「新社会人になるけどクレジットカード持った方がいいかな?」

「社会人になるからクレジットカード持ちたいけど何を選べばいいんだろう?」

このように思っている人もいます。

新社会人になれば色々な場で支払いをしなければなりません。

お金が無くなってしまうなどの問題を避けるためにも、いつでも支払えるクレジットカードを持っているのは重要なポイントと言えます。

この記事では、新社会人でも使えるおすすめクレジットカードを紹介します。

- 新社会人でも発行できるクレジットカード

- 新社会人がクレジットカードを選ぶポイント

- 新社会人がクレジットカードを発行する際の注意点

- 新社会人がクレジットカード発行時のよくある質問

これからカードを作りたいと考えている人は、この記事を読んでどのカードがいいか把握しておきましょう。

新社会人でも発行しやすいクレジットカードおすすめ7枚!申込条件やポイント還元率で比較

新社会人は選べるクレジットカードが限られています。

収入があまり多くない他、カードを利用している実績もないため申し込みやすいカードを選ばなければなりません。

今回はその中から、新社会人でも申し込みやすいおすすめのクレジットカードを7つ紹介します。

- JCBカードW

- プロミスVisaカード

- 三井住友カード(NL)

- ACマスターカード

- 楽天カード

- エポスカード

- リクルートカード

7つのカードは新社会人でも申し込みやすい傾向がありますので、カード選びに迷ったときは狙ってみてください。

中にはポイント還元率が高いカードもありますし、将来的にランクの高いカードへ移行しやすいものも含まれています。

将来のことを踏まえてクレジットカードを選び、使い続けていくのがおすすめです。

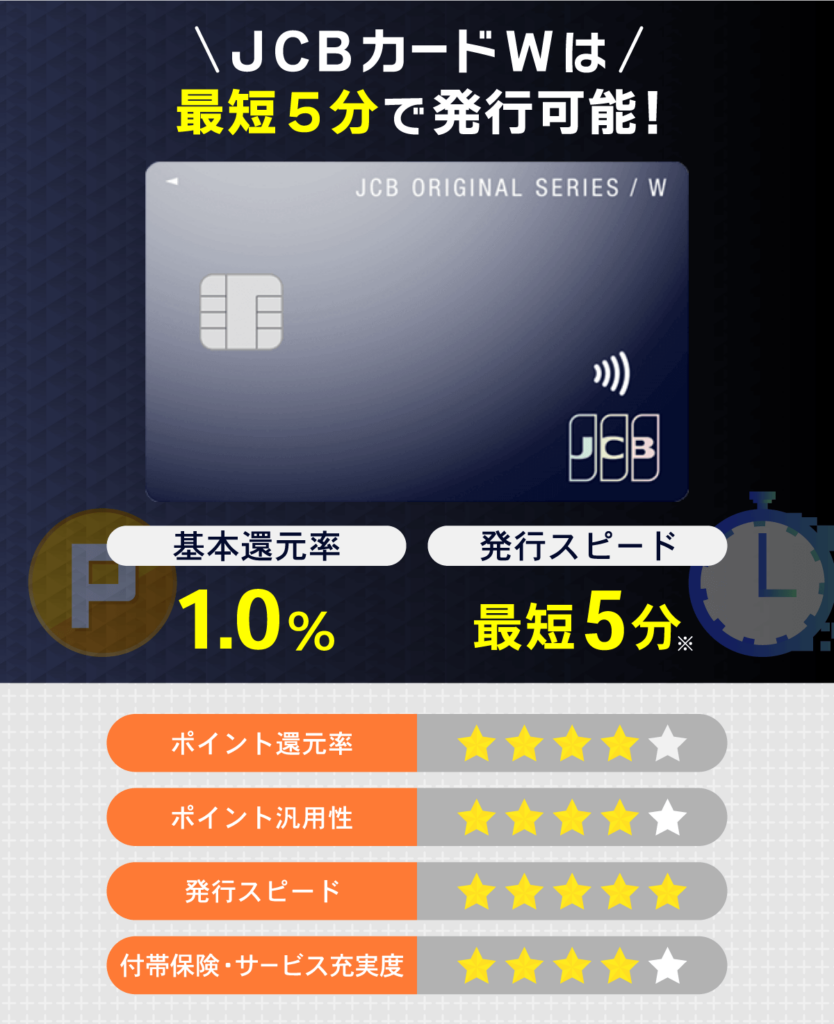

JCBカードWは最短5分で発行可能!ポイントアップ提携店舗が多くお得に利用しやすい

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0%~10.5%※ |

| ブランド | JCB |

| 申込要件 | 18歳~39歳までで審査を通過できる人 |

JCBカードWに関する注釈

※最大還元率はJCB PREMOに交換した場合

JCBカードWは若い人に向けて作られているプロパーカードです。

若い人に気軽にクレジットカードを持ってもらいたいという願いから生まれているもので、若い人を優遇する特典が多数用意されています。

JCBカードWの特徴は次の通りです。

- 通常のJCBカードの2倍ポイントを貯められる

- ポイント還元率アップの店舗がある

- ナンバーレスカードの選択肢が取れる

JCBカードWは一般的なJCBカードの2倍ポイントが貯められるようになっており、いつでもポイントが2倍受け取れるシステムを持っています。

国内・海外どこで使ってもつねにポイント2倍!

引用:JCBカードW 公式サイト

また、ポイント還元率をアップさせている店舗がいくつか存在し、パートナーシップを提携している店舗のポイント還元率が多くなっています。

| スターバックス | 21倍 |

|---|---|

| Amazon | 4倍 |

| セブン‐イレブン | 4倍 |

| App Store | 3倍 |

スターバックスで利用すると最大21倍のポイント還元が受けられるようになりますので、大量ポイント獲得のチャンスを持っていると言えるのです。

JCBカードWはナンバーレスデザインを採用していますが、ナンバーレスの方法は自由に選べる仕組みが採用されています。

| カード裏側にカード番号が記載されたもの | 完全ナンバーレス |

|---|---|

| 裏側を見ればカード番号がすぐにわかるようにしている | アプリを利用して番号を確認する仕組み |

表面に番号が記載されていないのは同じですが、裏面にカードを記載するかすべての機能をアプリに移行するのかを選択できるのもおすすめポイントです。

JCBカードはゴールドカードも取り扱っているため、ゴールドカードを持ちたい新社会人にもぴったりなクレジットカードです。

プロミスVisaカードはクレジット機能とカードローン機能の両方が使える

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5% |

| ブランド | Visa |

| 申込要件 | 18歳以上でプロミスの審査を通過できる人 |

プロミスVisaカードはプロミスが発行しているカードです。

基本的な機能は三井住友カード(NL)と変わらないものとなっていますが、プロミス限定デザインとしてブルーのカラーが目を引くものとなっています。

プロミスVisaカードの特徴は次の通りです。

- カードローン機能が存在する

- ポイント還元率最大7倍アップ

- 消費者金融の審査を通過する必要あり

プロミスVisaカードにはカードローン機能が追加されており、プロミスのカードローンも一緒に利用できる状態となっています。

プロミスのカードローンは次のメリットを持っています。

- 初回30日間無利息

- 短時間での融資を実現

- WEB完結のサービス

初回利用時の優遇が受けられる他、融資にかかる時間が短くなっていることからすぐお金を借りたいと考えている人におすすめです。

また、プロミスVisaカードにはポイント還元率アップの機能が設けられており、最大で7倍までポイントを増やせます。

対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済・Mastercard®タッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき5%ポイント還元。スマホのVisaのタッチ決済・Mastercardタッチ決済(※3、4、5)で支払うと、さらに2%を上乗せし、ご利用金額200円(税込)につき7%ポイント還元!

引用:プロミスVisaカード 公式dサイト

タッチ決済で利用していくことでポイント還元率が上昇していくため、少しでもポイントを得たいと思っている人にはお勧めできるカードです。

ただ、プロミスが提供しているカードということもあり、審査内容は消費者金融のプロミスの基準に沿って実施されます。

事前に収入を持っている必要があるため、新社会人の場合は収入をある程度確保し、見込みで審査を通過できる状況を作っておかなければなりません。

三井住友カード(NL)はナンバーレスでセキュリティ面も強い!券面デザインがシンプルで恥ずかしくない

| 年会費 | ■本会員 永年無料、年会費無料、0円 ■家族カード 永年無料 ■ETCカード 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

|---|---|

| 通常還元率 | 0.5% |

| ブランド | Visa Mastercard |

| 申込要件 | 満18歳以上(高校生を除く) |

三井住友カード(NL)は、ナンバーレスカードをいち早く取り入れているカードです。

クレジットカードの番号は記載されているものという常識が続いていた中、いち早くセキュリティ面で強いカードを作るためにナンバーレスを導入したのが三井住友カード(NL)になります。

三井住友カード(NL)の特徴は次の通りです。

- 最短10秒でカード番号発行可能

※即時発行ができない場合があります - 銀行のカードが年会費永年無料で保有可能

- 様々なキャンペーンを実施

三井住友カード(NL)はカード番号なら、最短10秒で発行できます。

※即時発行ができない場合があります

最短10秒でカード番号を発行(※1)、すぐにネットや、身近なお店(※2)でお買物が可能!

引用:三井住友カード(NL)公式サイト

三井住友カード(NL)に関する注釈

※1 即時発行できない場合があります。

※2 詳細は三井住友カードのホームページを必ずご確認ください

また、三井住友カードは銀行系の有名なカードでもありますが、年会費は永年無料となっています。

以前三井住友カードは年会費を請求されてしまうという問題を抱えていましたが、三井住友カード(NL)に切り替えると永年無料となるので保有しやすくなりました。

三井住友カード(NL)は年会費だけでなく、対象のコンビニや飲食店などでスマホタッチ決済をするとポイント還元率が最大7%※になります。

お得にポイントをためたい方におすすめ

・セブン‐イレブン

・ミニストップ

・ローソン

・マクドナルド

・モスバーガー

・ケンタッキーフライドチキン

・サイゼリヤ など

上記の店舗などをよく利用する方は、三井住友カード(NL)の発行を検討しましょう。

三井住友カード(NL)に関しての注釈

※即時発行ができない場合があります。

※ETCカードの発行は約2週間程度となります。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

ACマスターカードはキャッシュバック制度あり!リボ払いで月々の支払いが圧迫されにくい

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | ポイント還元なし(利用額の0.25%キャッシュバック) |

| ブランド | Mastercard |

| 申込要件 | アコムの審査を通過できる人 |

ACマスターカードは、アコムが発行しているクレジットカードです。

アコムは消費者金融ではあるもののいち早くクレジットカード分野に参入しており、Mastercardと提携しています。

ACマスターカードの特徴は次の通りです。

- 発行するまでの時間が短い

- リボ払い専用カード

- 消費者金融の審査が必要

ACマスターカードはすぐにカードを発行できる仕組みが存在します。

自動契約機(むじんくん)コーナーで、その場でカードを発行いただけます。

引用:ACマスターカード 公式サイト

ACマスターカードは珍しいリボ払い専用カードで、すべての支払いがリボ払いに変更されます。

リボ払いに切り替えられるのが不満な人には使いづらいものの、毎月の支払いを軽減したいと考えている人にはおすすめです。

なお、ACマスターカードはバーチャルカードにも対応しており、ネット上で使える番号だけを手に入れる方法が可能となりました。

お手元にカードがなくても、アプリ上でバーチャルカードを発行し、インターネットでのお買い物にご利用いただけます。

引用:ACマスターカード 公式サイト

ただ、プロミスVisaカードと同じように、ACマスターカードもアコムの審査を通過しなければなりません。

アコムとACマスターカードは同じ審査を実施するため、通過するためには収入を持たなければならない点に注意してください。

楽天カードは基本還元率1%でポイントが貯まりやすい◎関連サービスでの支払いでさらにお得

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ブランド | JCB Visa Mastercard AMEX |

| 申込要件 | 18歳以上で審査を通過できる人 |

楽天カードは楽天が発行し、多くの人が利用しているクレジットカードです。

日本人が使っているクレジットカードの代表的なカードとして利用されています。

楽天カードの特徴は次の通りです。

- ポイント還元率が高い

- カードデザインが選択しやすい

- ポイントを街中のお店で使える

楽天カードのポイント還元率は基本1.0%ですが、キャンペーンにエントリーすることで大量にポイントを獲得できる状態を作っています。

100円につき1ポイント貯まる!

引用:楽天カード 公式サイト

利用先によってはポイント還元率を下げているケースもありますが、大半の店舗では1.0%以上の還元率が期待できるようになっているのが大きなメリットです。

また、楽天カードはカードデザインを選べるようにしており、様々なデザインから好きなものを選択できるようにしています。

- 通常のカード

- お買いものパンダデザイン

- ディズニーデザイン

- 楽天PINKカード

色々なデザインが提供されているほか、現在はナンバーレスカードもありセキュリティ面の強化も図られています。

楽天ポイントは街中の多くの店舗で利用できる状況を作っているため、得られたポイントを外部で利用して買い物するという方法が可能です。

ポイントを上手に循環していくことで、お得な状態を作り上げやすいのが楽天カードのおすすめポイントでもあります。

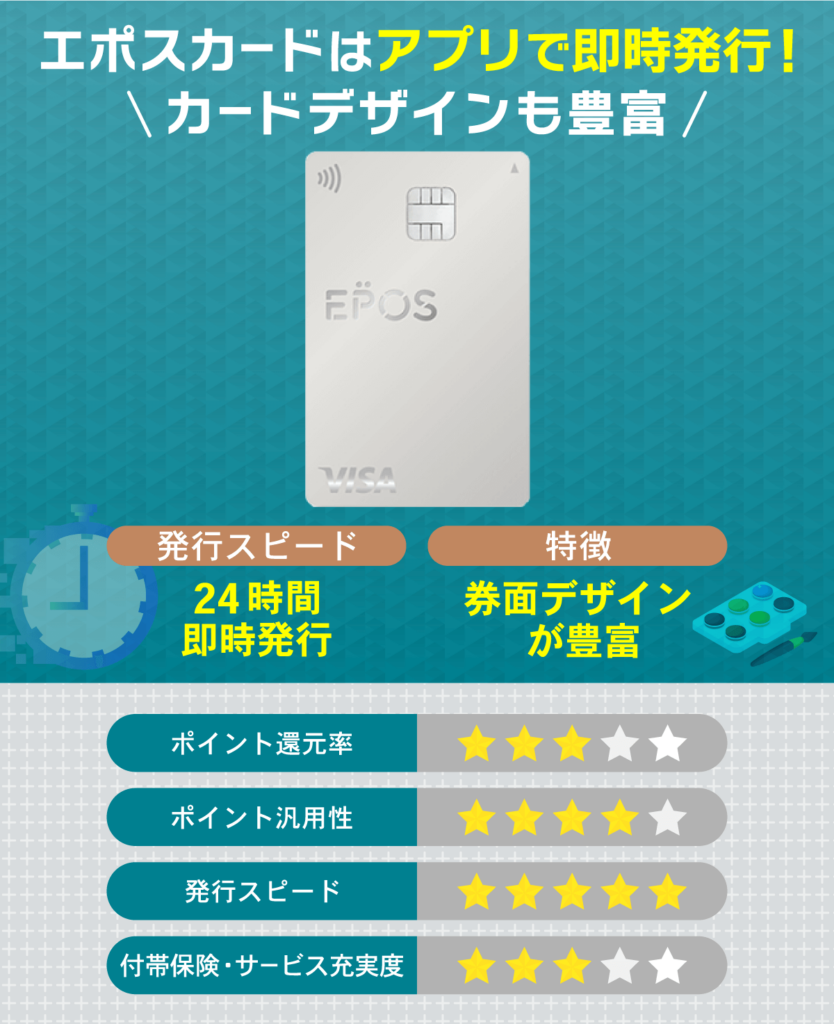

エポスカードは18歳以上で申込み可能!将来的にゴールドカードを持ちたい新社会人におすすめ

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5% |

| ブランド | Visa |

| 申込要件 | 18歳以上で審査を通過できる人 |

エポスカードは最近リニューアルを行ったクレジットカードです。

以前は少し派手目なデザインを採用していましたが、現在はナンバーレスカードとしてリニューアルされており、誰が持っても安心できるようなデザインへと変化しました。

エポスカードの特徴は、次の通りです。

- アプリを利用すればすぐにカードが発行できる

- カードデザインが豊富

- ゴールドカードへのランクアップが狙いやすい

エポスカードはリニューアルにより、アプリを利用すればクレジットカードがすぐに発行できるようにしており、バーチャルカードとしていち早く使えるようになりました。

24時間 即時発行 今すぐ作れて、今すぐ使える

引用:エポススマホカード 公式サイト

また、カードデザインが豊富に用意されており、楽天カードに負けないほどのデザインが選択できます。

- 通常のカード

- ゲームのイラストが描かれているカード

- アニメのキャラクターが描かれているカード

通常のカードに加えて、若い人が持ちたいと思えるゲームやアニメのキャラクターデザインが記載されているため、色々なカードデザインを選べます。

エポスカードはゴールドカードへのランクアップのために一般カードを利用するのが一般的とされており、将来的にゴールドカードを狙うのであればおすすめできるカードです。

招待されればゴールドカードの年会費が永年無料となりますので、招待されるまでカードを利用してゴールドカードへランクアップするという方法も期待できます。

当社からご招待:永年無料

引用:エポスゴールドカード 公式サイト

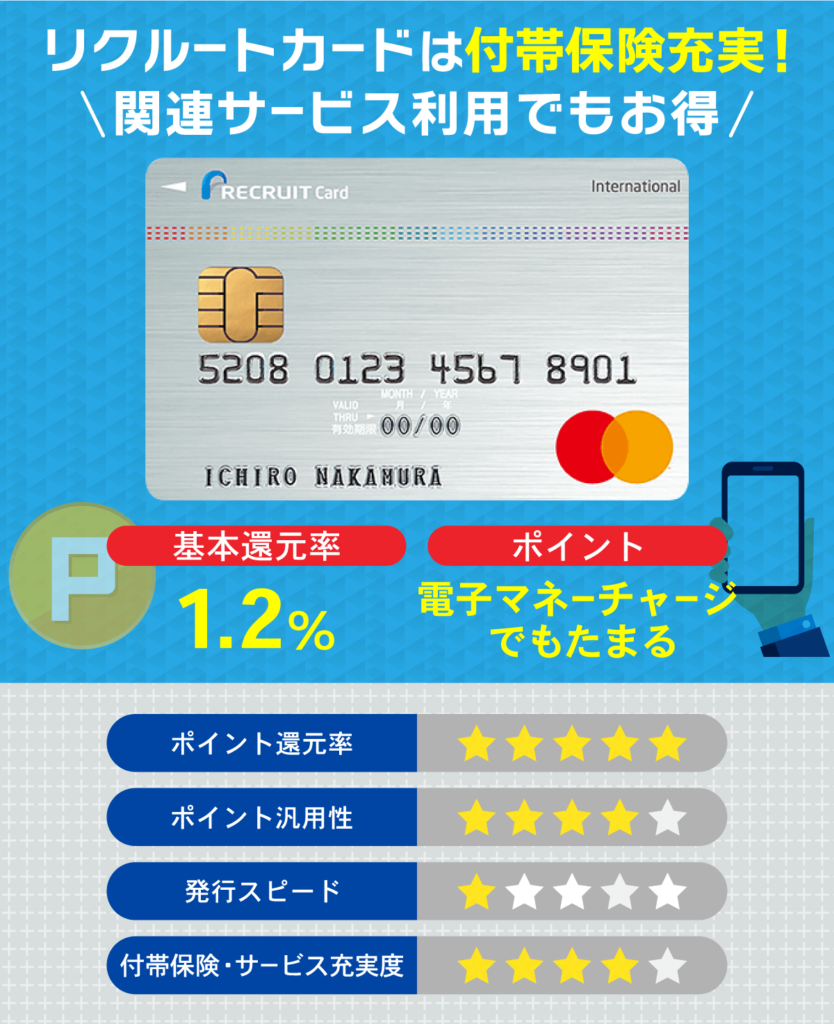

リクルートカードは電子マネーのチャージでもポイントが貯まる◎付帯保険充実で旅行時も安心

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.2% |

| ブランド | Visa Mastercard JCB |

| 申込要件 | 18歳以上で審査を通過できる人 |

リクルートカードはポイント還元率が高いカードです。

一般的なクレジットカードのポイント還元率が1.0%を上限にしているケースが多いものの、リクルートカードは1.2%を基準としているため還元率が高くなっています。

リクルートカードの特徴は次の通りです。

- リクルート系列でポイントを使える

- 保険が充実している

- 電子マネーチャージでもポイント獲得可能

リクルートカードで獲得したポイントは、リクルート系列のサービスで使えるようになっていますので、普段からリクルートのサービスを利用している人におすすめです。

サービスを利用する際にリクルートカードを提示しておけば更にポイント還元を受けられるため、少しでもポイントを増やしたいときにも使いやすいのです。

また、リクルートカードは保険が充実しており、初心者でも安心して使えます。

| 海外旅行傷害保険 | 最大2,000万円 |

|---|---|

| 国内旅行傷害保険 | 最大1,000万円 |

| ショッピング保険 | 最大200万円 |

年会費永年無料のカードで国内旅行傷害保険が付与されているものは珍しいため、旅行をする際に安心感を得たいと思っている人には向いています。

リクルートカードでは電子マネーがチャージできるようになっていますが、30,000円までのチャージに限ってポイントを得られる仕組みが用意されています。

電子マネーチャージでもご利用金額の合算で月間30,000円までがポイント対象となります。

引用:リクルートカード公 式サイト

電子マネーを普段から利用している人は、ポイント還元を受けながらチャージできることでよりお得な状況を作り出せるのです。

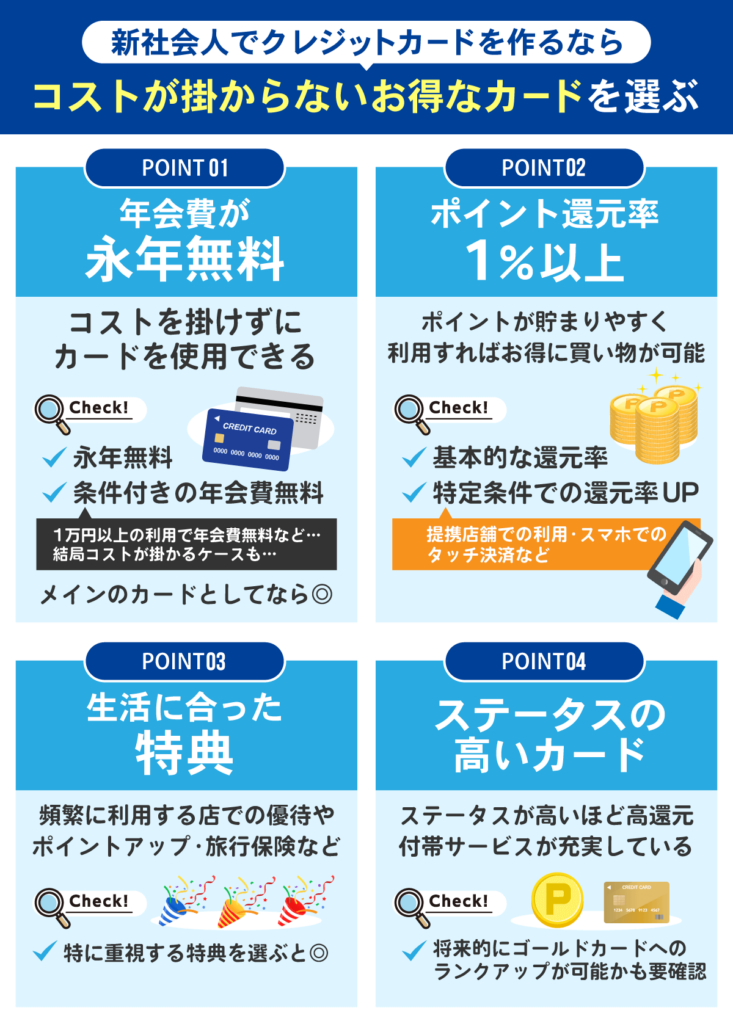

新社会人がクレジットカードを選ぶ4つのポイント!年会費と還元率・特典を確認する

新社会人がクレジットカードを選ぶ際に大事とされているおすすめポイントが4つあります。

- 年会費が永年無料

- ポイント還元率1%以上

- 生活に合った特典

- ステータスの高いカード

年会費の負担を軽減するためにも、最初に手に入れるカードは年会費永年無料にした方が安心です。

また、ポイント還元率や特典についてもしっかり確認しておき、少しでもお得なカードとして使えるようにしておきましょう。

ここからは、新社会人がクレジットカードを選ぶときのポイントを詳しく説明します。

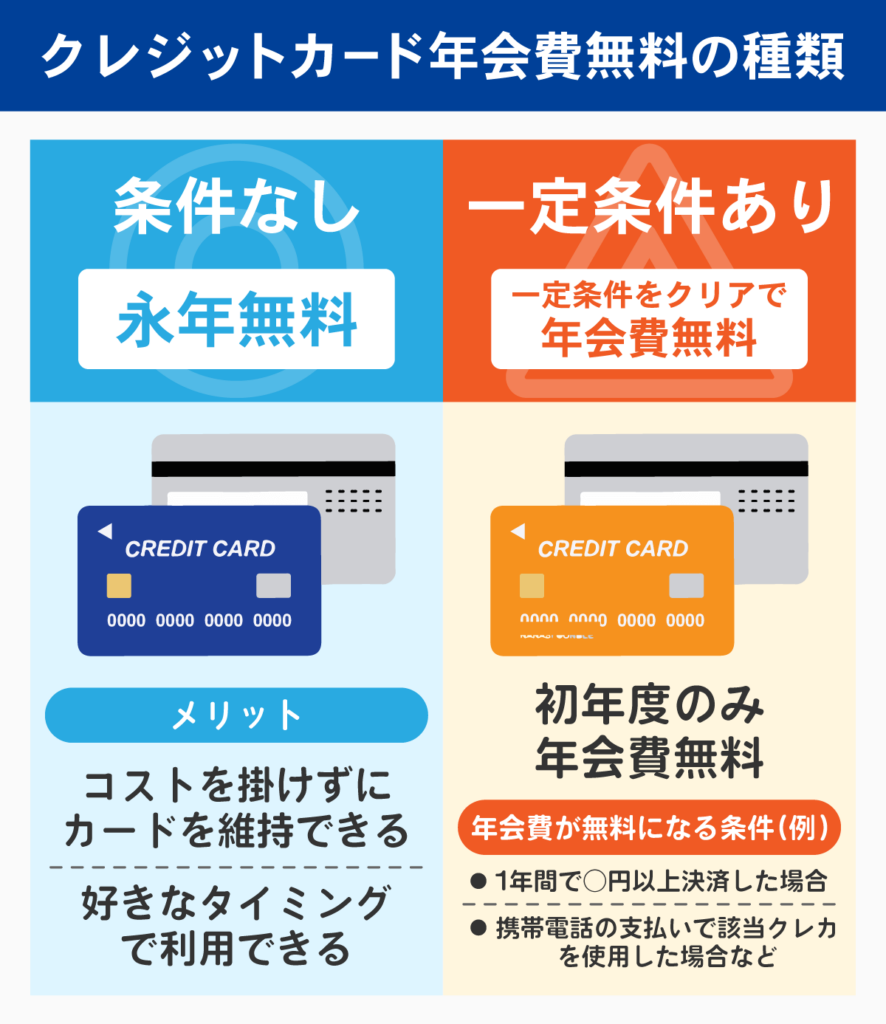

年会費が永年無料のカードならコストが掛かからない

年会費が永年無料のカードを選んだほうが負担は軽減されます。

年会費が必要なカードを持ってしまうと、毎年の負担が増えてしまい、年会費の支払いだけで苦労してしまう場合があります。

| 年会費が必要 | 年会費永年無料 |

|---|---|

| 毎年を払わなければカードを維持できない | 持つだけなら無料 |

年会費を必要としているカードは、保有しているだけの状態ではお得感が得られなくなってしまう他、場合によっては生活の負担を増やしてしまいます。

永年無料を選んだほうが負担は軽減されるようになり、持っているだけならお金を取られなくなるので安心です。

近年は年会費永年無料としているゴールドカードなどステータスの高いものもありますので、年会費がなければステータスを得られないというのもありません。

新社会人はお金に困る場合もありますので、カードの年会費を取られないようにする対策はしっかり行ってください。

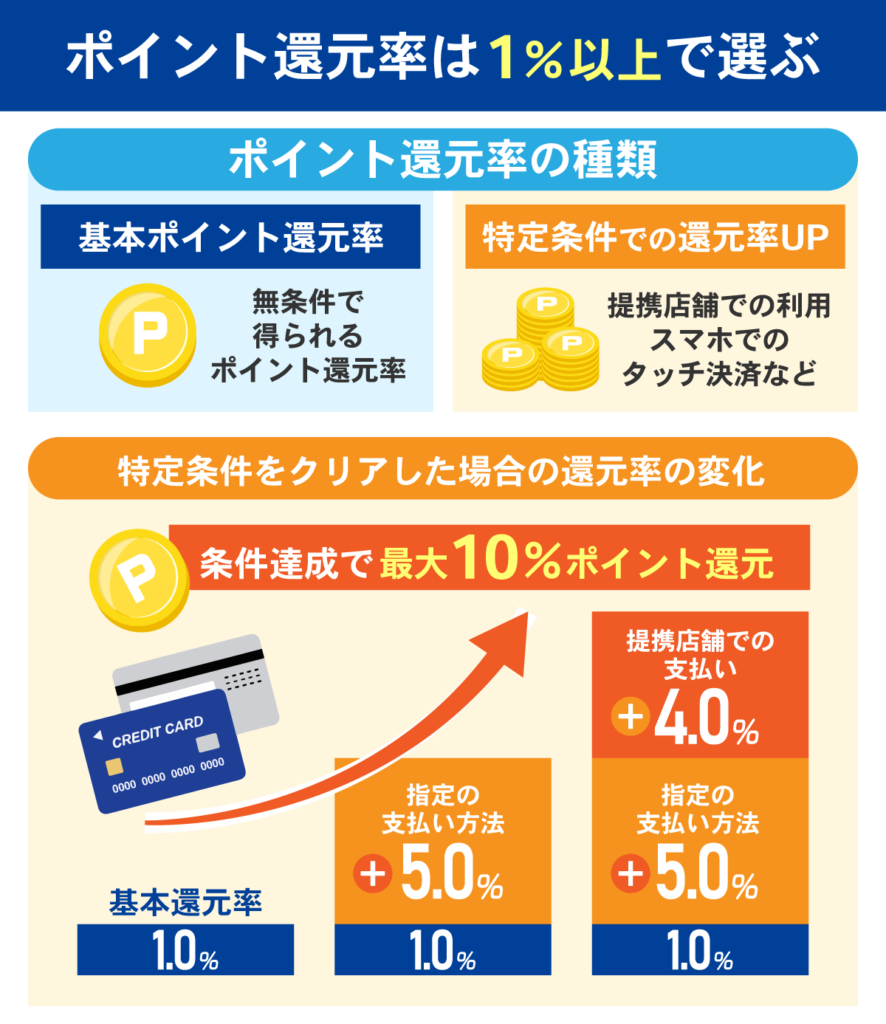

ポイント還元率が1%以上のカードは日用品の購入でも貯まりやすい◎ポイントアップ条件も注意

ポイント還元率は1%以上に設定されているカードがおすすめです。

ポイント還元率はすべてのクレジットカードに設定されているもので、還元率が高ければ高いほどポイントを得られるようになっていきます。

| ポイント還元率0.1% | ポイント還元率1.0% |

|---|---|

| 1,000円で1ポイントもらえる | 1,000円で10ポイントもらえる |

ポイント還元率が異なれば、受け取れるポイントに大きな差が生まれていきます。

よくクレジットカードで設定されているポイント還元率は0.1%~1.0%程度ですので、この範囲で一番高い還元率を持っているカードを選んでください。

特に1.0%の還元率を持っているカードを利用すれば、100円で1ポイント還元が狙えるほど簡単にポイントを得られるようになっていくので貯めやすくなります。

ポイントを少しでも貯めてカードを利用したいと考えているなら、還元率は1.0%以上に設定されているものを優先しておきましょう。

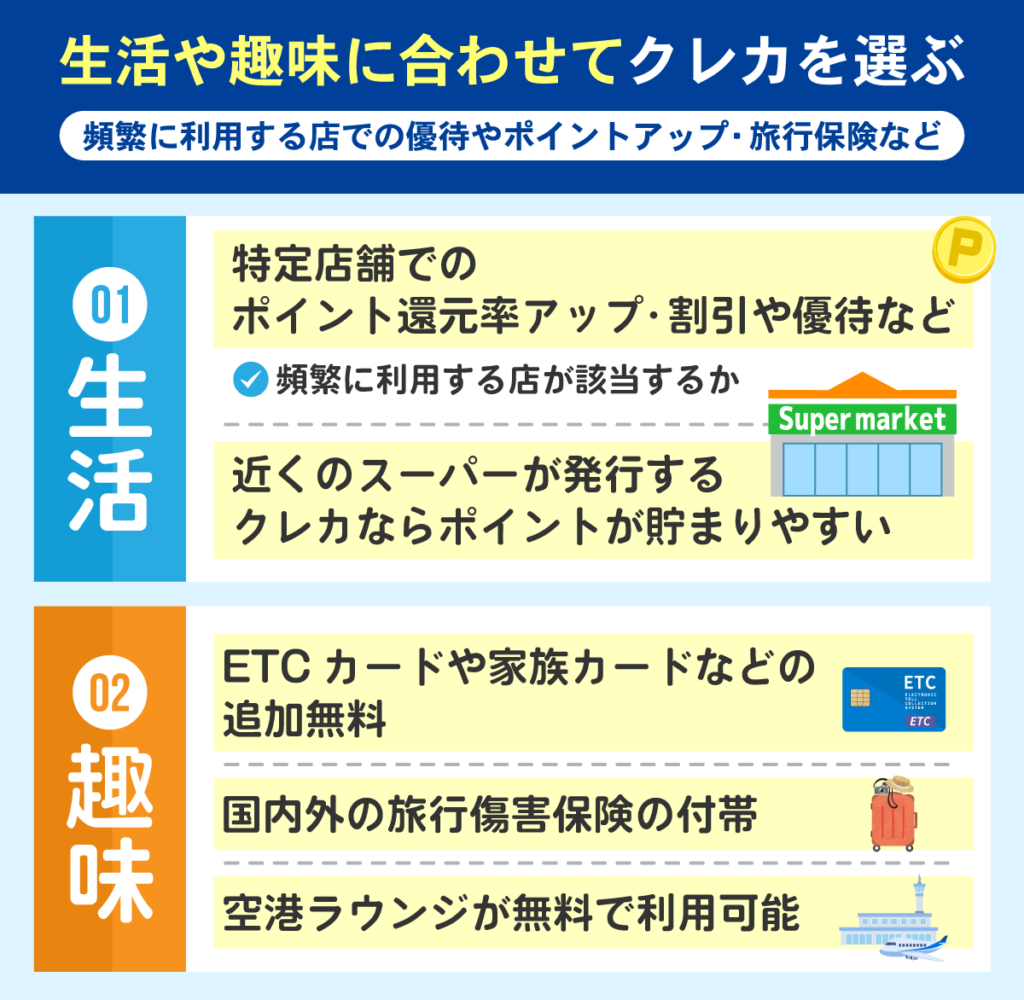

生活や趣味に合わせて選ぶと使い勝手もよくお得に利用できる

自身の生活に合った特典を選んで、よりカードの使い勝手をいいものにしておくのがおすすめです。

すべてのクレジットカードには特典が用意されており、用意されている特典によってカードの使い勝手が大きく変わっていきます。

- 特定の店舗でポイント還元率アップ

- 旅行の際に優待特典が得られる

- 特定の店舗で割引サービスを得られる

用意されている特典の中から、自分に向いているものがないか探して選ぶのが一番おすすめの方法です。

特に一般カードを選ぶ場合は、特定の店舗でポイント還元率を増やすものを選んだほうが、自分が利用している店舗で多くのポイントを得られるようになります。

コンビニで使えるクレジットカードを選べば、ポイントの還元率が上がってお得に買い物できる可能性もあります。

ゴールドカードなどハイクラスのカードを選べば空港ラウンジを利用できるなどの特典が付与されますが、一般カードでは得られない特典ですのであまり気にしなくても構いません。

最初のうちは身近な店舗で利用できる特典を優先して選んでいくようにして、更に使い勝手のいいカードを作っておきましょう。

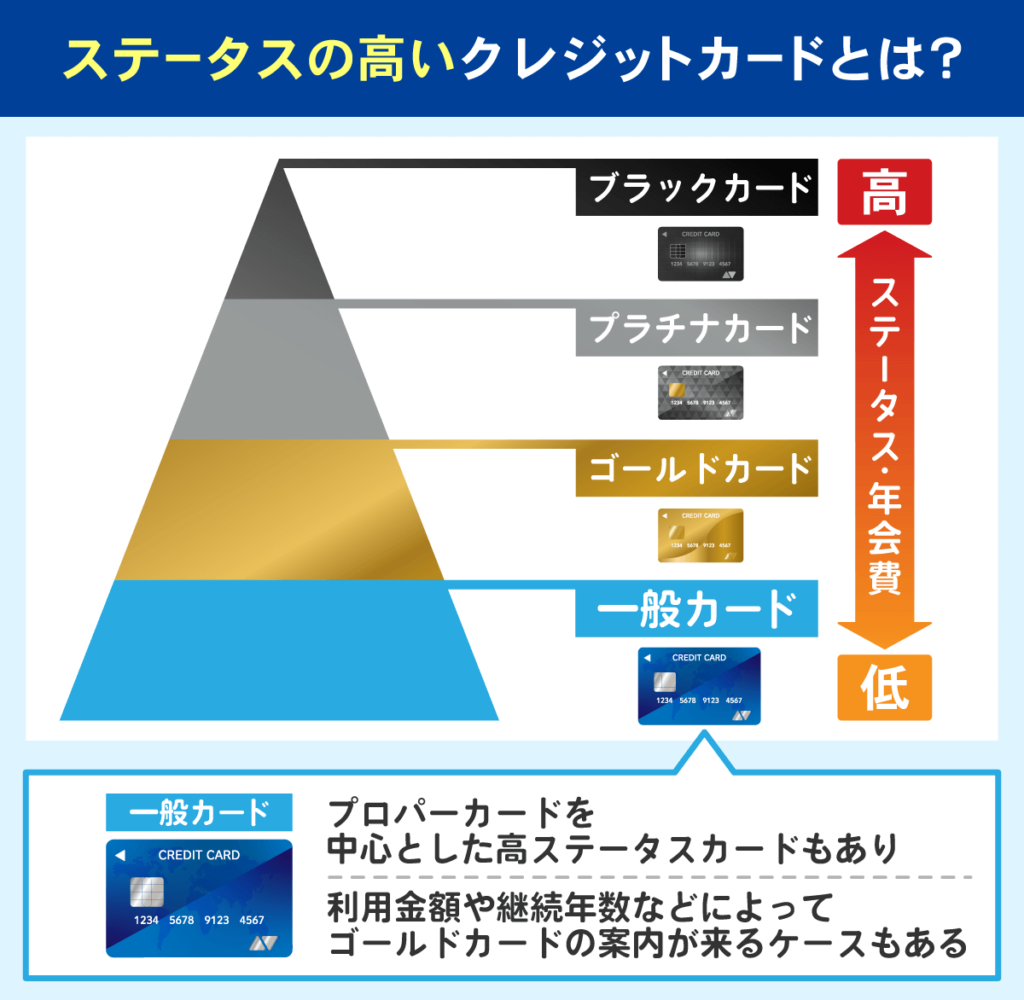

高ステータスのカードがある種類なら利用額に併せてゴールドカードへのランクアップを狙える

なるべくステータスの高いカードも発行している会社で作成したほうが将来的におすすめです。

ステータスというのは保有している人物のランクを決めるものであり、クレジットカードによってステータスが大きく変わっていくのも特徴です。

| ステータスが高い | ステータスが低い |

|---|---|

| 多くの人から注目されたり高い立場になれる | 誰でも保有できるカードなのであまり優遇されない |

ステータスや信頼度が高いクレジットカードは、立場を高められるメリットを持っているだけでなく、多くの特典を得られます。

大半の場合はゴールドカードやプラチナカードのようなハイクラスのカードを想定してしまいますが、一般カードでもプロパーカードを中心にステータスの高めなカードはあります。

ステータスを将来的に上げられるかどうかも含めて、なるべくゴールドカードへのステップアップにつながるようなものを選びましょう。

カードを使い続けているだけでゴールドカードへの招待が届くようになれば、難易度は大幅に下げられるようになります。

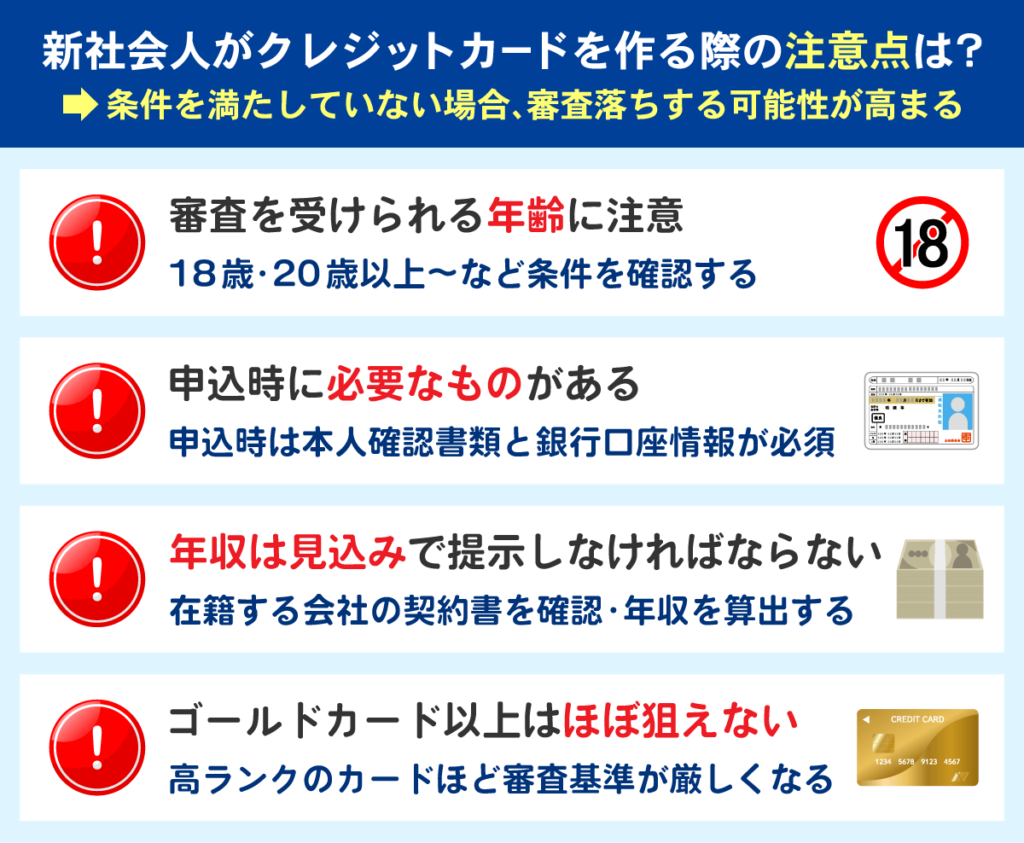

新社会人がクレジットカードを作る際の注意点は?申込条件と必要書類は確認必須

新社会人がクレジットカードを作る際には、気をつけておくポイントが4つあります。

- 審査を受けられる年齢に注意

- 申込時に必要なものがある

- 年収は見込みで提示しなければならない

- ゴールドカード以上はほぼ狙えない

クレジットカードは年齢制限のある商品ですので、年齢制限を守らなかった場合は落とされる点に注意してください。

また、申込の前に準備しておかなければならないものもありますので、事前に準備しておきましょう。

ここからは、クレジットカードを作成する際の注意点を詳しく説明します。

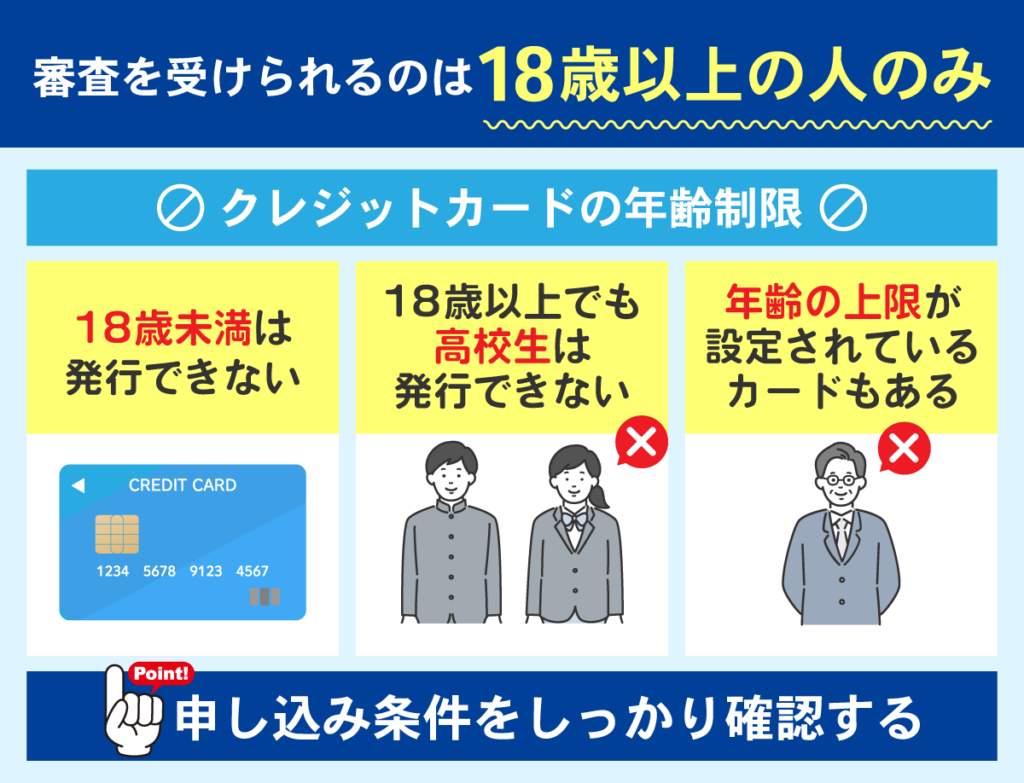

審査を受けられるのは高校生を除く18歳以上から可能

クレジットカードの審査を受けられるのは、年齢が18歳以上の人だけです。

クレジットカードは金融商品として提供されているため、一定の年齢を超えていない人には発行できない仕組みとなっており、現在は18歳以上と決められています。

- 18歳未満は申し込みできない

- 18歳以上でも高校生は不可

- 一部のカードは年齢の上限も設定されており、上限を超えると発行できない

高校生の場合は発行できませんが、18歳以上になり新社会人として審査を受けるようであれば問題なく条件はクリアできます。

一部のカードは年齢制限が20歳以上や25歳以上などに設定される場合もありますが、ゴールドカードに多い話ですので一般カードなら問題ありません。

年齢制限をクリアできていない場合は申込対象外として扱われ、審査を受ける前に審査落ちの連絡を受けてしまいます。

基本的に年齢制限をクリアするのは、クレジットカードを保有するための第一歩として考えておきましょう。

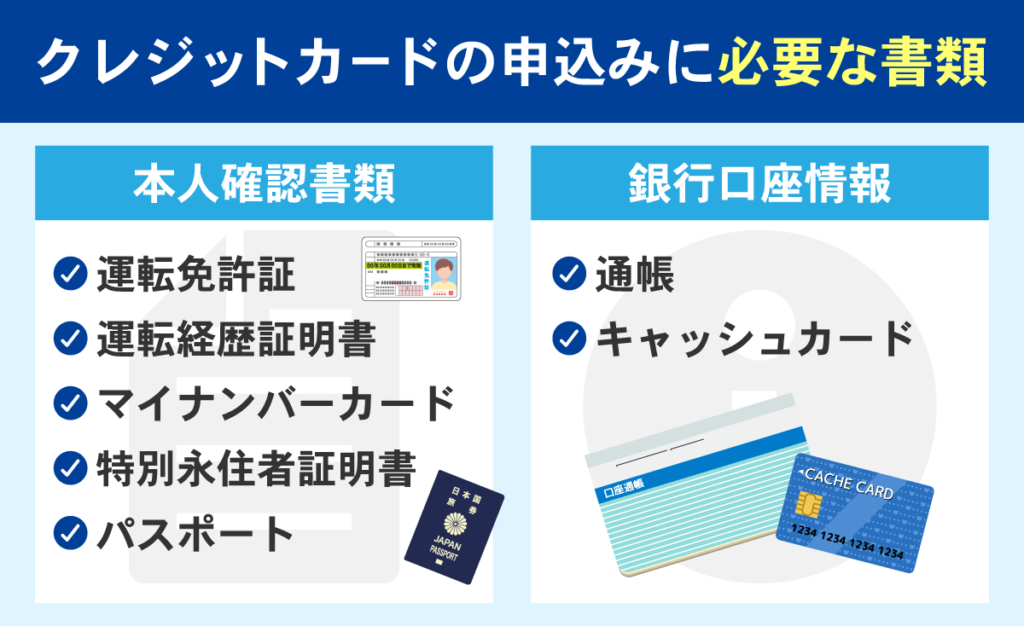

申込時は本人確認書類と銀行口座情報が必須

クレジットカードを手に入れたいと思っている場合は、2つの情報を業者側に提供しなければなりません。

- 本人確認書類

- 銀行口座情報

本人確認書類は本人であると証明するために用いられており、申込者が身分を偽装していないか確認するために必要とされています。

クレジットカードは収入証明を必要としていませんが、本人確認をしなければ審査を受けられない点に注意してください。

本人確認書類としては次の書類を準備するのが一般的です。

- 運転免許証

- 運転経歴証明書

- マイナンバーカード

- パスポート

- 特別永住者証明書

基本的には運転免許証を取得して提出する方法が一般的ですが、運転免許を持たない人のためにパスポートやマイナンバーカードが利用できます。

使える書類は顔写真が入っているものが中心となっており、なおかつ住所地や名前などの情報がすべてわかるように記されています。

従って番号以外の情報がよくわからないマイナンバー通知カードは利用できない点に注意してください。

続いて銀行口座の情報ですが、口座引き落としのために必要とされているので事前に取得しなければなりません。

| 銀行口座の情報あり | 銀行口座の情報なし |

|---|---|

| 口座引き落としが可能となりカードが使える | 口座引き落としができないためカードは使えない |

クレジットカードの支払いは口座引き落としが採用されていますので、銀行口座の情報は必須です。

引き落としのできる口座を持っていなければ、カードの引き落としができないと判断されて審査に落とされてしまいます。

銀行口座を保有していない人は、身近な銀行で口座開設を実施し、引き落としできるようにしておきましょう。

なお、一部のネットバンキングでは一部カードの引き落としを拒否している事例があるため、口座開設の際は店頭を持つ銀行を利用するのがおすすめです。

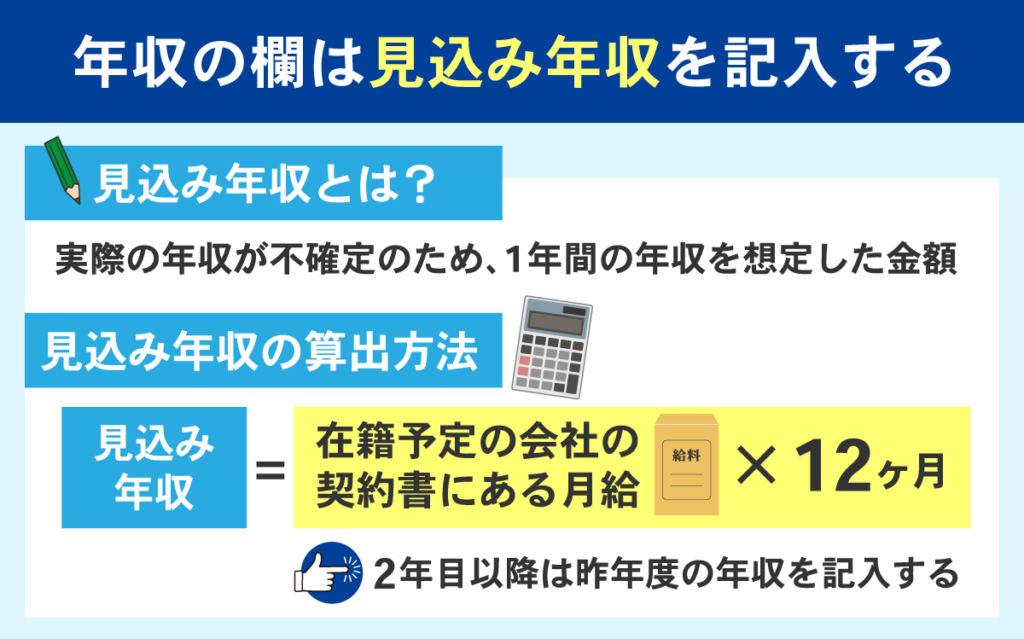

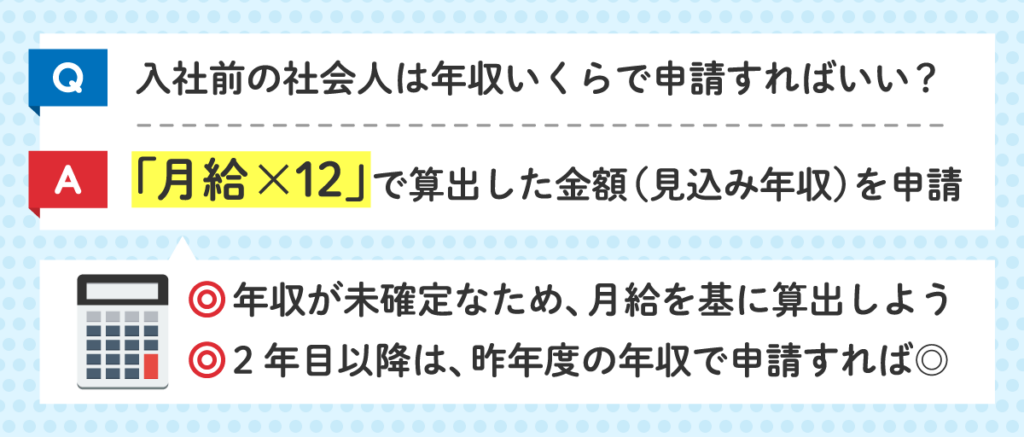

新卒者の場合は見込み年収を申告する必要がある

新卒者の場合は年収を見込みで申告しなければなりません。

卒業したばかりでクレジットカードを申し込もうと思っている人は、年収の計算がまだできない状態となっていますので、見込み年収を申告してカード会社にわかってもらう必要があります。

2年目以降の場合は実際の年収を参照して申込をすればいいものの、1年目に限ってはどれくらいの年収となるのか、給与を合計して見込みで記載しなければなりません。

| 新卒者 | 2年目以降の社会人 |

|---|---|

| 年収がわからないので見込みで記載する | 年収がわかっているので昨年の年収を記載する |

新卒者だけに限っている話ですので、2年目以降になれば年収の記載については特に気にしなくてもいいことを知っておきましょう。

新社会人がどうしてもクレジットカードを申込したいと思っている時は、入社する会社の給与がどれくらい得られるのか確認してから申し込むようにしてください。

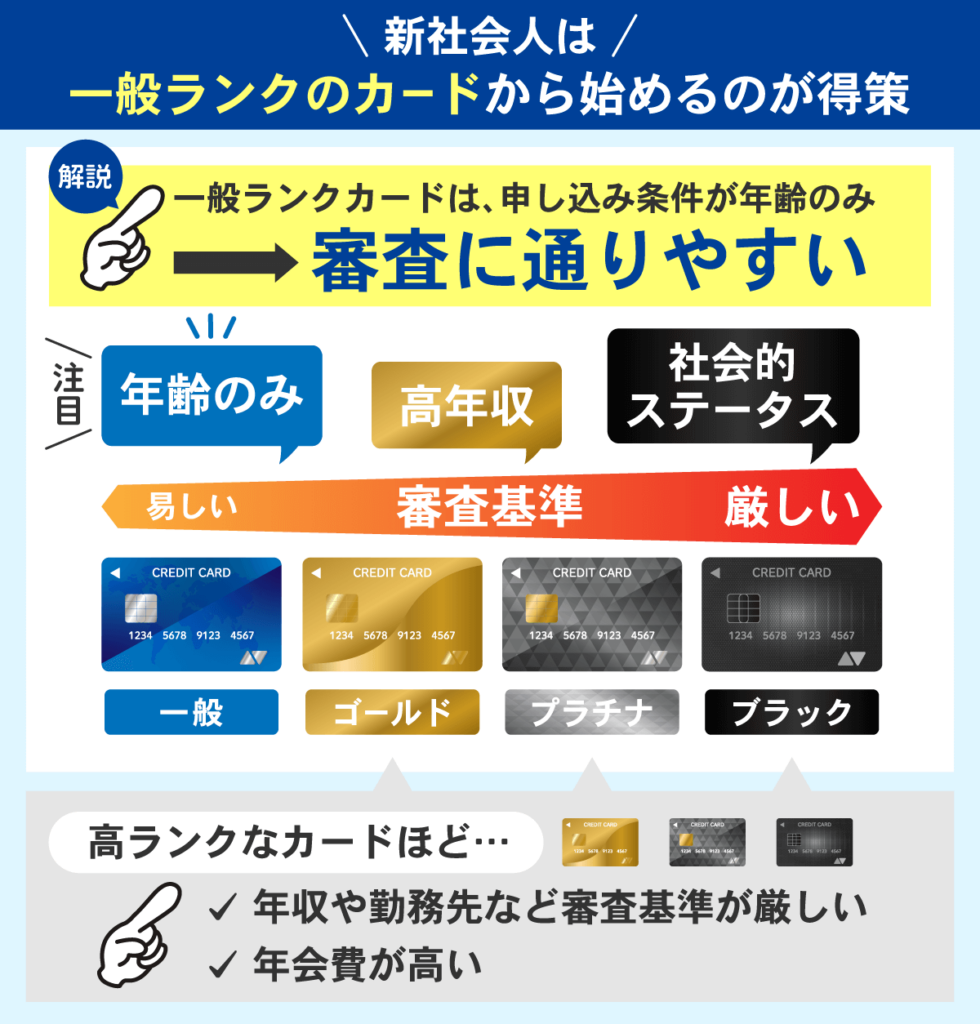

ゴールドカード以上を新社会人が契約するのは難しい

新社会人でゴールドカード以上を契約するのは難しくなっています。

一般的にハイクラスとされているカードで、誰でも申込を受け付けているのは次のカードです。

- ゴールドカード

- プラチナカード

- プロパーカードで年会費1万円以上のもの

プラチナカードまでは誰でも申し込めるようにしているものが存在しており、希望すればいつでも申込が可能です。

しかし、ハイクラスのカードは基準が相当厳しくなっており、年収やカードの利用状況などを加味して決められるため審査に落とされやすいのです。

| ハイクラスのカード | 一般カード |

|---|---|

| 利用できる人を制限するため厳しい | 誰でも利用できるようにするため緩い |

ゴールドカードやプラチナカードのように、新社会人にとって審査通過が難しいものは申し込む前によく考えてから行動したほうがよいでしょう。

審査に落とされ続けると会社側からブラックリストに掲載されて、他のクレジットカードも作れなくなる可能性があります。

新社会人は一般カードを使い続けて、よりハイクラスのカードを狙っていくのが一番おすすめの方法です。

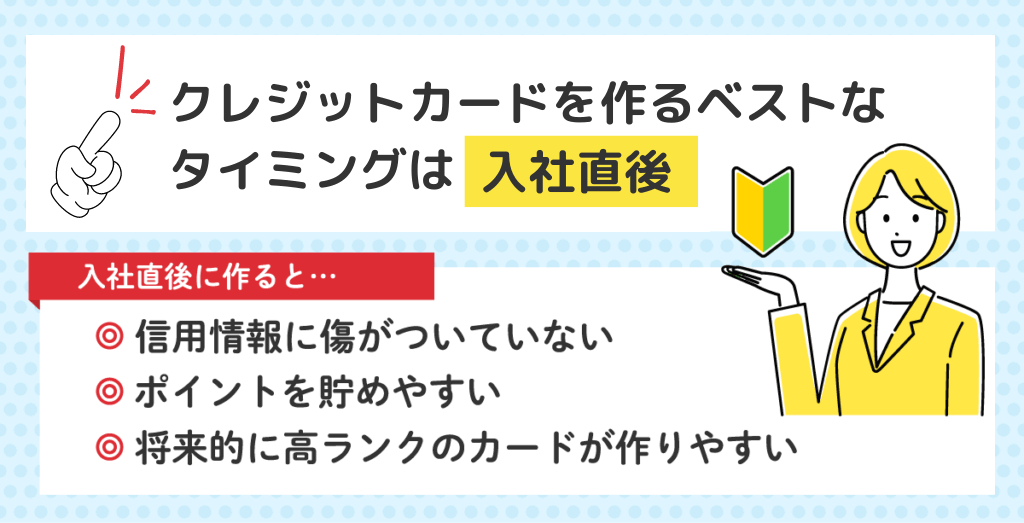

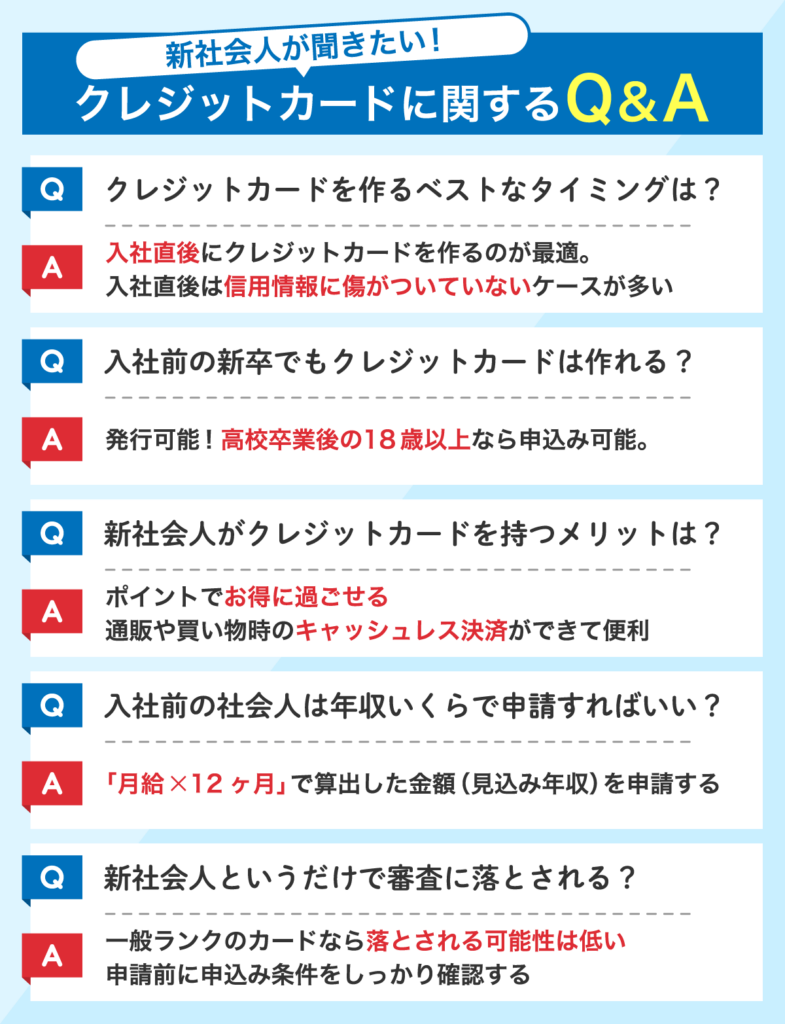

新社会人がクレジットカードを作るタイミングは入社直後がおすすめ

新社会人の場合、入社直後にクレジットカードを作るのが最適です。

少しでも早くカードを得ているほうがポイントを貯められますし、クレヒスを増やして将来的にいいカードを狙いやすくなっていくためです。

また、入社してすぐの状態というのは、マイナスの情報が少ないことから審査を通過しやすくなっています。

| 入社直後 | 入社してしばらく経過 |

|---|---|

| 金融関連のマイナス情報がない | 借金等をしていればマイナス情報がある |

入社した直後にカード審査を受ければ、マイナスの情報で落とされる心配はありません。

比較的新社会人に対しては柔軟な場合が多いため、審査落ちしづらいというのも安心できるポイントです。

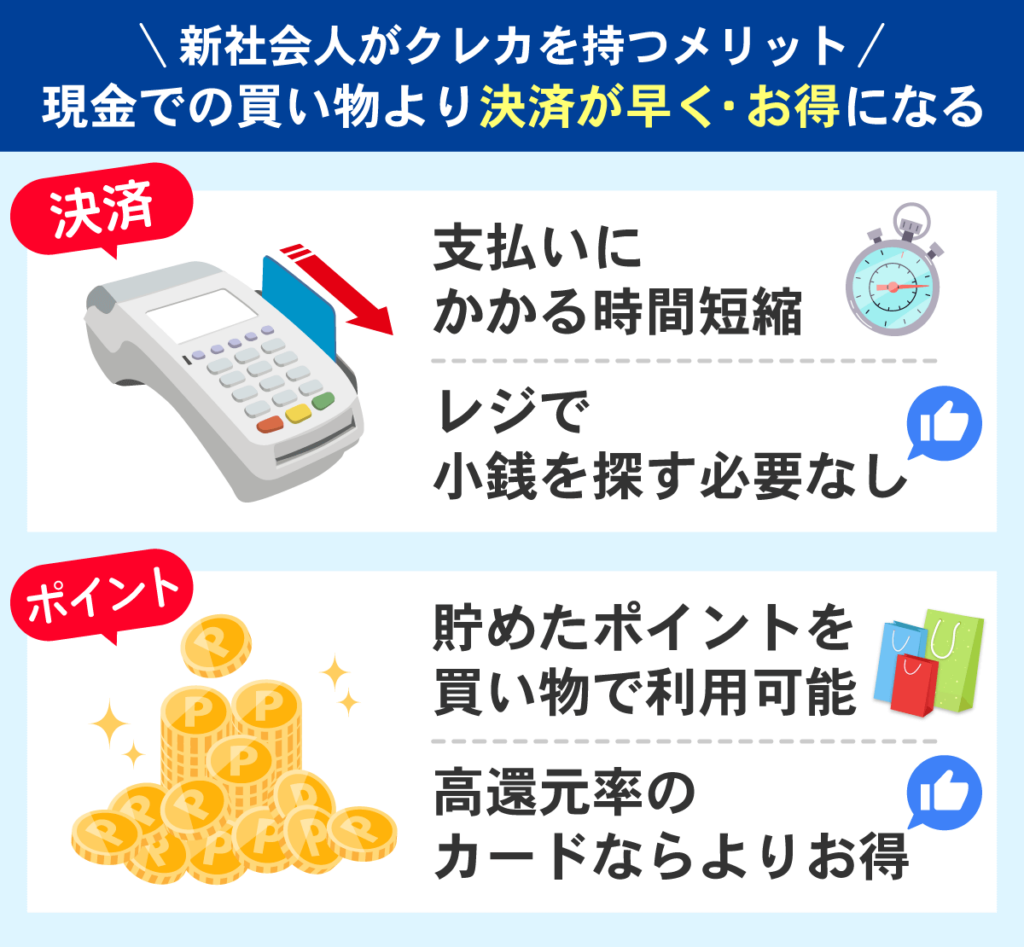

新社会人がクレジットカードを作るメリットは決済時の時間短縮・お得に利用できること

新社会人にとってクレジットカードを持つのは、ネットの支払いを楽にするという部分では重要です。

現在のネットショッピングというのは、支払い方法にクレジットカードが用いられるケースが多くなっており、中にはカード以外での支払いを認めていないケースまであります。

クレジットカードを持っていれば、ネットショッピングできる範囲が大幅に広がっていきますので、色々なものが買えるようになっていきます。

また、カードを使うことによって次のメリットも得られるのです。

- ポイントを貯められる

- 特典やサービスを利用できる

- 公共料金の支払いの手間が省ける

- 短時間での決済が可能となる

- クレヒスを積むことができる

- 銀行振込などと違い相手側の確認作業が簡単

最大のメリットは短時間で決済できるという部分であり、カード決済なら自動的に支払い手続きを完了させ、発送までの手続きを進められるようになります。

また、カードのポイントはネットショッピングでも同様に得られるため、カードをネットで使っていけばポイントも多く得られやすいのです。

店側も銀行振込と違い、注文後に振込先を提示するなどの作業が必要ないことから、手間がかからないので発送手続きは早くなります。

現代のネットではクレジットカードが必須とされているくらいですので、新社会人もカードを持つのは重要です。

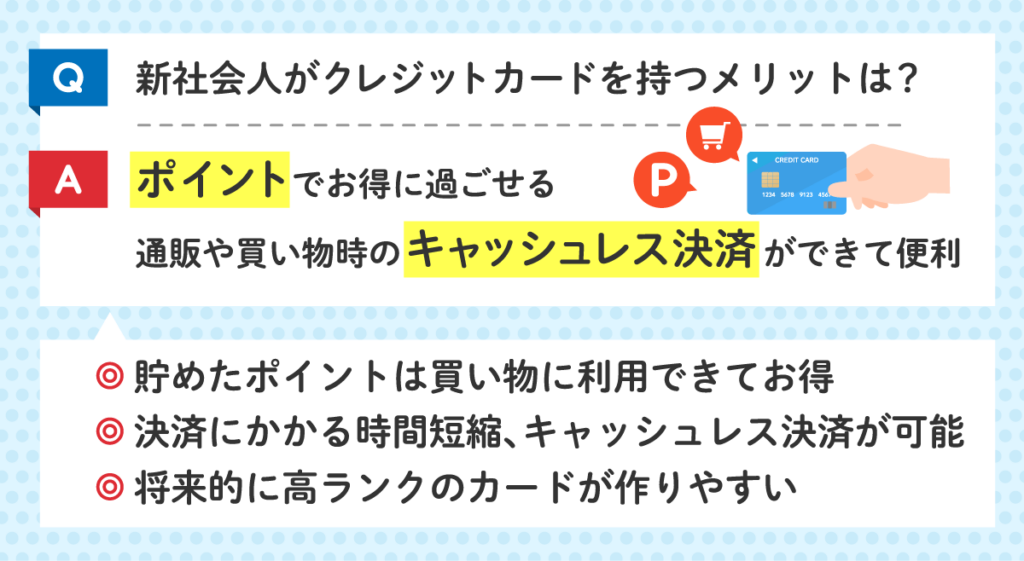

クレジットカード払いでポイントが貯まる!普段の買い物時に活用すればお得に購入できる

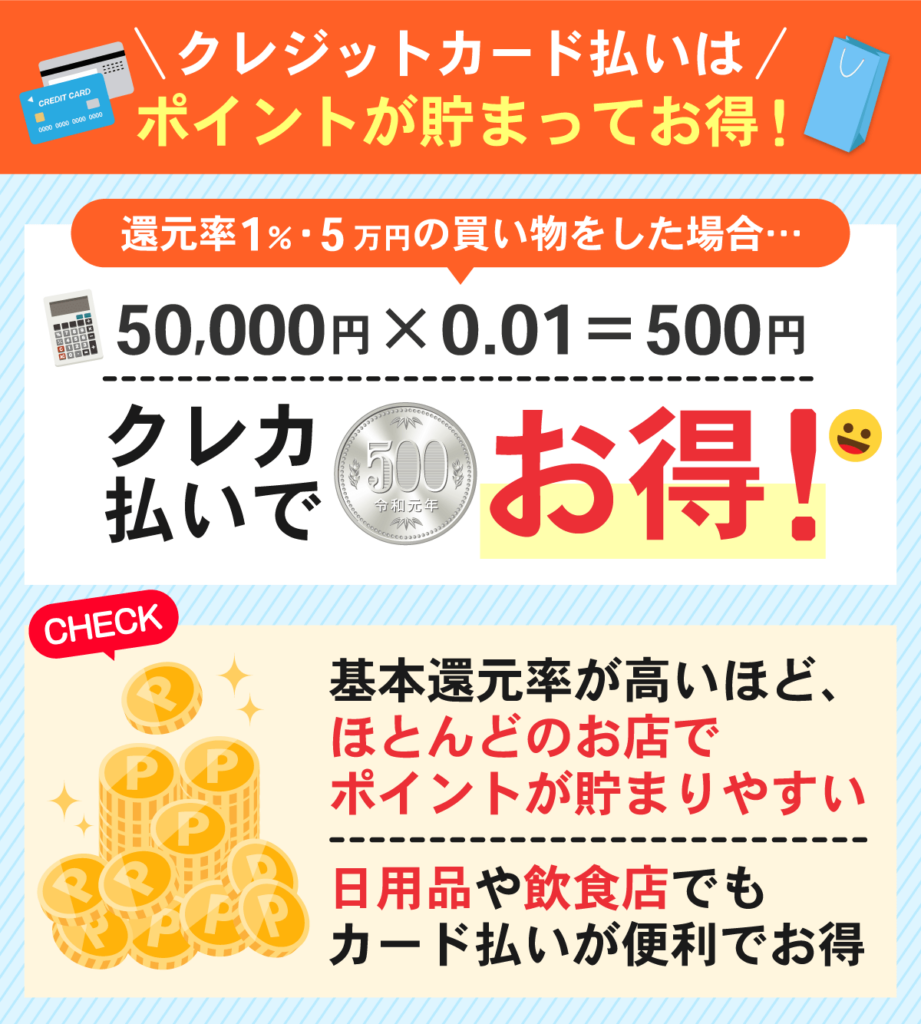

クレジットカードの大きなメリットは、ポイントが貯められることです。

クレジットカード利用の場合にどれくらいポイントが貯まるのか見ていきましょう。

ポイント還元

還元率1.0%・50,000円の買い物をした場合

50,000円×0.01=500円

クレジットカード払いで500円お得!

上記のように還元率1.0%のクレジットカードで50,000円の買い物をした場合、500円分のポイントが貯められます。

店舗のポイントカード等があればWで貯められ、非常にお得です。

貯めたポイントは商品交換や電子マネーへのチャージに変換できます。

新社会人になりたての方は、少しづつでも節約になるクレジットカード払いがおすすめです。

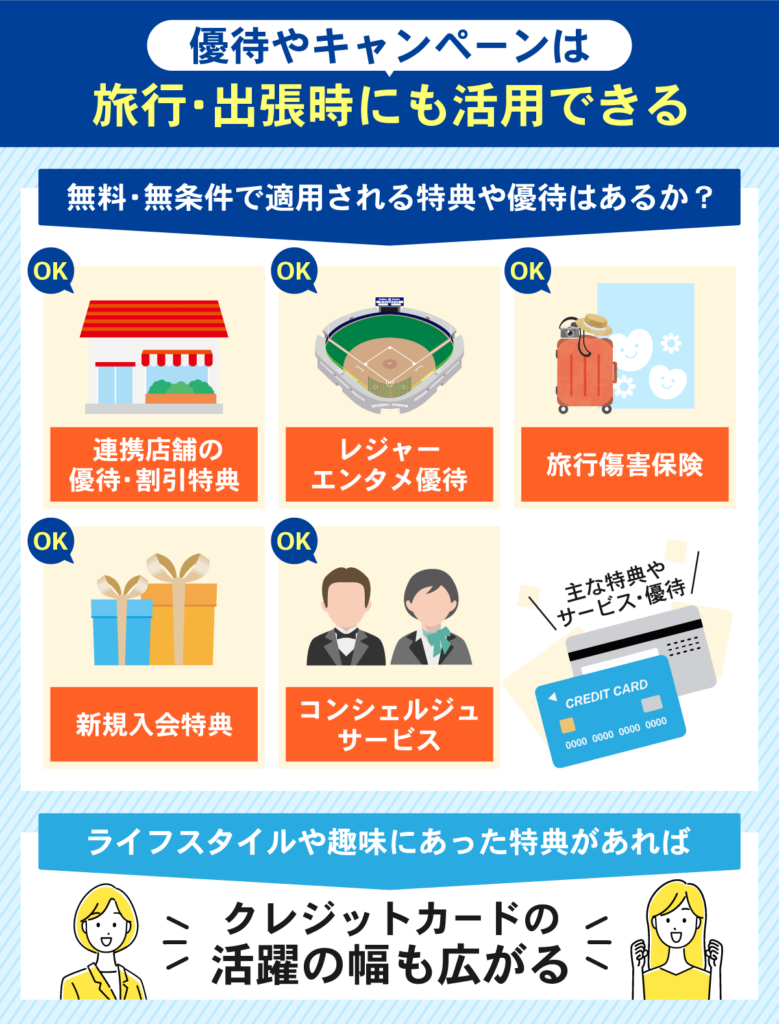

クレジットカードの特典は出張や旅行で活躍◎優待やキャンペーンも定期的にチェック

クレジットカードには、無料かつ条件なしでついてくる特典やサービスがあります。

発行会社にもよりますが、主な特典やサービスをまとめましたので参考にしてください。

・連携店舗の優待、割引特典

・レジャー、エンタメ優待

・旅行傷害保険

・新規入会特典

・コンシェルジュサービス など

なかには抽選でギフトカードやディズニーチケットがあたるキャンペーンを定期的におこなっているクレジットカード会社もあります。

新社会人がクレジットカードを選ぶ際は、自分のライフスタイルや趣味にあった特典があるかどうかも確認しておくのがおすすめです。

クレジットカードで公共料金を払うと振込の手間が省ける

クレジットカードで公共料金を払うことで、払い忘れや支払いに出かける必要もなくなります。

その他にもクレジットカードで公共料金を支払うメリットはいくつかあります。

公共料金を支払うメリット

- ポイントが貯まる

- 支払い忘れを防げる

- 支払日をまとめられる

- 利用明細を家計簿として利用できる

公共料金を支払う場合もポイントが還元され、毎月支払う必要があるため現金や振り込みよりもクレジットカードのほうがお得です。

また現金の場合はコンビニなどで期日までに支払いに行かなければなりません。

支払いを忘れると利用停止の可能性もあるため、自動引き落としのクレジットカードで公共料金を支払うのがおすすめです。

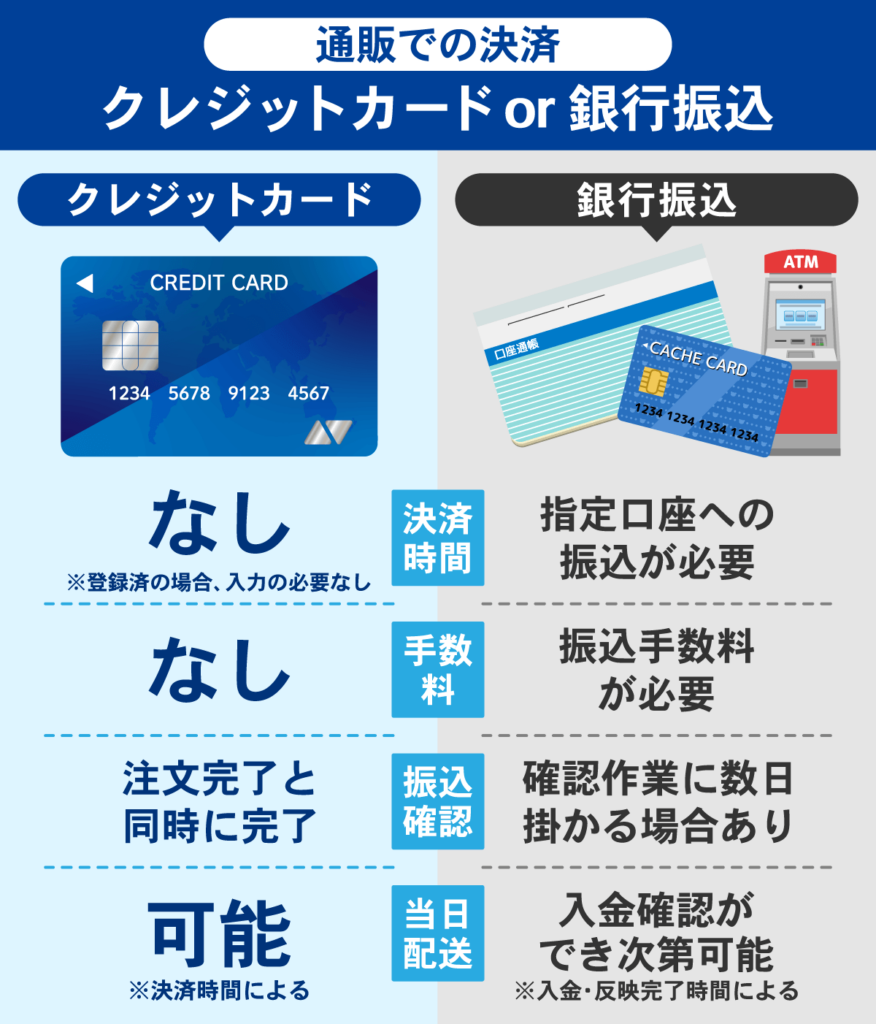

クレジットカードは決済時の時間短縮になる

買い物はクレジットカードを使った方が早く終わります。

一番のメリットは注文後に支払い情報を通知する必要がないためで、銀行振込と比較しても相当素早い対応が期待できます。

| クレジットカード | 銀行振込 |

|---|---|

| 注文後決済確認し発送手続きに進む | 注文後に振込先を提示し、支払い確認後に発送 |

銀行振込は最大で確認作業に数日ほどかかってしまう問題もあり、すぐに発送してもらいたいと思っているものに使いづらいのです。

しかし、クレジットカードで支払えばすぐに完了しますので、当日発送も期待できます。

通販やネットで買い物をするときは、着払いやコンビニ払いよりもクレジットカードがおすすめです。

どうしてもすぐに商品を受け取りたいと思っている時は、カード決済を優先して選んでいくのがおすすめです。

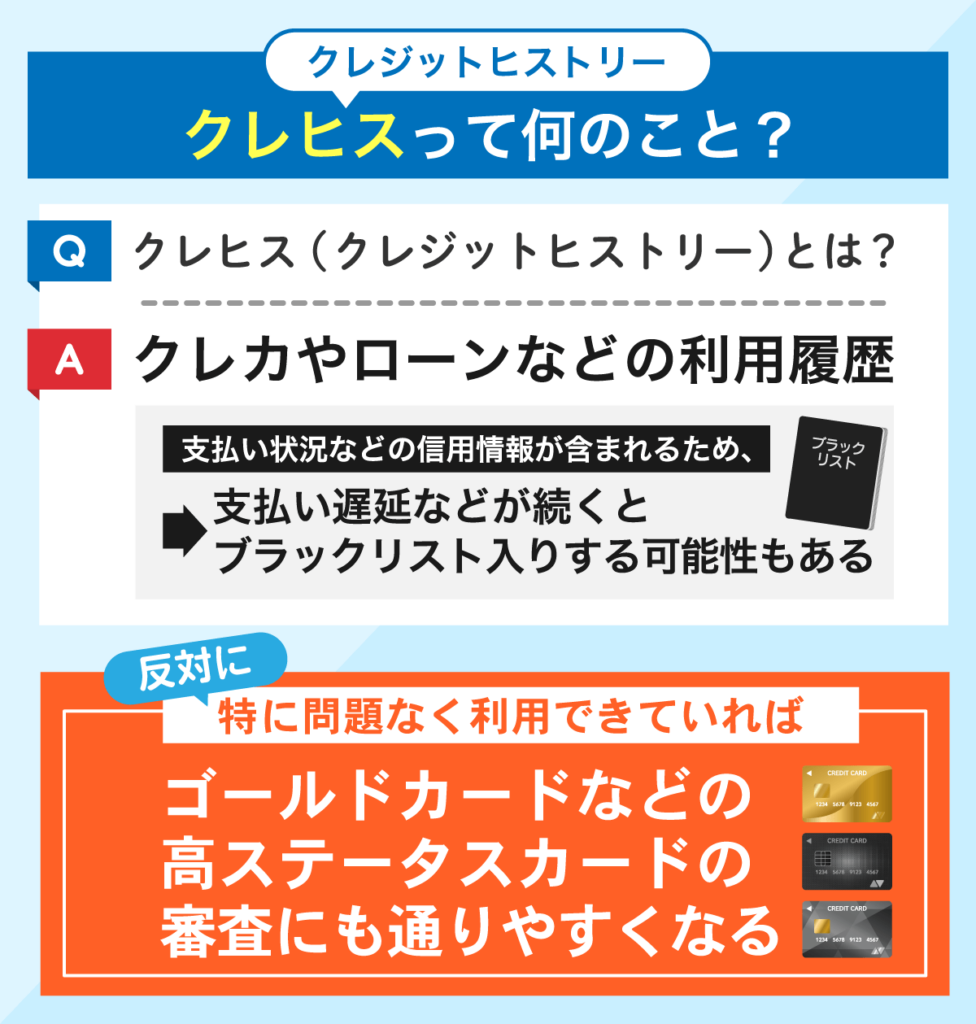

クレジットカードの利用履歴(クレヒス)を早期から積める

クレヒスとは、クレジットヒストリーのことです。

クレヒスは信用情報機関に登録されており、クレジットカードやローンの審査時に各社が閲覧します。

問題がなければ審査は通りますが、問題があると判断されれば落ちてしまいます。

公共料金や日常の買い物など少額でもクレジットカードの支払いが滞りなく行われていれば、良いクレヒスとして履歴が残るのです。

30代になってもクレヒスがない状態をスーパーホワイトと言います。

スーパーホワイトは審査時に「なにか問題があるためクレヒスがないのでは」と疑われ通らない可能性もあるのです。

今後、ゴールドカードなど高ステータスを持ちたい方やローンを組む可能性がある方はクレヒスを新社会人のうちから積んでおくことをおすすめします。

クレジットカードは通販で利用すると即時決済可能!当日発送が期待できる

ネットの買い物を便利にしたいと思っている時は、クレジットカードを1枚持ってください。

大手のショッピングサイトではカード情報を登録できるようにしており、すぐカード番号を読みだして買い物できる状態が作れます。

- 事前にカード番号やセキュリティコードを登録

- 買い物時にクレジットカード支払いを選択

- 登録したカードを選ぶ

- 支払い手続きを完了させる

カード番号を登録しておくだけで、ショッピングにかかる時間は大幅に軽減されます。

番号を毎回入力する必要がありませんので、すぐに決済できるようになるのも大きなメリットです。

少しでもネットでの買い物を便利にしたい、ネットのサービスを利用していきたいと思っている時はクレジットカードを作るのがおすすめです。

新社会人がクレジットカードを作る時によくある5つの質問

新社会人がクレジットカードを作る際にあるよくある質問を見ていきましょう。

- 新社会人の場合だとクレジットカードはいつ作るのが最適ですか?

- 入社前の新卒でもクレジットカードは作れますか?

- 新社会人がクレジットカードを持つとどんなメリットが得られますか?

- 年収は入社前の社会人だといくらで申請すればいいですか?

- 新社会人というだけで審査に落とされることはありますか?

新社会人がカードを作る際に必要な情報に関して、質問が出ているケースが多くなっています。

また、本当にカードを作成できるのか不安に思っている人も多く、確実に通過できるか気になっている場合もあります。

ここからは、クレジットカードを作る際のよくある質問に回答していきます。

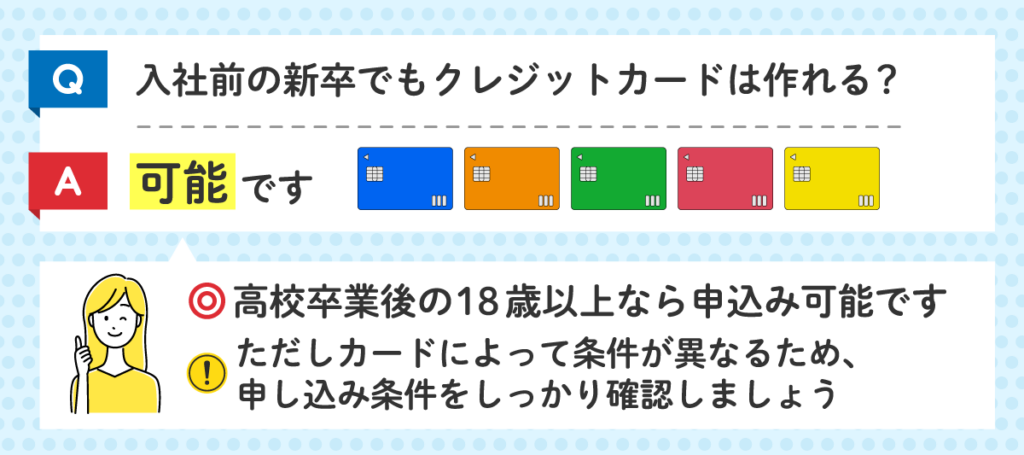

入社前の新卒でもクレジットカードは作れる?

入社前の新卒でもクレジットカードは作成可能です。

既に18歳以上であり、なおかつ学校を卒業していれば、カード会社は通常通りに審査を実施します。

結果、収入を得て返済できる能力があると判明されればカードが発行されます。

ただ、収入がないことから利用可能枠は相当小さい数字が採用され、場合によっては最低額の10万円程度しか受け取れない場合もあるため注意しましょう。

新社会人がクレジットカードを持つとどんなメリットがある?

新社会人がクレジットカードを持つと次のメリットを得られます。

- ポイントを貯められる

- ネットショッピングが簡単にできる

- キャッシュレス決済が利用可能

- ステータスが少しアップする

カードから得られるポイントを獲得できるため、ポイントを貯めている人にとってはおすすめです。

また、ネットショッピングの支払いに時間がかからない他、代引きを利用しなくてもいいため受け取りの負担も大幅に軽減されます。

何よりもキャッシュレス決済が使えるようになり、現金がなくても買い物できるのは大きなメリットです。

またタッチ決済で支払い可能なクレジットカードなら、スキミングや不正利用などの危険性を防ぐことができます。

他にもステータスアップが期待できるなど、保有するメリットは多くなっています。

年収は入社前の社会人だといくらで申請すればいい?

年収については、給与を12ヶ月分合計した数字を申請すれば問題ありません。

例えば年収25万円で入社することになった人が申し込む場合、次の計算をして申し込めば問題ないため、参考にしてください。

- 25万円×12ヶ月=300万円(見込み年収)

給与を合計した金額を年収として申請すれば、見込み扱いとして処理してくれるので安心してください。

ボーナスの金額はわからないので申請内容に含めないようにして、単純に給与だけを合計して計算してください。

余計な収入等を入れてしまうと、収入を偽装したと判断されて審査落ちの可能性があります。

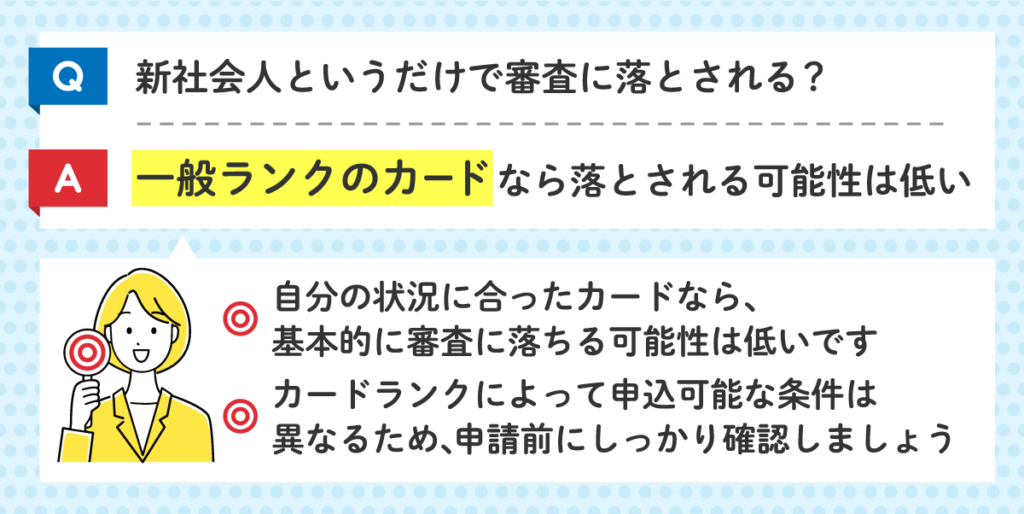

新社会人というだけで審査に落とされることはある?

一般カードであれば新社会人というだけで落とされる可能性はほぼありません。

しかし、ゴールドカードやプラチナカードへ申し込んだ場合、新社会人という情報を見て落とされる場合があります。

| 一般カード | ゴールドカードやプラチナカード |

|---|---|

| 新社会人でも使えるように審査している | ある程度利用している人を対象とするため落とされる |

ゴールドカードやプラチナカードは利用履歴などを重視して申込を処理するため、クレヒスや収入の高さが審査通過のポイントになります。

必ず審査が通るクレジットカードはないため、申し込み条件などを確認して自分に合ったランクのクレジットカードを選びましょう。

新社会人がまず申し込む際は、一般カードがおすすめです。

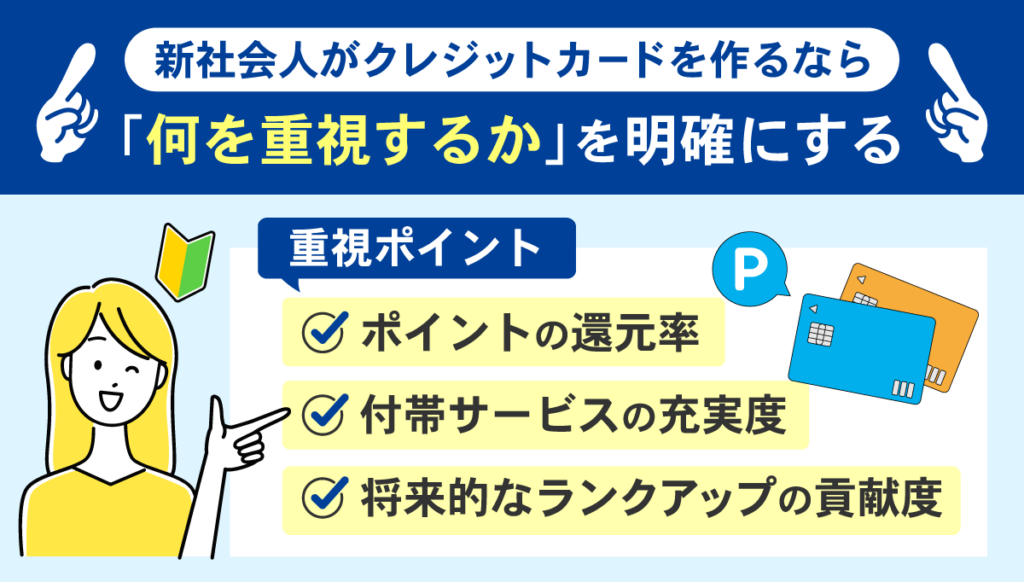

新社会人がクレジットカードを作る時は「何を重視するか」が大事

新社会人でもクレジットカードは作成できます。

カードを作るのであれば、自分がどの部分を重視していくかを検討し、少しでも自分のスタイルに合わせられるものを選んでください。

ポイントを稼ぎやすいもの、ステータスアップに貢献してくれるものなど多数ありますので、カードを1つ1つ見ていくのがおすすめです。

色々な情報を見てから最終的に一番理想的なカードを利用し続けていくのがいい方法です。