「クレジットカードは主婦でも作れるのかな?」

「主婦でも使えるクレジットカードが欲しい」

このように感じている人もいます。

主婦でもクレジットカードを1枚持っていれば便利ですし、カードを利用して決済できる状況を作れば決済にかかる時間も大幅に短縮できるのです。

この記事では、クレジットカードが主婦でも作れるのか解説します。

- おすすめできるクレジットカード

- 主婦がクレジットカードを発行するメリット

- 主婦がクレジットカードを発行する際の注意点

- クレジットカードであるよくある質問

クレジットカードを発行したいと思っている主婦は、これから紹介する内容を読んで安心できるカード作成を検討してください。

クレジットカードは無収入の主婦でも作成可能!主婦でも使いやすいおすすめクレジットカードを5つ紹介

クレジットカードは無収入の主婦でも発行できます。

主婦でもクレジットカードが発行できる理由としては、次の要因が影響しています。

- 家族の収入を参照して発行できるカードは作れるため

- キャッシングと違い本人の収入がなくても申込できるため

- 仕事をしていなくても支払い能力はある程度確認できるため

クレジットカードは家族の収入を参照して申込できるかどうか判断しているため、収入を持っていない主婦でもクレジットカードは発行できます。

また、キャッシングでは本人の収入を確認しなければなりませんが、クレジットカードは本人の収入がなくても申込できるルールが適用されています。

仮に仕事をしていない人でも支払い能力は確認できることから、クレジットカードは専業主婦でも申込できるのです。

ここからは、専業主婦でも発行できるおすすめのクレジットカードについて5つ紹介していきます。

Olive注釈

※1対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※1商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※1 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Olive(一般)はアプリであらゆる情報を管理できる

| 年会費 | 永年無料※2 |

|---|---|

| ポイント還元率 | 0.5% |

| ブランド | Visa |

| 発行条件 | 国内在住なら0歳から申し込み可能※3 ※クレジットモードは高校生を除く満18歳以上から申込可能 ※ゴールド・プラチナリファードは満20歳以上から申込可能 |

※3クレジットモードについては、高校生除く満18歳以上(ゴールド・プラチナプリファードは満20歳以上)から申込可能

Oliveはキャッシュレス決済を1つのアプリで管理するために誕生したカードです。

一見するとキャッシュレス決済を実施するアプリのように思われますが、クレジットカードも発行しているためカードも一緒に手に入るサービスとなります。

Oliveの特徴は次の通りです。

- キャッシュレスの情報が確認できる

- ナンバーレスデザインを採用

- ポイント還元最大20%※

アプリを利用すればOliveの利用状況などがすべてわかるようになっており、キャッシュレス決済を利用している状況がすぐ把握できるようになっています。

今までアプリで管理しているカードはほぼなかった状況ですので、すぐにカードの情報を得られるようにしているのは大きなメリットです。

また、Oliveもナンバーレスデザインが採用されており、三井住友カードのいいところをしっかり受け継いでいます。

カード番号・口座番号の記載がないナンバーレスデザイン。

Olive公式

カード番号も口座番号も知られないカードとなっていますので、外出先で利用しても情報が漏れてしまう問題がありません。

カードの利用時にはポイント還元率アップが期待できるようになっており、最大20%還元※が受けられるようにしています。

ポイント還元率を少しでも上昇させたい、アプリによる管理でキャッシュレス決済を見やすくしたいと思っている場合はOliveがおすすめです。

Olive注釈

※1対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※1商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※1 ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード(NL)はナンバーレスですぐ発行できる

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5% |

| ブランド | Visa , Mastercard |

| 発行条件 | 18歳以上で審査を通過できる人 |

三井住友カード(NL)は日本でナンバーレスカードを広めた功労者的なカードです。

一般的なクレジットカードではカードの番号が表面に記載されていますが、三井住友カード(NL)ではナンバーを隠すことによってセキュリティ面を大幅に向上させています。

三井住友カード(NL)の特徴は次の通りです。

- ナンバーレスで安心して使える

- ポイント還元のキャンペーンが多い

- 最短10秒※でカード番号を発行できる※

なんと言ってもナンバーレスカードで安心して使えるようになっているのが大きなメリットで、相手に番号を知られることなくカードを利用できます。

三井住友カード(NL)は、カード番号などが印字されていないナンバーレスとなっています。カード番号・有効期限などのカード情報は、スマートフォンでVpassアプリをダウンロードしていただければ、簡単・安全にご確認いただけます。

三井住友カード(NL)公式

カード番号を知りたい場合は、スマホの専用アプリを利用してダウンロードすればいつでも確認できる仕組みとなっています。

他にもポイント還元率の基本値はあまり高くないものの、キャンペーンが多数開催されているためポイントを得られやすくなっています。

- 対象のコンビニや飲食店で使う

- 家族ポイント

- Vポイントアッププログラムへの参加

色々な方法でポイントアップができることから、ポイントを稼ぎたいと思っている人には使いやすくなっています。

更にカード番号発行までにかかる時間が最短10秒※程度となっており、審査さえ通過できればいつでもカードを発行できる状態を作れます。

最短10秒でカード番号を表示、すぐにネットや、身近なお店でお買物が可能!

三井住友カード(NL)公式

短時間でクレジットカードを得たいと思っている人は、三井住友カード(NL)を利用して発行するのもいい方法です。

※三井住友カード(NL)に関する注釈

※即時発行ができない場合があります。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※ETCカードの発行は約2週間程度となります。

JCBカードSは入会キャンペーンが多くて便利

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5~10.0%※ |

| ブランド | JCB |

| 発行条件 | 18歳以上で本人または配偶者に収入があること |

JCBカードSは、JCBのプロパーカードがリニューアルして誕生したカードです。

従来までのカードは年会費を取られるカードとなっており、プロパーカードとしては保有する難易度が少し高くなっていましたが、リニューアルによって保有しやすいカードとなりました。

JCBカードSの特徴は次の通りです。

- 優待特典が多い

- ポイント還元率アップの店舗が多い

- カードデザインを選択できる

JCBカードSは優待特典が多数用意されており、特典を利用すれば色々な店舗での割引が期待できます。

- 飲食店の割引

- 映画館の割引

- 宿泊代の割引

色々な店舗での割引が期待できることから、割引でお得感を得たいときはJCBカードSがおすすめです。

また、一部の店舗で利用するとポイント還元率が上昇し、最大20倍までポイントを上昇するカードです。

一般的なポイント還元率が0.1%と低いカードとなっていますが、ポイント還元率を上昇させられるキャンペーンを使えばお得なポイントを得られます。

更にカードデザインが3つから選べるようになっており、好きなデザインでカードを利用できるメリットを持ちます。

- スタンダードデザイン

- バイオマスデザイン

- ディズニーデザイン

3つのカードデザインから好きなものを選べるようにしているため、カードデザインが気に入らないという状況が起こりづらいのもJCBカードSの良さとなっています。

エポスカードはネットショッピングでポイントをためやすい

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5% |

| ブランド | Visa |

| 発行条件 | 18歳以上で審査を通過できる人 |

エポスカードはリニューアルによってカードデザインが大きく変わったカードです。

アプリをダウンロードすればすぐにでもクレジットカード機能が使えるようにしているカードの1枚で、ナンバーレスに変更してから柔軟な使い方が可能となりました。

エポスカードの特徴は次の通りです。

- ネットショッピングでポイントを貯めやすい

- ナンバーレスでシンプルなデザイン

- 環境に配慮しているカード

エポスカードはネットショッピングでポイントを貯められるようにしており、最大還元率は30倍と高くなっています。

ポイント2~30倍のネットショッピングで賢く貯める。

エポスカード公式

通常のポイント還元率がさほど高いわけではありませんが、ネットショッピングであれば最大30倍までポイント還元が上昇するため、より多くのポイントを得られるようになっています。

さらに、ナンバーレスデザインに変更されたため、カードデザインが非常にシンプルなカードへと変化しました。

誰が保有しても変に思われないカードとなっているため、シンプルなデザインで見た目の安心感を得たいと思っている人にも向いています。

他にもカードには環境に配慮している素材が使われており、環境への影響を最小限に抑えようとする動きも見せています。

カード素材に廃棄プラスチックのリサイクル素材を採用し

エポスカード公式

環境にも配慮したサステナブルなカードに。

廃棄プラスチックを再利用しているカードは日本で初めてとなっており、環境への影響を極力抑えようという動きを見せているカードでもあります。

楽天カードは楽天利用者へのポイント還元率が高い

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0% |

| ブランド | JCB , Visa , Mastercard , AMEX |

| 発行条件 | 18歳以上で審査を通過できる人 |

楽天カードは多くの人が利用しているカードです。

発行されているクレジットカードの中でも上位に入るほどの発行枚数を誇っており、多くの人が楽天カードを選んでいる実績もあります。

楽天カードの特徴は次の通りです。

- 新規発行と利用だけでポイントがもらえる

- ブランドが複数あるため選択肢が広い

- 楽天関連のサービスを利用するとポイント還元率アップ

楽天カードは新規発行後に一定金額を利用するだけでポイントを獲得できるシステムを採用しているため、すぐに大量のポイントを得られるようになっています。

楽天カード新規入会&利用で5,000ポイントプレゼント

楽天カード公式

ポイントは定期的に上昇するキャンペーンも開催されており、タイミング次第では10,000ポイントを配布している時もあります。

また、カードブランドが選択できるカードとなっており、自分が希望しているブランドでクレジットカードを作れるメリットを持っています。

- JCB

- Visa

- Mastercard

- AMEX

あらゆるブランドを選択肢に入れられることから、好きなブランドを選ぶ方法もありますし、ネット上で使いやすいカードブランドを選択しておく方法も使えます。

他にも楽天関連のサービスで利用するとポイント還元率アップが期待できるようにしており、特に次のサービスを利用するとポイント還元率が高くなります。

カードを利用することでポイントを大量に得られるキャンペーンを開催しているところは狙い目ですので、楽天経済圏で生活したいと思っている人には向いているカードです。

将来的にはゴールドカードやプレミアムカードといった高ランクのカードも狙えるなど、専業主婦以外でも最初のカードとして選択肢に入れる方法があります。

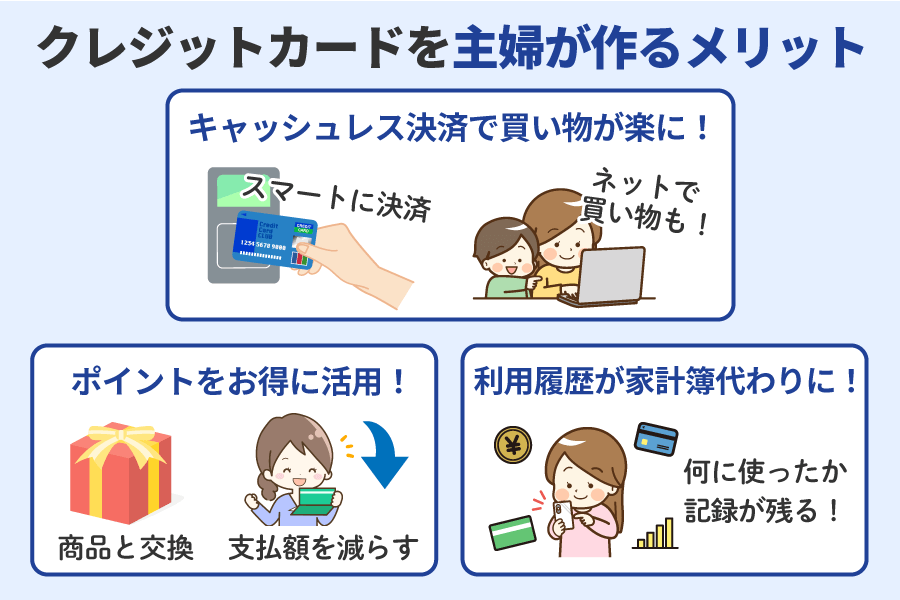

クレジットカードを主婦が作成する3つのメリット

クレジットカードを主婦が作成するメリットは3つあります。

- キャッシュレス決済が利用可能

- ポイントを貯められる

- 家計簿代わりに利用できる

主婦はキャッシュレス決済を利用するのが難しくなっていますが、クレジットカードを持っていれば気軽にキャッシュレスが可能になります。

また、カードを使うことでポイントを貯められるため、少しでもポイントを得たいと思っているときはカードを利用して決済してください。

ここからは、主婦がクレジットカードを持つメリットを詳しく説明します。

キャッシュレス決済が利用可能になる

キャッシュレス決済が利用できるのは大きなポイントです。

主婦でもキャッシュレス決済を利用できる方法はあるものの、すべての方法でチャージが必要となってしまい、チャージに時間がかかって使いづらいと感じてしまう場合があります。

しかし、クレジットカードを持っていればチャージなしでキャッシュレス決済が利用できることから、決済までにかかる時間を大幅に軽減できるメリットを持ちます。

| QRコードなどのキャッシュレス決済 | クレジットカード |

|---|---|

| 利用するためにはチャージが必要 | チャージなしでもカードを出せば利用可能 |

カードを出せばいいだけですので、持っているだけでキャッシュレス決済として利用できる気軽さを得られます。

利用可能枠の範囲内で支払いができる状況を作ってくれることもあり、ある程度利用できるカードを持っていればいろいろと有利になるのは間違いありません。

カード決済ができるだけで多くの取引に時間がかからなくなり、現金を持たなくても生活できる状況を作れます。

ネットショッピングや普段の買い物でポイントを貯められる

ネットショッピングや普段の買い物でポイントを貯められるのは大きなメリットです。

クレジットカードにはポイントサービスが付与されていますが、ポイントを獲得するためにはショッピング枠を利用しなければなりません。

ショッピング枠を使うためにはネットショッピングや普段の買い物でカードを利用する必要があるため、普段からカードを使うように心がけておけば問題ありません。

ポイントを貯められれば、次のメリットを得られるようになります。

- 商品と交換できる

- 買い物で使えるポイントを得られる

- クレジットカードの支払額を減らせる場合がある

ポイントを貯めて商品と交換するサービスが利用できるため、大量にポイントを貯めておけば色々な商品を狙えるようになります。

商品と交換できないタイプのクレジットカードの場合は買い物で使えるポイントが付与されるため、買い物でポイントを使っていけばお得感が得られます。

他にもクレジットカードの支払額に充填できる機能を持つものもあり、支払い額を抑えたいと思っているときに便利です。

ポイントを貯められるというのは、クレジットカードの醍醐味であり嬉しいサービスでもあるのです。

利用履歴を確認すれば家計簿代わりに利用できる

クレジットカードの利用履歴を利用すれば、家計簿代わりとして使えます。

家計簿をつけるのは大変な問題となっていますが、クレジットカードの履歴を参照すれば何に利用しているのかすぐわかるようになっています。

| 一般的な家計簿 | クレジットカード |

|---|---|

| レシートを参照するなどして記載しなければならない | 利用履歴を見るだけである程度の情報がわかる |

カードを利用している情報さえ見ておけば、どのタイミングで何に利用しているのか判断できます。

履歴だけで家計簿をつける方法まであるため、普段からカードを利用しておけば家計簿をつける負担は大幅に軽減されていくのです。

近年はWEB明細を参照するケースが多くなっていることから、ネットさえあればいつでも明細を見られるようになっているのもいいところです。

利用履歴を有効に利用していくだけで、クレジットカードの利便性は更に向上していきます。

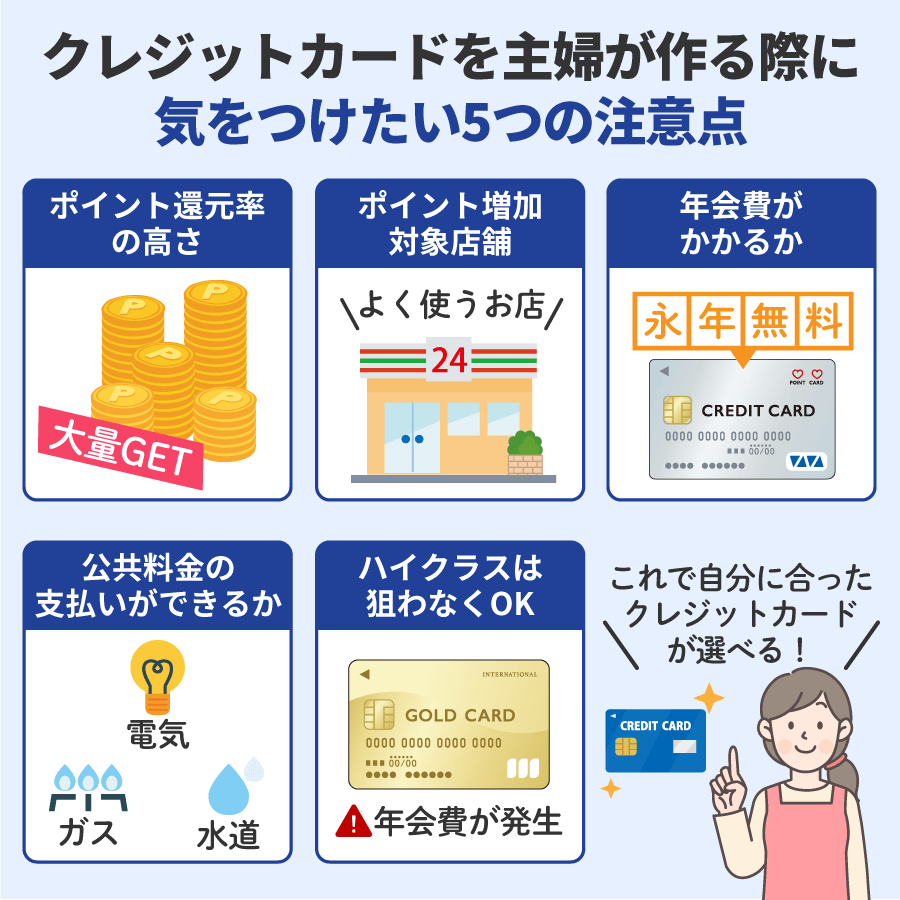

クレジットカードを主婦が作る際に気をつけたい5つの注意点

クレジットカードを作りたいと思っている場合は、注意したいポイントが5つあります。

- ポイント還元率を確認する

- ポイントを増やせる場所を知る

- 年会費に気をつける

- 公共料金へ対応しているブランドがおすすめ

- ハイクラスは狙わないこと

主婦の場合はポイント還元率を確認しておく他、ポイントを多く得られるようにしている場所を確認するようにして、普段から使ったときに多くのポイントを得られる状況を作っておきましょう。

また、年会費は負担になってしまう可能性がありますので、なるべく年会費は請求されないカードを選んだほうが安心です。

ここからは、クレジットカードを作成する際に注意すべきポイントを詳しく説明します。

ポイント還元率は高いものを選ぼう

ポイント還元率はできる限り高いものを選んだほうが安心です。

ポイント還元率が高くなっていけば、同じ金額を利用しているだけで多くのポイントを得られるようになるため、大量のポイント獲得も狙えるようになります。

| ポイント還元率0.1% | ポイント還元率1.0% |

|---|---|

| 1,000円で1ポイント | 1,000円で10ポイント |

ポイント還元率が高ければ高いほど、同じ金額でも獲得できるポイントに差が生まれるため、少しでも大量のポイントを得られるカードを狙った方がいいのです。

特に一般カードの中にはポイント還元率1.0%以上に設定されているものもありますので、大量にポイントを得られる状況を作れる可能性もあります。

少しでも多くのポイントを還元させるためには、なるべくポイントを還元させられるカードを選んだほうが使いやすくなります。

よく利用する買い物先でポイントを増やせるものが便利

よく利用する買い物先がポイントアップの対象となっているのか知っておくのも必要です。

買い物先でポイントアップの対象となっていれば、通常のポイント還元率に加えてポイントアップの倍率が加算され、より多くのポイントを得られます。

対象となっている店舗はクレジットカードによって異なるため、少しでもポイントを得たいと思っている時は買い物先でポイントを得られるカードを選んでください。

特に大量の店舗を対象としているカードを選んでおけば、各地の買い物でポイント還元率を上昇させられます。

年会費は永年無料のカードを選ぶ方が安心

年会費は永年無料のカードを選んだほうが安心です。

主婦にとってクレジットカードの負担を軽減するのは重要なポイントとなっており、年会費を請求されないカードを選んでおいた方が将来的な負担は軽減されるのです。

特に永年無料のカードを持っていれば、カードを利用しなかった場合でもお金を支払う必要がないため、保有しているだけで負担がかかる問題を防げます。

| 年会費がかかるカード | 年会費永年無料 |

|---|---|

| 持っているだけで毎年の負担が生じる | 持っているだけで負担はかからない |

年会費を必要としているカードは優れたものも多くなっていますが、一方で毎年の負担をどうしていけばいいのか考える必要もあるため、気軽にカードを持てません。

主婦の場合は審査を通過しやすくするという観点でも、年会費はできる限りかからないものを選んでください。

カードの中には利用すれば年会費を無料にしてくれるものもありますので、カードを利用する場合であれば利用して無料にできるカードを選んでも構いません。

公共料金の支払いで使えるブランドを選ぶのがおすすめ

公共料金の支払いで使えるクレジットカードブランドを選ぶように心がけたほうが無難です。

クレジットカードにはブランドが設定されていますが、一部のブランドは支払いに対応していないケースがあり、カードを使えなくなってしまう場面も出てきます。

特に公共料金はポイント獲得において重要とされている部分ですので、できる限りカードを利用してポイントを大量に獲得したいところです。

しかし、対応していないカードを持っていると、公共料金はカード払いにできないためポイントを得られないのです。

| 対応しているブランド | 対応していないブランド |

|---|---|

| 公共料金の支払いで使える | 公共料金の支払いで使えないためポイントも得られない |

対応しているブランドをできる限り狙っていくのが重要になっていきますので、公共料金がどのブランドに対応しているのかしっかり確認しておくように心がけてください。

最近はAMEXも含めて対応しているブランドが増えてきたのは事実ですが、未だにAMEXは対応していないとする業者もいるためブランドには注意しておきましょう。

ゴールドカード以上のハイクラスは狙わないこと

ゴールドカード以上のハイクラスカードは狙わないでください。

ゴールドカードは非常に便利なもので、空港ラウンジが利用できるなどのメリットを持っていますが、収入が少ない場合は発行することが難しいです。

- 収入が不足している

- カードの利用状況に不安がある

- 毎年の年会費を支払えるかわからない

ゴールドカード以上は基本的に年会費を請求するカードとなりますので、毎年の年会費を支払えないようでは保有する意味がありません。

また、収入のチェックが一般カード以上に厳しくなっていくことから、収入が少ない主婦の場合はゴールドカードの審査に通らないケースが多いのです。

ゴールドカードに魅力があるのは事実ですが、主婦の方が日常生活でお得にクレジットカードを活用したい場合は、一般カードに制限しておくのが安心です。

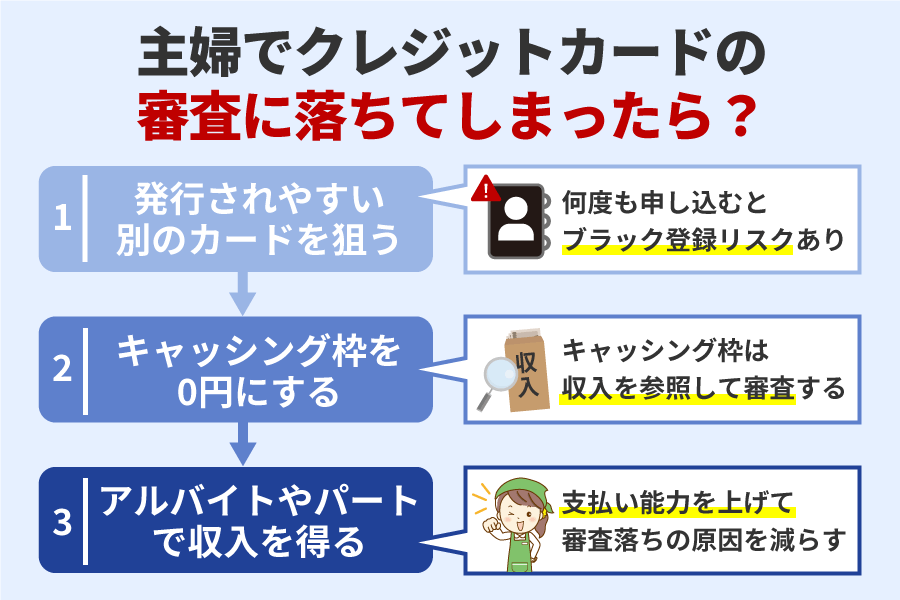

クレジットカード審査に主婦が落とされた場合の4つの対処法

主婦はクレジットカード審査に落とされる場合があります。

審査に落とされた場合は何らかの対応をしなければなりませんが、対応すべきポイントは4つあります。

- 同じカードには申し込まない

- 発行しやすいカードを選ぶ

- キャッシング枠を持たない

- 収入を獲得する

同じカードに申し込んでも審査は通過できないため、発行しやすいカードに選びなおした方が安心です。

また、申込内容に問題が判明している可能性もありますので、内容を確認してより安心してカードを発行できる状況を作り出してください。

ここからは、主婦がクレジットカード審査に落とされた場合の対処法を詳しく説明します。

すぐに同じカードへ再申し込みは避けること

すぐに同じカードへ申し込むのは避けてください。

同じカードへ申し込んだとしても審査は通過できず、審査落ちの情報だけが残されてしまいます。

何度も同じカードへ申し込むとブラックリストに掲載される危険性があり、掲載されてしまうとカード審査を通らなくなってしまいます。

ブランクリストに掲載されないためにも、次の行動を取るようにしてください。

- 同じカードへ申込む場合は半年ほど待つ

- 別のカードへの申込を検討する

- 審査に落とされた原因を特定する

同じカードへ申込む場合は審査内容が変わっているように見せなければなりませんので、最低でも半年程度の時間を設けて内容を変更してください。

すぐにクレジットカードを発行したいと思っている場合は、別のカードを選ぶ方法に切り替えてください。

また、審査落ちの原因とされている部分を特定し、少しでも早く審査を通過できるように対処していくようにしましょう。

発行しやすいとされるクレジットカードを中心に選びなおす

発行したいと思っているクレジットカードの審査が厳しい可能性もあるため、より発行しやすいとされるカードに切り替えて審査を受ける方法を検討してください。

カードによって審査基準は異なるため、審査を通過したいと思っている場合はより審査基準が緩くなっているカードを選んだほうがいいのです。

| 審査基準が厳しい | 審査基準が緩い |

|---|---|

| 審査を通過するまでには相当な時間がかかる | 審査を通過できる可能性は高くなる |

最初に保有するカードは何を持っても構わないと思っているのであれば、審査を通過しやすいと判断できるカードに狙いを絞った方が無難です。

審査に数日~数週間かかる場合は審査基準が厳しい傾向にあるため、即日発行できるクレジットカードがおすすめです。

審査を通過できればカードを保有できますし、カードの利用履歴などを通じて本命カードを発行できる可能性は高くなっていきます。

一方で審査落ちの可能性が高まるカードを狙い続けていると、迷惑な利用者と判断されてブラックリストの可能性が高くなってしまいます。

間違っても申込を繰り返す方法だけは避けてください。

キャッシング枠を0円にしてから申し込む

キャッシング枠を入れてしまった場合は、0円にして申込をやり直す方法もあります。

キャッシング枠は収入を参照して審査を実施することから、どうしてもカード審査を厳しくしてしまうのです。

| キャッシング枠あり | キャッシング枠なし |

|---|---|

| キャッシング枠の審査で自身の収入を参照する | キャッシングの審査は行わない |

自身の収入を参照された結果、明らかに返済できないと判断されれば審査落ちとなってしまいます。

審査に落とされるリスクを回避するためにも、キャッシング枠は0円にしておいた方が安心できます。

クレジットカードのキャッシングは利息も高いことから、あまり利用しないほうが無難です。

特に必要としていない場合は、キャッシング枠を作らない方向で考えた方が安心できるのです。

自分で収入を得て支払い能力を増やす方向で考える

どうしてもカード審査を通過できない場合は、自分で収入を得る方法を考えてください。

審査では収入がどれくらいあるのかチェックされることとなりますが、収入を持っていない主婦の場合は配偶者の収入を参照してカードを発行するか決定されます。

しかし、一部のカードは本人の収入を持っていなければカードを発行できない状況を作っていることから、発行するためには主婦が収入を得る必要があるのです。

自分で収入を得ておけば、支払い能力を高められることから信頼度もアップし、審査を通過できる可能性が高くなっていきます。

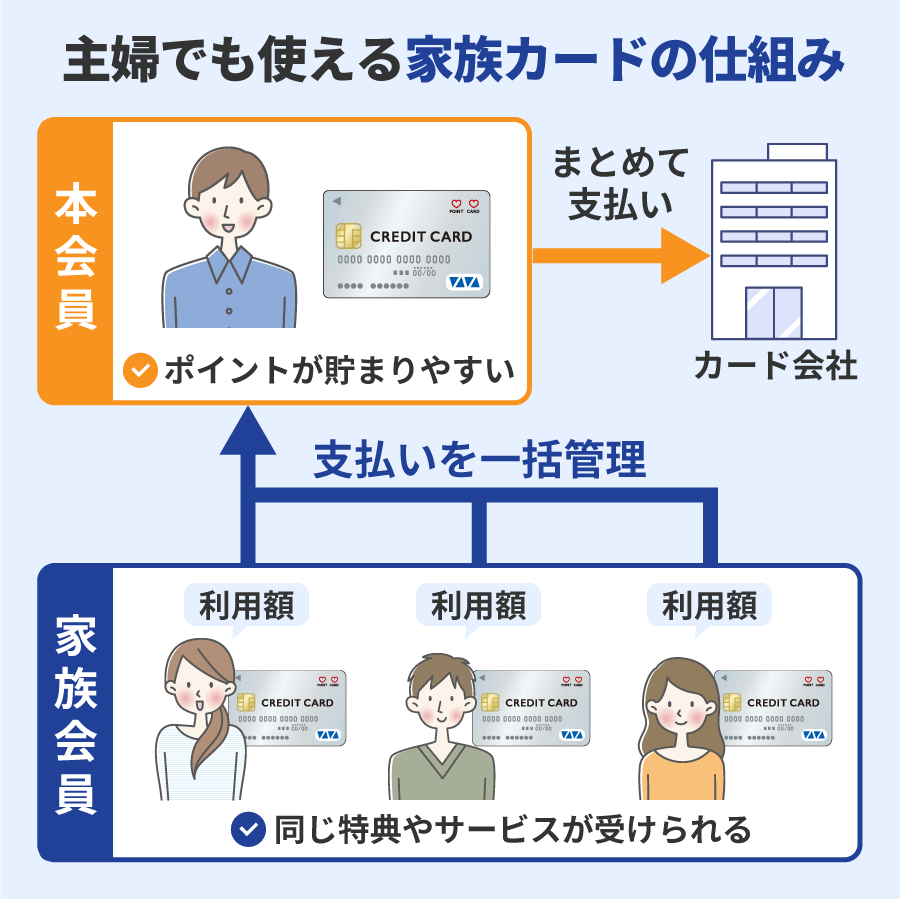

どうしてもクレジットカードを主婦が持ちたいなら家族カードも検討しよう

どうしてもクレジットカードを保有したいと思っているのであれば、自分で発行するのではなく家族カードを選ぶ方法もあります。

家族カードというのは、クレジットカードを発行している人と生計を立てている人に対して、一定の枚数までカードを提供するというシステムです。

一般カードでも家族カードは発行できますし、ハイクラスのカードであれば家族全員分のカードを発行する方法も可能です。

家族カードには次のルールが存在し、審査等は基本的に実施されません。

- 家族カードの年会費を支払う(無料の場合は支払わない)

- 支払いは合計してクレジットカードと契約している人が支払う

- カードの機能は通常のカードと全く同じものが適用される

家族カードは年会費さえ支払えば誰でも発行できることから、希望すればいつでも手に入れられます。

支払いはカードを最初に発行している人が行いますので、家族の支払いを一括して行う方法も可能です。

カードの機能はすべて同じものが準備されていますので、主婦でも高いランクを保有すればいい機能が使えるのです。

家族カードは相談すれば発行できることから、困っているときに利用できる手段として使えます。

家族カードなら主婦でも簡単に発行できる

家族カードを発行する方法であれば、主婦でも簡単にカードを発行できます。

理由は家族カードの審査は基本的に実施しない方向となっているためで、カードを保有している人に問題がなければ主婦に対してカードを発行する方法は可能です。

家族カードは年会費を無料としているカードもいくつかあることから、年会費の負担もないので発行しやすい部分もあります。

また家族カードでもかわいいクレジットカードがいい方は、デザインが選べるタイプがおすすめです。

主婦が気軽にカードを保有したいと思っている時は、カードを持っている人に相談して家族カードにしてもらうのもいい方法なのです。

ハイクラスのカードを保有できる場合もあるので相談するといい

家族カードを狙うメリットとして、ハイクラスのカードを保有できる可能性があります。

一般的に主婦がカードを保有することになった場合、ハイクラスのカードは狙えなくなります。

しかし、家族カードを選んだ場合、家族がカードを保有していれば問題ありませんので、主婦の状況は関係ないのです。

| 主婦がハイクラスのカードを発行する | 家族カードでハイクラスのカードを発行する |

|---|---|

| 審査を通過できる可能性はほぼない | 審査がないので発行できる可能性が高い |

自分で希望するのではなく、保有している家族に対してお願いしてもらえば、いつでもカードは発行できます。

ハイクラスのカードを持っていれば、空港ラウンジが無料で使えるサービスやポイント還元率のアップ、優待特典などが家族と同じように使えます。

一般カードを発行する方法に比べて難易度が高くない他、収入を多く持っている人であればかなりいいカードを保有できるチャンスもあるのです。

家族がハイクラスのカードを持っているのであれば、まずは家族カードを保有したいと相談してみるのもいい方法です。

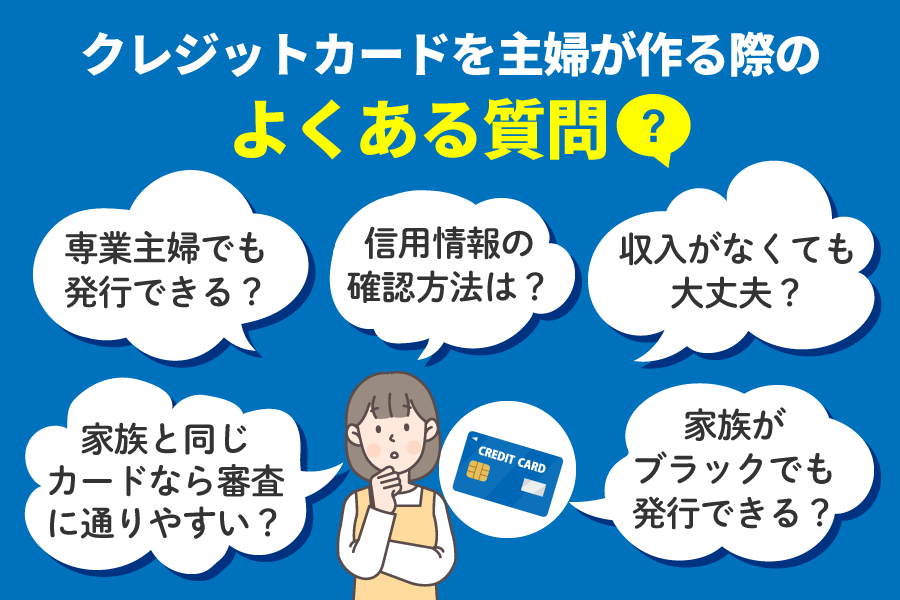

クレジットカードを主婦が作る際のよくある質問5つ

クレジットカードを主婦が作る際に出てくる質問を見ていきましょう。

- 専業主婦でもクレジットカードは発行できますか?

- クレジットカードを作る際に信用情報は見られますか?

- 収入を持っていない人もクレジットカードは作れますか?

- 家族と同じカードへ申し込むと通過しやすくなりますか?

- 家族がブラック状態の場合でもカードは発行できますか?

専業主婦のように、収入を持っていない人がカードを発行できるか不安に思われている部分もあります。

また、審査を通過できるかどうかを気にしている人も多くなっており、審査落ちの可能性を減らしたいための意見を知りたいと思っている人もいるのです。

ここからは、よくある質問を実際に見ていきます。

専業主婦でもクレジットカードは発行できますか?

専業主婦でもクレジットカードは発行できます。

クレジットカードは収入を持っていない人でも、配偶者が収入を持っていることが確認できるようであれば発行できるルールが適用されます。

収入を持っていない専業主婦でも、一般カードであれば問題なく発行できるので安心してください。

なお、ゴールドカード以上のハイクラスは狙えないので注意しましょう。

クレジットカードを作る際に信用情報は見られますか?

クレジットカードを作る際に信用情報を確認される場合があります。

信用情報を見られる理由としては次の要因が挙げられます。

- キャッシング枠の審査が必要となるため

- 信用できるかどうかの判断をつけるため

- クレヒスで見えないところを知るため

キャッシング枠の審査を実施する際は、返済している情報などを見るために信用情報をチェックしているケースが多くなります。

また、信用できるか判断するために、クレヒス以外にも信用情報をしっかり見て確認する傾向は強まっているのです。

色々な情報を見たうえで、最終的に問題ないと判断されればカードは発行されます。

収入を持っていない人もクレジットカードは作れますか?

収入を持っていない人もクレジットカードは作れます。

ただ、条件付きとなっており、配偶者の収入が存在している専業主婦であることが必要です。

無職で仕事をしていない人、配偶者がいないのに収入を持っていない状況ではクレジットカードを発行できません。

発行できる人は限られていますので、収入がない人はほぼ発行できないというイメージを持っていても構いません。

家族と同じカードへ申し込むと通過しやすくなりますか?

家族と同じカードへ申し込んだとしても審査通過の可能性は変わりません。

家族と同じカードを狙う場合でも、審査の場合は一個人として見られることとなりますので関係ないのです。

同じカードを保有したいと思っているのであれば、事実上審査をしていない家族カードを狙っていく方が向いています。

| 個人で審査を受ける | 家族カードを発行する |

|---|---|

| 審査が必要となり収入等に不安があれば落とされる | 家族カードの審査はほぼないため発行しやすい |

家族と同じカードを持ちたいという願いを持っているだけであれば、家族カードを狙っていく方が楽ですし、審査を受ける必要もないので安心です。

家族がブラック状態の場合でもカードは発行できますか?

家族がブラック状態だった場合でも、個人に問題がなければカードは発行されます。

ブラック状態というのは本人に対して適用されるものであり、家族には適用されません。

つまり家族の誰かがブラック状態になっていたとしても、個人に問題がなければ審査を通過してカードを手に入れられる状況は作れます。

本人がブラック状態になっていない限り、カードを作れるチャンスはあるものと判断してください。

クレジットカードは主婦でも発行可能!普段遣いに適したものを選ぼう

クレジットカードは主婦でも発行できます。

発行できるカードは色々ありますが、基本的に一般カードで普段遣いに適しているカードを選んだほうが安定してポイントを得られます。

カードの機能性をしっかり確認するなどして、少しでもいいカードを手に入れられるようにしましょう。

場合によっては配偶者の家族カードを発行し、ハイクラスのカードを手にして優雅な生活をする方法も可能です。