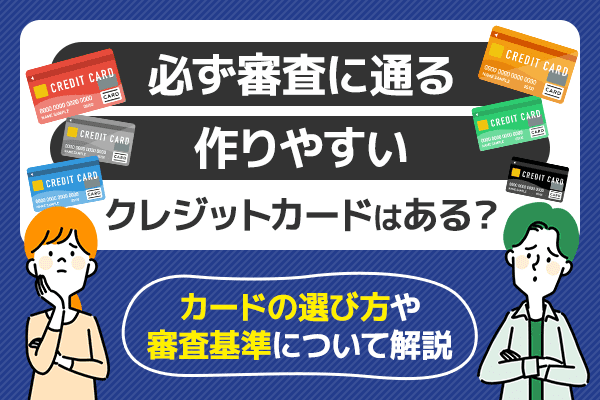

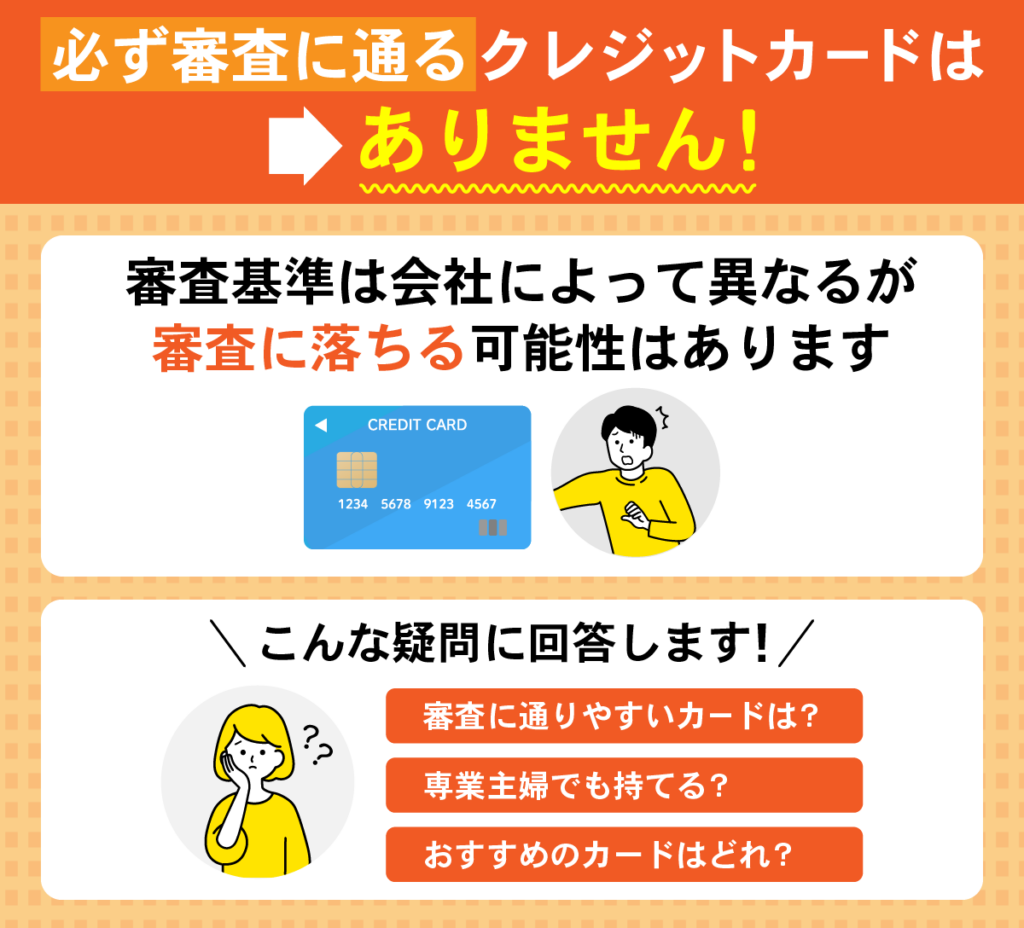

「クレジットカードを持ちたいけど、審査に通りやすいカードはどれ?」

「無職でもクレジットカードを持つことはできるの?」

クレジットカードを作りたい人の中には、こうした疑問を抱えている方が多いです。

必ず審査が通るクレジットカードはないですが、カードによって申込条件が異なるため、作りやすいカードを選ぶことや条件を知り対策することで通過しやすくなります。

それぞれの目的や属性に合ったカードを選ぶことができれば、審査を有利に進められます。

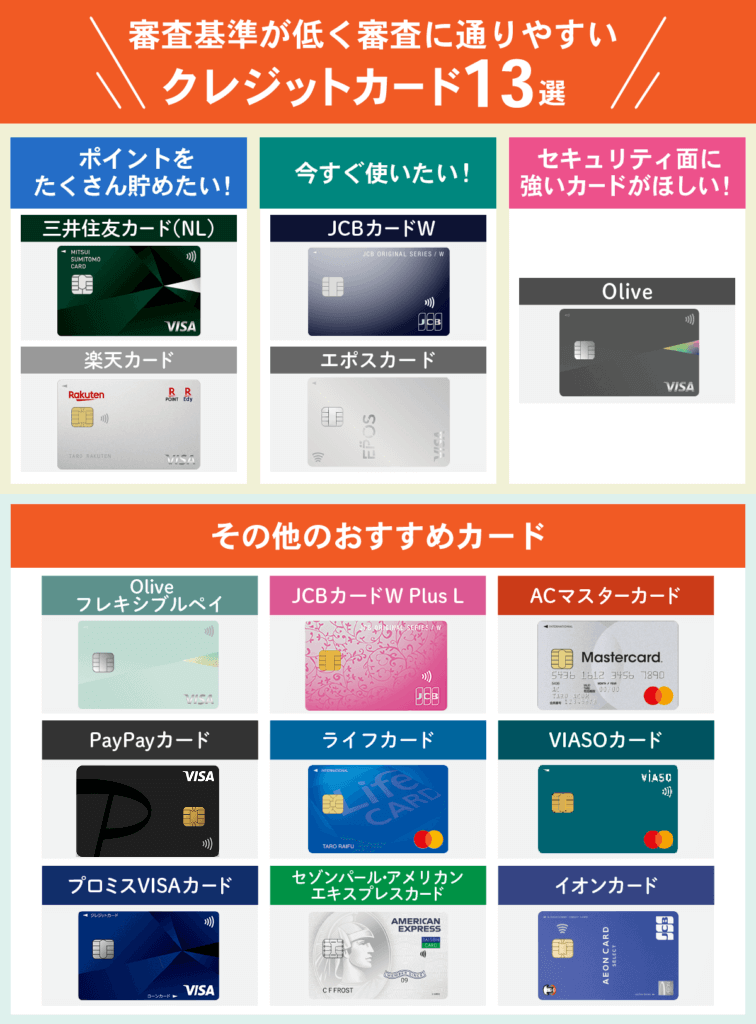

【審査が不安な人におすすめのクレジットカード】

| カード名 | ACマスターカード \おすすめ/ 詳細はこちら | プロミスVisaカード 詳細はこちら | PayPayカード 詳細はこちら |

|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| おすすめ ポイント | 独自の審査基準あり! 毎月ご利用金額から 0.25%キャッシュバック | 消費者金融系クレジットカード 最短3分融資の カードローンも利用可 | 最短7分で完了! (申込5分、審査2分) |

| 還元率 | 0.25% ※ | 0.5% (最大20%※) | 最大1.5% (付与率)※ |

| 国際ブランド | Mastercard | Visa | Visa/Mastercard/JCB |

| 審査基準 | 安定継続収入のある方 | 18~74歳の 安定した収入のある方 | 日本国内在住の満18歳以上(高校生除く) 本人・配偶者に安定した継続収入・ 本人認証が可能な携帯電話がある方 |

| パート アルバイト | ◎ | ◎ | ◎ |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

ACマスターカードに関する注釈

※毎月ご利用金額から0.25%キャッシュバック。

プロミスVisaカードのポイント還元率の概要

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】ポイント最大7%還元

対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき5%ポイント還元。スマホのVisaのタッチ決済(※3、4)で支払うと、さらに2%を上乗せし、ご利用金額200円(税込)につき7%ポイント還元!

上記ポイント還元率は、通常のポイント分を含んだ還元率です。

対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!

「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

《注釈》

※1:商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2:ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4:iD、カードの差し込み、磁気取引は対象となりません。

※5:本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6:一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

PayPayカードに関する注釈

・付与率に関する注釈

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。

詳細はこちらをご確認ください

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。

有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。

未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

・審査時間に関する注釈

※21時30分~翌10時までのお申し込みは翌日12時以降の審査となります。

この記事では、初めての方でも比較的審査に通る可能性が高いクレジットカードを14社紹介します。

クレジットカードがもつ特徴についても解説しているので、気になる方はぜひ参考にしてみてください。

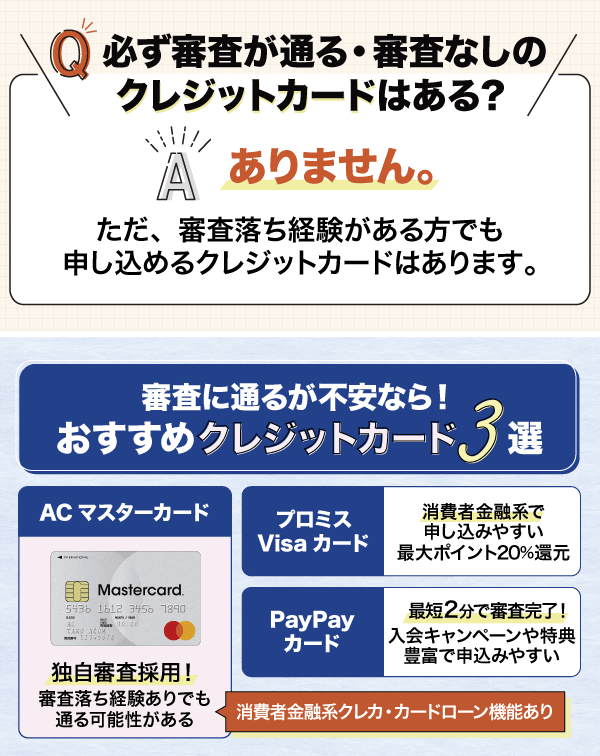

必ず審査が通る・審査なしのクレジットカードはありません!

必ず審査が通るクレジットカードや審査なしのカードが存在しないのは、契約者の収入・返済能力を超えたクレジット契約が法律によって禁止されているためです。

割賦販売法が改正されたことで、クレジットカードの利用可能枠は厳しく制限されるようになりました。

希望したカードの利用可能枠が支払可能見込額を超えていた場合、審査は通過できません。

支払可能見込額は、以下の計算によって算出することが可能です。

【支払可能見込額】=【申込者の年収】-【生活維持に必要な費用】-【クレジットの債務】×0.9

またクレジットカードの審査は、どのクレジット会社でも特定の手順に沿って進められます。

審査の主な流れは、以下の通りです。

- 申込者が提出した個人情報をクレジット会社が確認する

- 書類内容を参考に、本人確認・申込意思の有無・在籍確認が実施される

- 自社内の取引履歴を確認し、過去にトラブルが発生していないか調べる

- 信用情報機関で照会を行い、信用情報に問題がないか調べる

- これまでの結果を総合的に考え、審査の合否が決定される

各クレジット会社ごとに審査基準は異なりますが、在籍確認や信用情報の照会といった手続きは必須事項です。

必ず審査が通るクレジットカードを探している方は、どんなカードにも審査落ちのリスクがあることをよく認識しておきましょう。

誰でも作れるクレジットカードはありませんが、審査結果がすぐにわかるクレジットカードはあります。

これから新たにクレジットカードを申し込もうと持っている方は、以下の審査基準に則りクレジットカードの申し込みをおこないましょう。

注釈

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

| クレジットカード | 特徴 | 審査時間 | アルバイト パート | 学生 | 申込条件 | 還元率 | 国際ブランド |

|---|---|---|---|---|---|---|---|

ACマスターカード 詳細はこちら | \おすすめ/ 独自の審査基準! 審査落ちした人も通る可能性あり | 最短20分※2 | ◎ | ◎ | アコムの基準を満たす 安定した収入がある人 | 0.25%※ | Mastercard |

| プロミスVisa カード  詳細はこちら | クレジット・ ローンカード機能が 備わっている | 最短3分 | ◎ | ◎ | 18~74歳のご本人に 安定した収入のある方 | 0.5% (最大20%※) | Visa |

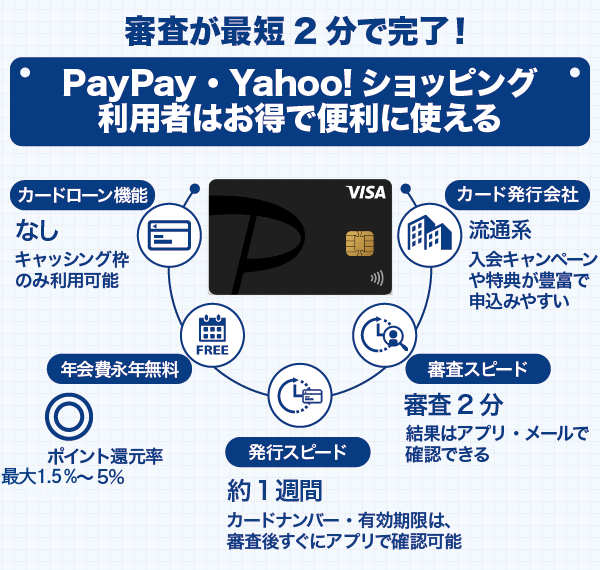

PayPayカード 詳細はこちら | PayPayへの紐づけで 還元率アップ | 最短7分 (申込5分、審査2分) | ◎ | 〇 | 日本国内在住の満18歳以上(高校生除く) 本人・配偶者に安定した継続収入、 本人認証が可能な携帯電話がある方 | 最大1.5% (付与率)※ | Visa Mastercard JCB |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 お申込時間や審査によりご希望に添えない場合がございます。

プロミスVisaカードのポイント還元率の概要

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】ポイント最大7%還元

対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき5%ポイント還元。スマホのVisaのタッチ決済(※3、4)で支払うと、さらに2%を上乗せし、ご利用金額200円(税込)につき7%ポイント還元!

上記ポイント還元率は、通常のポイント分を含んだ還元率です。

対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!

「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

《注釈》

※1:商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2:ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4:iD、カードの差し込み、磁気取引は対象となりません。

※5:本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6:一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

PayPayカードに関する注釈

・付与率に関する注釈

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。

詳細はこちらをご確認ください

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。

有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。

未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

・審査時間に関する注釈

※21時30分~翌10時までのお申し込みは翌日12時以降の審査となります。

ACマスターカードに関する注釈

※毎月ご利用金額から0.25%キャッシュバック。

- 18歳以上で本人または配偶者に安定した継続収入がある方 ※

- 同時期に複数のカード会社へ新規入会申し込みをしていない方

参照:割賦販売法の改正について | 日本クレジットカード協会

参照:クレジット会社の審査|一般社団法人日本クレジット協会

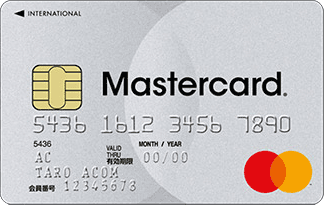

必ず審査が通るクレジットカードと言われるカードが持つ3つの特徴

必ず審査が通るクレジットカードと言われるカードには3つの特徴があり、特徴を知っておくことでどのカードが審査に通りやすいのかを予測することが可能です。

特徴の内容は、以下の内容になっています。

クレジットカードの特徴

- 他のクレジット会社に比べて申込条件が少ない

- ランクが「一般カード」に分類されている

- 保証会社に頼らず自社内で審査を実施している

クレジットカードを作るためには、必ずクレジット会社の審査を受ける必要があります。

審査では個人の信用情報を必ず確認するため、信用情報に傷がついている方はカードを作れません。

しかし条件の対象範囲が広いカードへ申し込むことで、審査落ちのリスクは軽減できます。

ランクが「一般カード」のクレジットカードであれば、落ちる可能性はより少なくなるでしょう。

一度クレジット会社の審査で落ちた経験がある方も、独自の審査基準を採用しているクレジット会社なら契約できる可能性があります。

クレジットカードを探している方は、内容をよく覚えておいてください。

ここでは、それぞれの特徴について詳しく解説します。

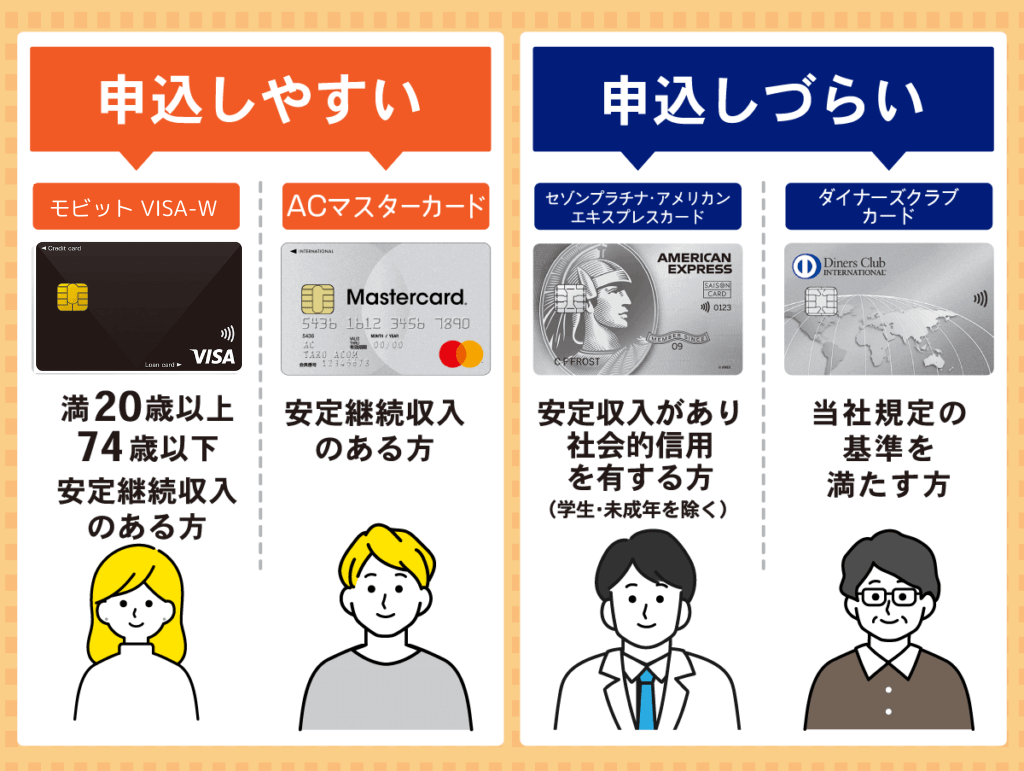

必ず審査に通るとは言えないが申込条件が少ないクレジットカードはある

クレジットカードがもつ1つ目の特徴は、「申込条件が少なく申請しやすい」です、

たとえばプロミスVisaカードの場合、条件は以下のように指定されています。

お申し込み対象 満18歳以上のプロミス会員の方(高校生は除く)

引用:プロミスVisaカード|三井住友カード公式サイト

審査なし・審査が甘いクレジットカードや必ず審査が通るクレジットカードは存在しません。

しかし条件の少ないカードなら、対象範囲が広くなる分だけ申し込みの難易度は下がります。

審査に対して不安を感じる時は、なるべく申込条件が少ないクレジットカードを選ぶのがおすすめです。

またクレジットカードを探す際は、発行会社を確認することも重要になります。

各発行会社ごとの申し込み難易度は、以下の通りです。

| 申し込みの難易度 | 会社の種類 | 主な会社名 |

|---|---|---|

| 非常に厳しい | ・外資系企業 | ・ダイナーズクラブ ・株式会社クレディセゾン など |

| 厳しい | ・銀行 ・交通会社 | ・ANA(全日本空輸株式会社) ・三井住友銀行 ・三菱UFJ銀行 など |

| 申し込みしやすい | ・消費者金融 ・流通関係企業 ・信販会社 | ・プロミス ・株式会社オリエントコーポレーション(オリコ) ・株式会社エポスカード など |

銀行や外資系企業はステータスや信頼度が高いクレジットカードですが、その分申し込みがしづらいです。

いっぽう消費者金融や信販会社などの発行会社は、なるべく多くの方にカードを使ってもらうことを目的にしています。

申込条件も簡単な内容となっているため、学生や専業主婦の方でも発行することが可能です。

審査に通過する可能性が高いクレジットカードを探している方は、消費者金融や信販会社を優先的に狙ってみてください。

クレジットカードは「一般カード」ランクに分類される

クレジットカードがもつ2つ目の特徴は、「ランクが一般カードに設定されている」です。

クレジットカードにはそれぞれランクがあり、以下の4つに分類されています。

- 一般カード

- ゴールドカード

- プラチナカード

- ブラックカード

「一般カード」は、4つのランク内で一番下にあたるランクです。

ゴールドカード・プラチナカード・ブラックカードは利用できる特典が多い分、申し込み条件は厳しい傾向にあります。

しかし一般カードは特典数が少なく、年会費なども発生しないため申し込みしやすくおすすめです。

クレジット機能しか使う目的がないのであれば、申込先は「一般カード」のみに絞りましょう。

ただしどんなクレジットカードでも、審査では申込者の信用情報を必ず確認します。

信用情報とは、クレジットカードやローンの契約や申込情報などが登録されているデータです。

「信用情報」とは、ローンやクレジットの利用などの信用取引に関する、過去から現在までの客観的な取引事実を表す情報です。

引用:信用情報について | JICC

それぞれのクレジット会社はこの信用情報を参考に、カード発行の可否を決定しています。

信用情報に返済遅延などのデータが登録されていた場合、審査を通過することはできません。

自分におすすめのクレジットカードを探している方は、このことをよく覚えておいてください。

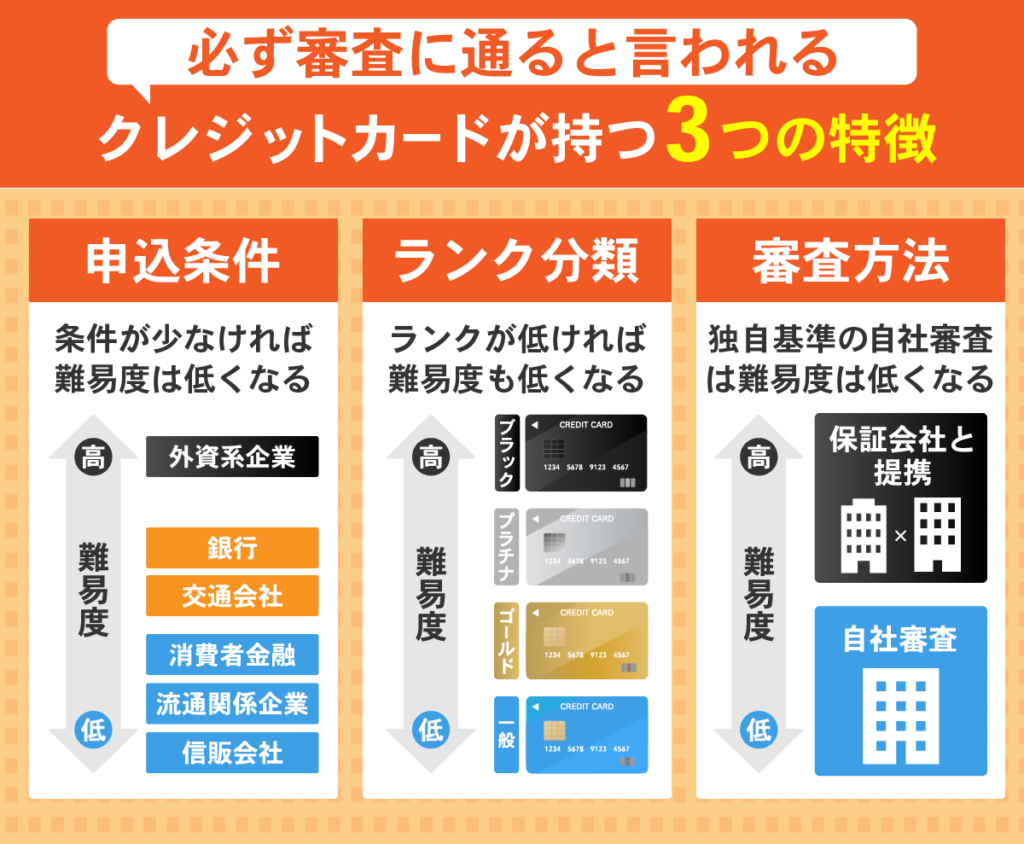

クレジットカードの一部は自社内で審査を完結している

クレジットカードがもつ3つ目の特徴は、「独自の審査基準を採用している」です。

たとえば信販会社であるオリコでは、自社独自の金融ノウハウを活用した審査基準が採用されています。

金融ノウハウの活用を通じた新たな顧客体験価値の創造

審査の自動化 質の高いサービスの提供およびお客さまの利便性向上に向け、審査業務の完全自動化率の倍増

引用:サステナビリティの取り組みと目標(KPI)について|株式会社オリエントコーポレーション

クレジット会社の多くは、提携している保証会社に審査を受託しています。

しかしオリコなどの一部クレジット会社は、自社の金融ノウハウや分析データなども使って審査を行うことが可能です。

他社とは違った基準で審査を行ってくれるため、他社のカード審査で落ちた方でも発行できる場合があります。

また独自審査であれば、外国人でも作れるクレジットカードとも考えられます。

一度クレジットカードの審査で落ちた経験がある方は、独自審査が可能なクレジット会社へ一度申し込んでみましょう。

審査基準が低く審査が通りやすいクレジットカード13選

ここでは、申込条件が少なくて審査基準が低く審査に通りやすいクレジットカードを14社厳選しました。

最初にわかりやすく表でまとめましたのでご覧ください。

| クレジットカード | おすすめポイント | 審査時間 | 発行期間 | 年会費 | 還元率 | 発行会社 | 申込条件 | 国際ブランド | アルバイト パート | 学生 |

|---|---|---|---|---|---|---|---|---|---|---|

ACマスターカード 公式サイトは こちら | 独自審査で 他社審査に落ちても 通過の可能性がある | 最短20分※ | 即日発行可能 | 永年無料 | 0.25%※ | 消費者金融系 | アコムの基準を満たす 安定した収入がある人 | Mastercard | ◎ | ◎ |

| プロミス Visaカード  公式サイトは こちら | クレジット・ローンカード 機能が備わっている | 最短3分 | 最短5営業日 | 永年無料 | 0.5% (最大20%※) | 消費者金融系 | 18~74歳のご本人に 安定した収入のある方 | Visa | ◎ | ◎ |

PayPayカード 公式サイトは こちら | Yahoo!ショッピングで ポイントが貯まる | 最短7分※ (申込5分、審査2分) | 最短7分 (申込5分、審査2分) で使える | 永年無料 | 最大1.5% (付与率)※ | 流通系 | ・日本国内在住の満18歳以上 (高校生除く)の方 ・ご本人様または配偶者に 安定した継続収入がある方 ・本人認証が可能な 携帯電話をお持ちの方 | Visa Mastercard JCB | ◎ | 〇 |

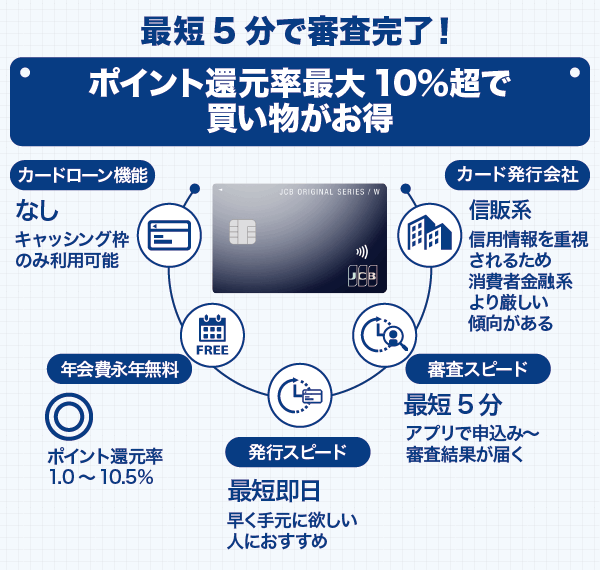

JCB カード W 公式サイトは こちら | 最短5分※で審査が完了 | 最短5分※ | 最短即日 | 39歳までの入会で 年会費永年無料 | 1.0%~10.5%※ | 信販系 | ・18歳以上39歳以下 ・ご本人または配偶者に 安定継続収入のある方 | JCB | ◎ | ◎ |

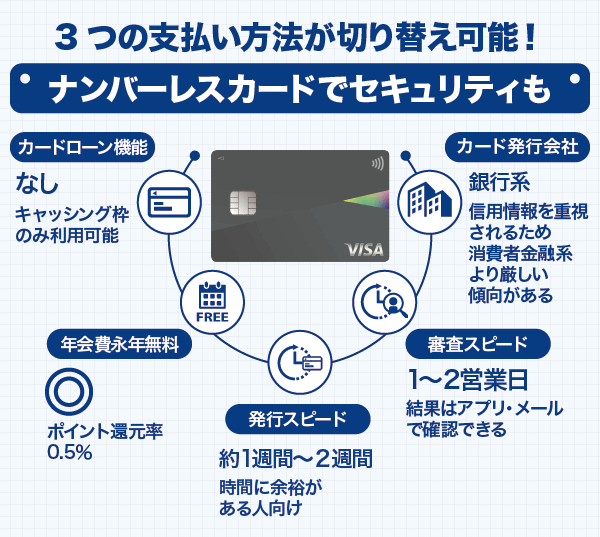

Olive 公式サイトは こちら | セキュリティが高く 安心して利用できる | 最短3営業日 | 約1週間~2週間 | 永年無料※ | 0.5% (最大7%) | 銀行系 | 日本国内在住で 満18歳以上の個人のお客さま※ | Visa | ◎ | ◎※ |

| 楽天カード 公式サイトは こちら | 楽天ユーザーなら ポイントが貯まりやすい | 24時間以内 | 約1週間 | 永年無料 | 1.0~3.0% | 流通系 | 18歳以上の方 (高校生の方は除く) | Visa JCB Mastercard American Express | ◎ | 〇 |

| エポスカード 公式サイトは こちら | 店頭受取なら最短当日で カード利用可能 | 最短15分 | 最短即日~1週間 | 永年無料 | 0.5% | 信販系 | 日本国内在住の満18歳以上の方 (高校生を除く) | Visa | ◎ | 〇 |

| ライフカード 公式サイトは こちら | 年会費が無料で使える | 最短1営業日 | 最短2営業日後 | 永年無料 | 0.5% | 消費者金融系 | 日本国内にお住まいの18歳以上で 電話連絡が可能な方 | Visa Mastercard JCB | ◎ | ◎ |

| 三井住友カード (NL) 公式サイトは こちら | Vポイントが 貯まりやすい | 最短5分 | 即時・即日発行可能※ | 永年無料 | 0.5~7%※ | 銀行系 | 満18歳以上の方 (高校生は除く) | Visa Mastercard | ◎ | 〇 |

JCB WplusL 公式サイトは こちら | 女性に特化した 特典がある | 最短5分※ | 最短即日 | 39歳までの入会で 年会費永年無料 | 1.0%~10.5%※ | 信販系 | 18歳以上39歳以下で、ご本人 または配偶者に安定継続収入のある方 または 高校生を除く18歳以上39歳以下で 学生の方 | JCB | ◎ | ◎ |

| VIASOカード 公式サイトは こちら | オートキャッシュバック | 最短3,4時間 ~1週間以内 | 最短翌営業日 | 永年無料 | 0.5% | 銀行系 | 18歳以上でご本人または配偶者に 安定した収入のある方 または 18歳以上で学生の方 (高校生を除く) | Mastercard | ◎ | 〇 |

| イオンカード 公式サイトは こちら | イオングループでの 買い物がお得 | 約1~2週間 | 約2~3週間ほど | 永年無料 | 0.5~1.5% | 流通系 | 18歳以上で電話連絡可能な方 | Visa Mastercard JCB | ◎ | ◎ |

| セゾンパール・ アメリカン エキスプレスカード 公式サイトは こちら | セキュリティ対策が 整っている | 最短即日 | 最短3営業日 | 初年度無料 2年目以降1,100円 (前年1円以上の利用で 翌年度も無料) | 0.5% | 信販系 | 18歳以上のご連絡可能な方 | American Express | ◎ | ◎ |

※カードローン審査通過後にクレジットカードの審査があります。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

JCB カード WとJCB WplusLに関する注釈

※最大還元率はJCB PREMOに交換した場合

※【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

ACマスターカードに関する注釈

※毎月ご利用金額から0.25%キャッシュバック。

どのクレジットカードもそれぞれ特徴があり、おすすめポイントも違います。

どのような特徴があるかは、一つずつ取り上げて解説していきますので、カード選びの参考にしてみてください。

カードとローンが1枚で利用できるので、急な出費にいつでも対応できます。

※三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※即時発行ができない場合があります。

※ETCカードの発行は約2週間程度となります。

※対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元。

※プロミスVisaカードのポイント還元率の概要

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】ポイント最大7%還元

対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき5%ポイント還元。スマホのVisaのタッチ決済(※3、4)で支払うと、さらに2%を上乗せし、ご利用金額200円(税込)につき7%ポイント還元!

上記ポイント還元率は、通常のポイント分を含んだ還元率です。

対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!

「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

《注釈》

※1:商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2:ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4:iD、カードの差し込み、磁気取引は対象となりません。

※5:本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6:一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

※PayPayカードに関する注釈

・付与率に関する注釈

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。

詳細はこちらをご確認ください

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。

有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。

未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

・審査時間に関する注釈

※21時30分~翌10時までのお申し込みは翌日12時以降の審査となります。

※Oliveフレキシブルペイの申込み条件に関する注釈

※カードランクによる(カードランク一般は費無料)

※クレジットモードについては、高校生除く満18歳以上(ゴールド・プラチナプリファードは満20歳以上)から申込可能

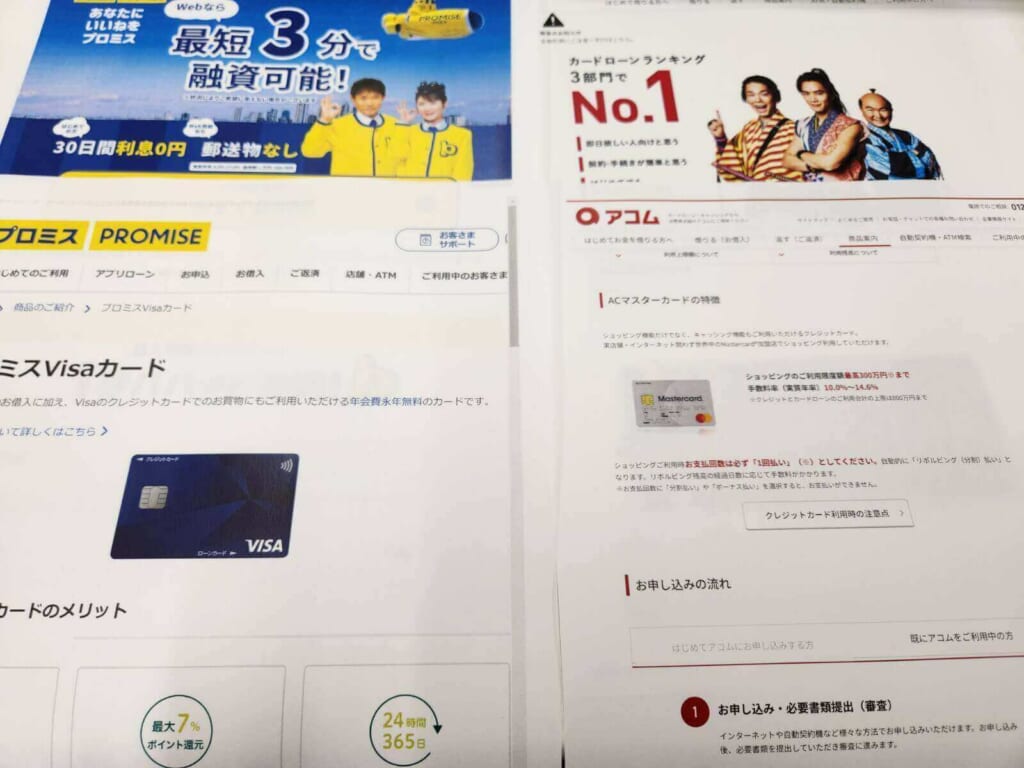

ACマスターカードなら即日発行も可能

※審査スピード:お申込時間や審査によりご希望に添えない場合がございます。

・独自審査で申し込みやすい

・即日発行可能ですぐに使える

・キャッシュバック機能あり

消費者金融系で独自の基準で審査をおこなうため申し込みやすいクレジットカードです。

ACマスターカードの特徴を3つご紹介します。

- 即日発行

急いでカードを発行したい方におすすめ - 審査スピードが速い

カード発行可能か3秒で診断することが可能

本審査は最短20分※で自動契約機(むじんくん)からすぐに発行可能 - 費用が安い

年会費無料

毎月の利用金額から0.25%キャッシュバック

ACマスターカードは毎月の利用額の0.25%が自動でキャッシュバックされるため、ポイントの有効期限を気にせず利用できます。

申し込みのしやすさ、発行スピード、お得さのバランスがいいクレジットカードのため初めてクレジットカードを申し込む方にもおすすめです。

| ACマスターカードの基本情報 | |

|---|---|

| 特徴 | 独自審査で 申し込みやすい |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 0.25%※ |

| 審査スピード | 最短20分※ |

| 発行スピード | 即日発行可能 |

| 国際ブランド | Mastercard |

| 審査会社 | アコム |

ACマスターカードに関する注釈

※毎月ご利用金額から0.25%キャッシュバック。

プロミスVisaカードは最大20%のポイント還元がある

・消費者金融系で申し込みやすい

・最大20%のポイント還元がある

・カードローン一体型でお金を借りたい時に利用できる

プロミスVisaカードは消費者金融であるプロミスが発行しており、学生やアルバイト、パートの方でも申し込みやすいです。

また、最大で20%のポイント還元とお得に使えます。

プロミスVisaカードは、消費者金融のプロミスとのローン機能一体型クレジットカードです。

そのため審査時間も短く、即日発行にも対応しています。

プロミスVisaカードはポイント還元率についても条件が揃えば大幅に上昇することもあり、普段利用でもおすすめなカードです。

スマホのVisaタッチ決済で支払うと更に上乗せされ、対象のコンビニ・飲食店では最大で20%とお得なサービスがあります。

クレジットカードとして使える他、カードローンとの一体型なので、お金を借りたい時でもプロミスVisaカードを使って借入が可能です。

他にもアプリでカードの管理ができるので、使った履歴を見ることができ、使い過ぎ防止などにも役立ちます。

クレジットカードとカードローンの両方を発行してほしい方におすすめのクレジットカードです。

| プロミスVisaカードの基本情報 | |

|---|---|

| 特徴 | 消費者金融系で 申し込みしやすい |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 最大20%※ |

| 審査スピード | 最短3分 |

| 発行スピード | 最短5営業日 |

| 国際ブランド | Visa |

| 審査会社 | プロミス |

※プロミスVisaカードのポイント還元率の概要

対象のコンビニ・飲食店で最大20%還元(※1、2)!

【スマホのタッチ決済で】ポイント最大7%還元

対象のコンビニ・飲食店で、カード現物のVisaのタッチ決済(※3、4)で支払うと、ご利用金額200円(税込)につき5%ポイント還元。スマホのVisaのタッチ決済(※3、4)で支払うと、さらに2%を上乗せし、ご利用金額200円(税込)につき7%ポイント還元!

上記ポイント還元率は、通常のポイント分を含んだ還元率です。

対象のコンビニ・飲食店で最大7%還元!

【家族ポイント】

家族を登録すれば、対象のコンビニ・飲食店で最大+5%還元!

「家族ポイント」サービスに登録し、対象のコンビニ・飲食店の店舗でのお支払いでカードをご利用いただくと、通常のポイント分に加えて、ご利用金額の合計200円(税込)につき”家族の人数”%ポイントが還元されます。(※5)

【Vポイントアッププログラム】

Vポイントアッププログラム対象サービスのご利用状況によって、対象のコンビニ・飲食店のご利用時、最大+8%還元されます。(※6)

《注釈》

※1:商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合がございます。

※2:ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

※3:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いいただく場合がございます。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※4:iD、カードの差し込み、磁気取引は対象となりません。

※5:本サービスに登録した家族1人あたり+1%ポイントが還元されます。なお、ポイントは最大+5%還元が上限です。

※6:一部のお客さまは、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、還元率が最大+8%を超える場合があります。

PayPayカードならYahooショッピングでポイントが貯まる

- Yahoo!ショッピングでポイントが最大5%※2貯まる

- PayPay残高にチャージができる

- 申し込みから審査まで最短7分(申込5分、審査2分)でショッピング可能※3

Paypayカードは、Yahoo!ショッピングの利用でポイントが貯まりやすいクレジットカードです。

PayPayカードは、Yahoo!ショッピングやLOHACOの利用でポイントが最大5%※2の還元があります。

ネットショッピングを楽しみたい方にはおすすめのクレジットカードです。

更にPayPay残高にチャージができるので、PayPayをメインに利用している方にもおすすめのカードと言えます。

申し込みから審査までの時間も最短7分(申込5分、審査2分)※3なので、すぐに使いたい方でも安心してショッピングできます。

その他にも、カードをPayPayアプリに登録できるので、カードレスでの利用も可能です。

| PayPayカードの基本情報 | |

|---|---|

| 特徴 | 1ポイント1円で 全国の加盟店で使える |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 最大1.5%※1 |

| 審査スピード | 最短7分 (申込5分、審査2分)※3 |

| 発行スピード | 最短7分 (申込5分、審査2分)で使える※3 |

| 国際ブランド | Mastercard |

| 審査会社 | PayPayカード株式会社 |

※1注釈

※ご利用金額200円(税込)ごとに最大1.5%のPayPayポイントがもらえます。

※ PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

※出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちら(https://paypay.ne.jp/help/c0021/)からご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」 「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

※2注釈

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。

詳細はこちらをご確認ください

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。

有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。

未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

※3注釈

※ 21時30分~翌10時までのお申し込みは翌日12時以降の審査となります。

JCB カード Wは「モバ即」で最短5分で申し込むことができる

- 土日祝日でも最短5分※でカード番号発行

- ポイント還元率が最大10.5%

- セキュリティのサポートが充実している

JCB カード Wはモバイル即日入会サービス(通称:モバ即)に対応しており、最短5分※で審査が完了し、即時発行することができます。

モバ即を利用したJCB カード Wの申し込み手順は以下のとおりです。

- JCBカードSの申し込みページから「ナンバーレスを申し込む」をクリック

- カードデザインを選択

- 申し込みフォームへの記入と、規約同意をしてフォームを送信する

- 入会審査の結果がメールで届く(最短5分※)

- MyJCBアプリをダウンロードする

- 初回起動時の本人確認を行う

- アプリ内でカード番号発行

- 利用開始

入会審査が5分※で本人確認もアプリ内で完結することができるため、スムーズに申し込むことができればその日のうちからカード利用が可能です。

また審査はJCB自らが行っており、JCBの判断基準を満たすことができれば問題はありません。

アプリ初回起動時の本人確認では、顔写真付きの本人確認書類を撮影して送信する必要があります。

その日のうちにカードを利用したい方は、審査に申し込む前に予めマイナンバーカードや運転免許証、在留カードを手元に用意しておくのがおすすめです。

またJCB カード Wのモバ即の受付時間は9:00~20:00で、土日祝でも上記の時間帯であれば「モバ即」が利用できます。

受付時間以降の申し込みは翌日持ち越しとなってしまうので、当日に利用する必要がある方は注意してください。

なお、JCBカードSのカードも申込後に発行され、1週間後に申込みフォームに記載した住所に届けられます。

| JCB カード Wの基本情報 | |

|---|---|

| 特徴 | モバ即を利用すれば 最短5分※で審査完了 |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 1.0~5.5%※² |

| 審査スピード | 最短5分※1 |

| 発行スピード | 最短即日 |

| 国際ブランド | JCB |

| 審査会社 | 株式会社JCB |

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※2 最大還元率はJCB PREMOまたはnanacoポイントに交換した場合

Oliveはナンバーレスカードでセキュリティ面でより安心

- カード番号や署名欄がなく安心

- カード情報はアプリから確認可能

- 支払方法が3つから切り替え可能

Oliveはカード番号や有効期限、署名も記載されていないナンバーレスカードを発行しています。

決済に必要な情報の記載がカードにされていないことで他人に漏れるリスクが低く、たとえ落としてしまった場合でも、落ち着いて対応することができます。

カード情報に関しては、三井住友銀行のアプリから確認することができます。

さらにOliveには、セキュリティと管理のしやすさを両立するための以下の特徴もあります。

- キャッシュカード・クレジットカード・デビットカード・ポイントカードの機能が集約されている

- 決済だけではなく、残高・ポイントもアプリでまとめて確認することができる

またアプリからクレジット決済・デビット決済・ポイント決済を、必要に応じていつでもどこでも切り替え可能です。

これまでのように複数枚のカードを管理しなくてもよくなるので、紛失するもリスクも軽減できるという点も、Oliveのおすすめの点です。

| Oliveの基本情報 | |

|---|---|

| 特徴 | ナンバーレスカードで セキュリティ面で安心 |

| アルバイト パート | ◎ |

| 学生 | ◎※ |

| 年会費 | 無料※ |

| 還元率 | 0.5% |

| 審査スピード | 最短3営業日 |

| 発行スピード | 約1週間~2週間 |

| 国際ブランド | Visa |

| 審査会社 | 三井住友カード株式会社 |

※Oliveフレキシブルペイに関する注釈

・年会費

※カードランクによる(カードランク一般は費無料)

・申し込み条件

※クレジットモードについては、高校生除く満18歳以上(ゴールド・プラチナプリファードは満20歳以上)から申込可能

楽天カードは楽天ユーザーならポイントが貯まっておすすめ

- 楽天ユーザーは最大3.0%ポイント還元率

- 国際ブランドが4種類

- 貯まったポイントを使えるお店が多い

楽天カードは、楽天ユーザーならポイントが貯まりやすく、還元率も最大3.0%と高いです。

通常の還元率は0.5%ではありますが、楽天ユーザーとして利用すればポイント還元率が高くなります。

楽天ユーザーとは以下のような楽天のサービスを利用した場合を表します。

- 楽天市場

- 楽天トラベル

- 楽天ブックス

- 楽天銀行

- 楽天証券

- 楽天モバイル

楽天は楽天IDを取得すればサービスを利用でき、カードと併用することでポイントも貯まりやすくなります。

この他にも楽天カードは4種類の国際ブランドを利用できるので、海外旅行などでも安心して利用できます。

貯まったポイントは全国の飲食店やスーパー、クリニックでも利用できるため一枚持っていると便利なクレジットカードです。

楽天ユーザーはお得に利用できるため、おすすめです。

| 楽天カードの基本情報 | |

|---|---|

| 特徴 | 楽天ユーザーなら ポイントが貯まりやすい |

| アルバイト パート | ◎ |

| 学生 | 〇 |

| 年会費 | 無料 |

| 還元率 | 1% (100円につき1ポイント) |

| 審査スピード | 24時間以内 |

| 発行スピード | 約1週間 |

| 国際ブランド | Visa JCB Mastercard American Express |

| 審査会社 | 楽天カード株式会社 |

エポスカードはマルイ店頭でカードの受け取りが即日可能

- 流通系で申し込みやすい

- 最短当日にカードが受け取れる

- 年会費はポイントで支払い可能

エポスカードの魅力は申し込み資格が厳しくなく、申し込み後カードを店頭で受け取ることができる点です。

また発行している会社が百貨店の丸井グループであり、銀行系とは異なる「流通系」に分類されるカードです。

流通系のクレジットカードは幅広い層をターゲットとしており、銀行系よりも難易度は低い傾向にあります。

また一般的に自宅にカードが届くまで待つ必要がありますが、エポスカードの場合は申し込みの段階で「店舗・施設で受取」を選択していれば、最短当日でカードの受取が可能になります。

カードを店頭で受け取る際は、以下のものを持参していく必要があるので注意しましょう。

- 審査結果メール(スマホ画面もしくはプリントアウトしたもの)

- 本人確認書類

- キャッシュカード

エポスカードの申し込み要件は満18歳以上なので、学生や主婦でも審査の申し込みが可能です。

エポスカードには3つのランクがあり、スタンダード・ゴールド・プラチナの順でグレードアップしていくことができます。

スタンダードカードは年会費無料、ゴールドは年会費5000円、プラチナは年会費3万円です。

しかしエポスからメールで届く招待で発行した場合、ゴールドも年会費無料となり、プラチナは2万円になります。

エポスカードの年会費はポイントでも支払うことができるので、ボーナスポイントを上手く利用すればプラチナカードを実質年会費無料で利用することもできるでしょう。

ゴールドやプラチナでは、様々な優待や特典を受けることができる他、ポイント期限も無制限になるのでおすすめです。

| エポスカードの基本情報 | |

|---|---|

| 特徴 | タッチ決済機能付きで 年会費無料 |

| アルバイト パート | ◎ |

| 学生 | 〇 |

| 年会費 | 無料 |

| 還元率 | 0.5% |

| 審査スピード | 最短15分 |

| 発行スピード | 最短即日~1週間 |

| 国際ブランド | Visa |

| 審査会社 | 株式会社エポスカード |

ライフカードは年会費が無料で使える

- 年1回の利用で年会費無料

- キャッシュバックのサービスが豊富

- お得なポイントプログラムが多数ある

ライフカードは、年会費が無料で使えるお得なクレジットカードです。

カードの発行も最短で2営業日で発行してもらえるので、急いでいる方にはおすすめのクレジットカードです。

他にもお得なポイントプログラムが盛り込まれています。

例えば利用額に応じてポイントのランクアップがあり、ランクアップした場合最大2倍になります。

また誕生日月にはポイントが3倍になり、クレジットカードを頻繁に使う人には便利です。

条件を達成するとキャッシュバックが受けられるプログラムもあるため、特典を重視したい人におすすめです。

| ライフカードの基本情報 | |

|---|---|

| 特徴 | 入会後1年はポイント1.5倍 誕生月の利用でポイント3倍 |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 0.30~0.60% |

| 審査スピード | 最短1営業日後※ |

| 発行スピード | 最短2営業日後 |

| 国際ブランド | Visa Mastercard JCB |

| 審査会社 | ライフカード株式会社 |

三井住友カード(NL)ならポイントが貯まりやすい

- Vポイントが貯まりやすい

- 最短10秒※でカード番号発行

- アプリでお金の管理ができる

三井住友カード(NL)は、Vポイントが貯まりやすくVポイントの還元もあります。

三井住友カード(NL)のVポイントは通常で0.5%のポイント還元率ですが、対象のコンビニや飲食店でカードを利用すれば最大で7%※です。

この他にもSBI証券の投資信託をクレジットカードで積み立てていくことで、Vポイントが貯まるサービスもおこなっており、Vポイントが貯まりやすいのも魅力的です。

三井住友カード(NL)ではカードの即時発行※の申し込みもできます。

最短10秒※で審査可能で契約後、カード番号が発行されればすぐに利用可能です。

アプリで利用履歴やポイントが見れるため、確認の煩わしさも少ないのが特徴です。

ポイントが貯まりやすく、すぐに欲しい方におすすめのクレジットカードです。

| 三井住友カード(NL)の基本情報 | |

|---|---|

| 特徴 | 対象のコンビニや飲食店 などでタッチ決済すると 最大7%還元※ |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 0.5~7%※ |

| 審査スピード | 最短5分 |

| 発行スピード | 即時・即日発行可能※ |

| 国際ブランド | Visa Mastercard |

| 審査会社 | 三井住友カード株式会社 |

※三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※即時発行ができない場合があります。

※ETCカードの発行は約2週間程度となります。

JCBカード W Plus Lは女性にうれしい優待や特典が盛りだくさん

- 女性向けの特典が充実している

- ショッピングスキップ払いが利用可能

- 券面デザインが3つから選べる

JCBカード W Plus Lは女性に嬉しい優待や特典がたくさんあるという特徴があります。

基本的にはJCBカード Wと変わりませんが、加えて女性限定のサービスが充実しています。

女性向け特典

- 協賛企業「LINDAリーグ」が優待や割引き特典などを実施

- 2,000円分のJCBギフトカードが当たるLINDAの日がある

- 女性特有の疾病にかかる入院費や手術費の保険サポート

またJCBカード W Plus Lにはショッピングスキップ払いがあり、支払いを指定した月に変更することができます。

どうしても来月に支払いを伸ばしたい方や女性に嬉しい特典を毎月受け取りたい方にJCBカード W Plus Lはおすすめです。

| JCB カード W Plus Lの基本情報 | |

|---|---|

| 特徴 | 毎月10日・30日は 2,000円分のJCBギフトカード が当たるチャンスがある |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 1.0~5.5%※² |

| 審査スピード | 最短5分※1 |

| 発行スピード | 最短即日 |

| 国際ブランド | JCB |

| 審査会社 | 株式会社JCB |

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

※2 最大還元率はJCB PREMOまたはnanacoポイントに交換した場合

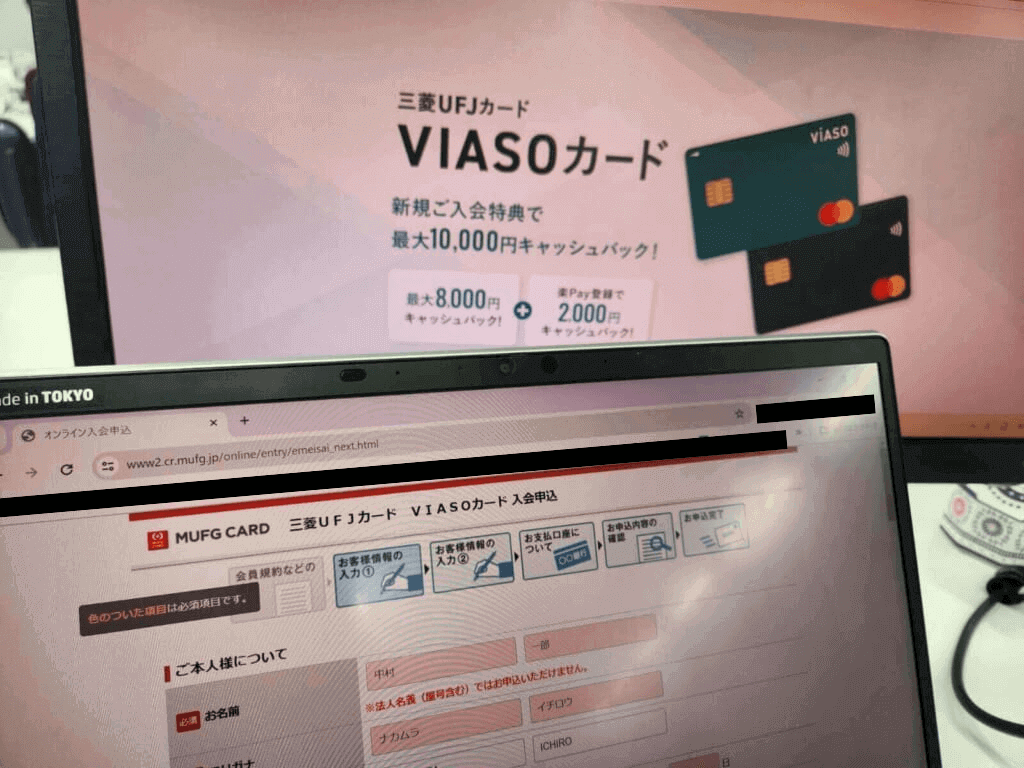

VIASOカードは大手三菱UFJのクレジットカードで安心

- 大手三菱UFJカードなので安心

- オートキャッシュバック機能がある

- 携帯やインターネット・ETC利用でポイント2倍還元

VIASOカードは、大手三菱UFJのクレジットカードです。

年会費無料でカードを作ることができ、安心して利用できる点もおすすめポイントとなっています。

またVIASOカードではオートキャッシュバック機能があり、貯まったポイントが自動的にお金でキャッシュバックされるため、無駄にすることもありません。

更にVIASOカードのおすすめは、携帯やインターネット、ETCなどを利用した場合は2倍のポイント還元があることです。

生活費としてカード払いを利用するだけでポイントが貯まりやすくなります。

| VIASOカードの基本情報 | |

|---|---|

| 特徴 | キャラクターやアニメと コラボした券面が充実 |

| アルバイト パート | ◎ |

| 学生 | 〇 |

| 年会費 | 無料 |

| 還元率 | 0.5~1% |

| 審査スピード | 最短3,4時間 |

| 発行スピード | 最短翌営業日 |

| 国際ブランド | Mastercard |

| 審査会社 | 三菱UFJニコス株式会社 |

イオンカードはイオングループでのお買い物がお得

- イオングループでの買い物がお得

- 一部のカードは最短5分で利用できる

- 公共料金の支払いでポイントが貯まる

イオンカードは、イオングループでのカード利用でお得にポイントがたまっていきます。

通常の還元率は0.5%に対し、イオングループ内で買い物をするといつでも2倍のポイントが還元されます。

イオンカードは、イオンモールの専門店街でも利用できて、0の付く日の利用で最大5倍ものポイントがもらえることも可能です。

他にも、公共料金をイオンカードで払ってもポイントが還元されるので、家計にも優しいクレジットカードとなっています。

カードの申し込みは即時発行が可能です。

通常の申し込みでは、カードが手元に届くまで約2週間程の期間が必要ですが、「イオンウォレット」のアプリを使うことで一部のカードは最短5分でカードの利用ができる点もおすすめポイントとなっています。

| イオンカードの基本情報 | |

|---|---|

| 特徴 | 一部のカードは申し込みから 最短5分で審査が完了する |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 無料 |

| 還元率 | 0.5~1% |

| 審査スピード | 約1~2週間 |

| 発行スピード | 約2~3週間 |

| 国際ブランド | Mastercard |

| 審査会社 | イオンフィナンシャル サービス株式会社 |

セゾンパール・アメリカン・エキスプレスカードはセキュリティ対策が万全

- セキュリティがしっかりしている

- QUICPay利用でポイント還元率2.0%

- 用途に合わせてカードが選べる

セゾンパール・アメリカン・エキスプレスカードの特徴はセキュリティが整っているところです。

プラスティックカードを希望することで、カードに番号や有効期限、セキュリティコードといった重要な情報の記載がないカードが送られてきます。

紛失してしまったりうっかり落としてしまった場合でも、カード情報が洩れずに悪用されることもないため安心です。

他にもQUICPayの利用でポイント還元率が最大2.0%となる特典もあり、ポイントが貯まりやすいおすすめのカードとなっています。

また年会費も1年目は無料ですが、前年度で1円以上の利用で次の年も無料となるお得なサービスもあります。

セゾンパール・アメリカン・エキスプレスカードは、すぐにカードを使いたい人やカード番号を発行してほしい方など用途に合わせたカードを用意してくれる点も特徴の一つとなっています。

| セゾンパール・アメリカン・エキスプレスカードの基本情報 | |

|---|---|

| 特徴 | 有効期限のない 永久不滅のポイントがある |

| アルバイト パート | ◎ |

| 学生 | ◎ |

| 年会費 | 1,100円 (初年度無料) |

| 還元率 | 0.5% |

| 審査スピード | 最短即日 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | Mastercard |

| 審査会社 | 株式会社クレディセゾン |

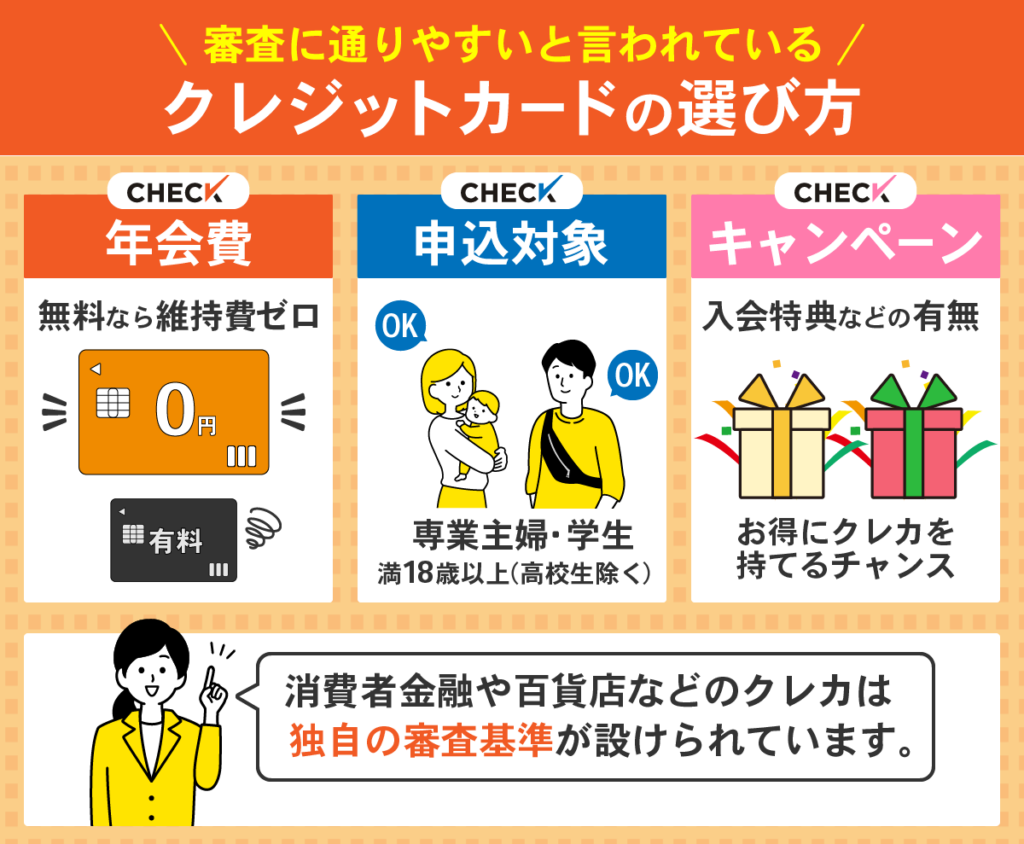

審査が通りやすいと言われているクレジットカードの選び方

クレジットカードの審査落ちが心配な方は、4つの選び方を参考に審査が通りやすいクレジットカードを探してみましょう。

今回紹介する選び方の内容は、以下の通りです。

・年会費永年無料のカードを選ぶ

・主婦や学生でも申込可能なカードを選ぶ

・入会特典などのお得なキャンペーンが多いカードを選ぶ

・発行元が消費者金融・百貨店などのカードを選ぶ

年会費無料で申込範囲が広いクレジットカードは、前向きに審査を検討してくれる傾向があります。

消費者金融や百貨店などが発行するカードなら、審査落ちのリスクをより減らすことが可能でおすすめです。

また特典を活用したい場合は、利用できるキャンペーンの数や種類も重要になります。

クレジットカードの審査を無事に通過したい方は、ぜひ参考にしてみてください。

ここでは、それぞれの選び方について詳しく解説します。

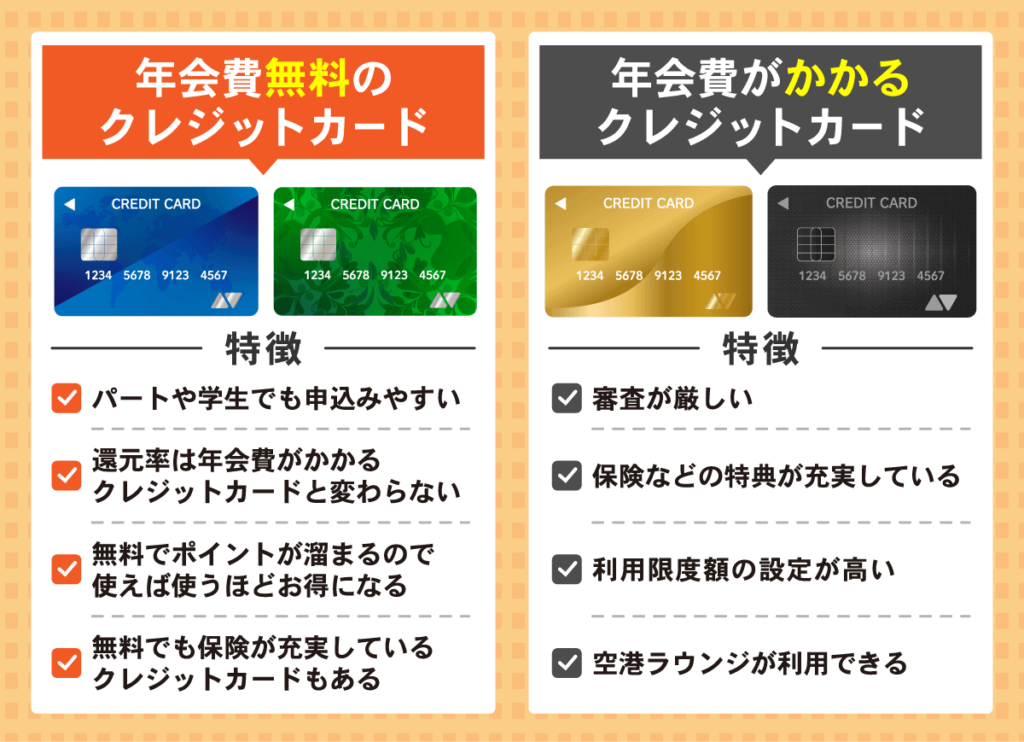

年会費無料のクレジットカードを選ぶ

審査が比較的通りやすいとされるクレジットカードは基本、年会費無料で発行することが可能です。

たとえばJCBカードの場合、それぞれのカードには以下の年会費が設定されています。

| カード名 | 年会費 |

|---|---|

| JCBカードR JCBカードW JCBカードS | 永年無料 |

| JCBゴールド | 11,000円 ※初年度無料 |

| JCBプラチナ | 27,500円 |

ゴールドやプラチナといった高ランクのカードは、持っているだけでも1万円以上の年会費が必要です。

カードの維持費もその分増えるため、審査では申込者の年収や経済状況などが厳しく調査されます。

その反面、一般カードは年会費無料なので審査時に年収をそれほど重視しません。

安定した継続収入があることさえ証明できれば、収入の少ない方でも発行できる可能性がありおすすめです。

収入面でクレジットカードの審査に不安を感じている方は、年会費無料のカードを優先的に申し込んでみてください。

申込対象が幅広いクレジットカードを選ぶ

審査に通りやすいとされるクレジットカードは、申込対象が広くアルバイトや主婦でも申し込みしやすいです。

クレジットカードの中には、以下のように審査の申し込み対象が限定されているカードもあります。

| カード名 | 申込対象 |

|---|---|

| セゾンプラチナ・ アメリカン・ エキスプレス・カード | 安定した収入があり、 社会的信用を有する方 (学生・未成年除く) |

| セゾンゴールド・ アメリカン・ エキスプレス・カード | 安定した収入があり、 社会的信用を有する方 (学生・未成年除く) |

| ダイナース クラブカード | 当社所定の基準を満たす方 |

特にゴールドカードやプラチナカードは、社会的信用のある人だけを対象にしている傾向が強いです。

経済力や社会的地位が高い人でないと、審査を通過するのは難しいでしょう。

それに比べて、一般カードは「年齢18歳以上で安定した収入がある方」です。

アルバイトやパートによる安定収入があれば、誰でも審査の申し込みができます。

また、働き始めで収入が少ない新社会人にもおすすめのクレジットカードです。

審査落ちのリスクを少しでも減らしたい方は、一般カードへ申し込むのがおすすめです。

審査が通りやすいクレジットカードを探している方は、各カードの申込対象をよく見比べてみてください。

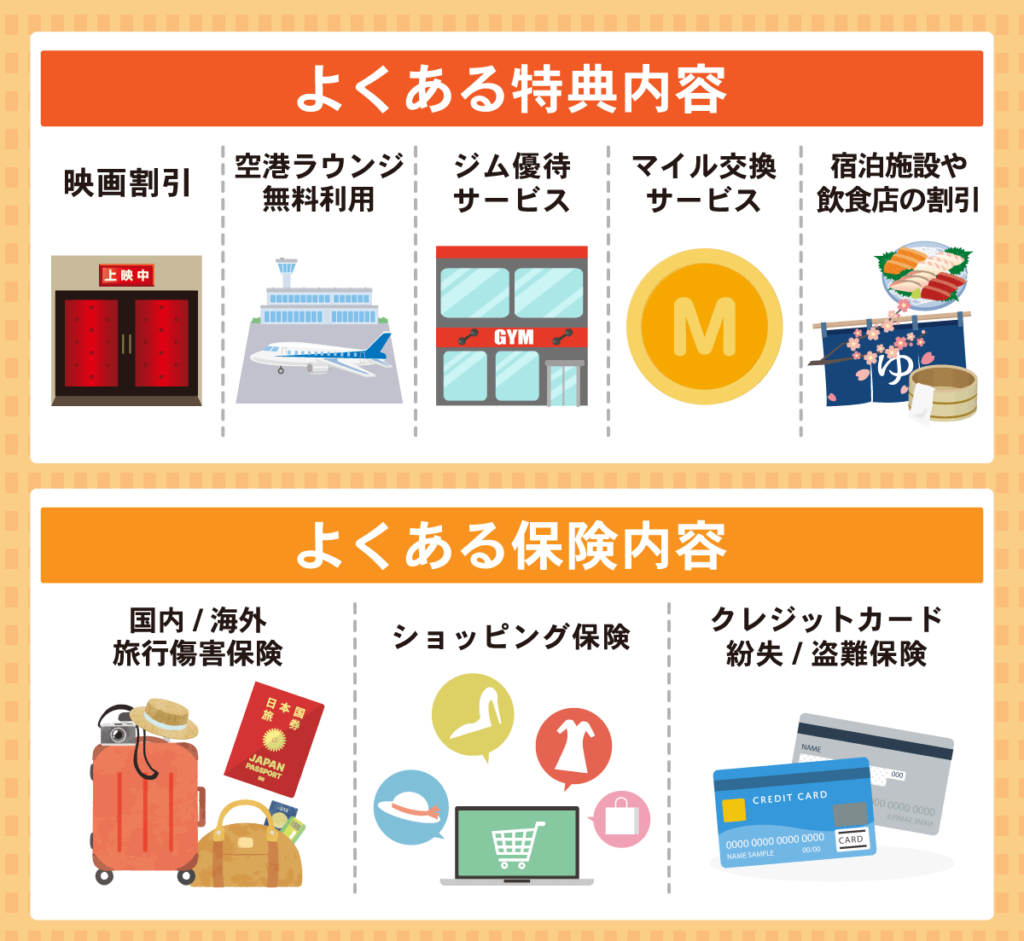

キャンペーンが開催されているクレジットカードを選ぶ

審査が比較的通りやすいクレジットカードを探す時は、利用できる特典やキャンペーンの内容も確認しておきましょう。

一部のクレジットカードには、以下のようにさまざまな特典・キャンペーンが付帯されています。

| カード名 | 利用可能な特典・キャンペーン |

|---|---|

| 三井住友カード (NL) | 海外旅行傷害保険 (最高2,000万円) |

| JCBカードS | ・JCB カードS 優待 (割引サービス) ・海外旅行傷害保険 (最高2,000万円) ・ショッピングガード保険 |

旅行保険は、旅行中にケガや病気などが発生した時に治療費などを補填してくれる便利なサービスです。

ショッピングガード保険は、不正利用や盗難などが発生した時の損害を補償してくれます。

割引特典などが付帯されているカードなら、ホテルなどの施設をお得に利用することが可能です。

またクレジット会社の中には、集客目的で多数のキャンペーンを実施しているクレジット会社も存在します。

キャンペーンが多く実施されている時期に申し込みを行うことで、発行しやすくなるかもしれません。

これからクレジットカードを申し込む予定の方は、キャンペーンや特典の内容や数もよく確認しておいてください。

消費者金融や百貨店などのクレジットカードを選ぶ

審査が通りやすいとされるクレジットカードは、消費者金融や百貨店などの流通企業・信販会社によって提供されています。

流通企業や信販会社としてよく知られているのは、以下の3社です。

- 楽天カード株式会社

- 株式会社エポスカード

- SMBCコンシューマーファイナンス株式会社

流通企業や信販会社はより多くの収益を得るために、顧客獲得に力を入れている傾向があります。

そのため銀行などに比べて、審査を前向きに検討してもらえる可能性が高ため審査の申し込みがしやすく、おすすめです。

また流通企業や信販会社は、独自の審査基準でクレジットカード審査を行っています。

クレジット審査で落ちた経験がある方でも、申込内容によってはカードを発行できるかもしれません。

クレジットカードの審査を無事通過したい方は、流通企業や信販会社が発行するカードを優先的に申し込んでみてください。

審査なし!ブラックリスト・債務整理後でも作れるクレカ以外のカード3選

審査なしでクレジットカードを持つ唯一の方法は、家族カードを発行してもらうことです。

家族にクレジットカードの本会員である人がいれば発行可能で、本会員のみが審査を受けるため審査なしでクレジットカードが使えます。

そのため本会員の信用情報などに問題なければ、本人が超ブラックでも発行できるクレジットカードと考えていいでしょう。

またクレジットカードに似た機能付きで審査なしで利用できるカードには、デビットカード・プリペイドカードもあります。

| カード種類 | 概要 | デメリット |

|---|---|---|

| 家族カード | 唯一審査無しで持てる クレジットカード! 家族がクレジットカードを持っていれば発行可能 本会員のみが審査を受けるため、審査なしで発行できる | ・引き落とし口座が本会員と別々にできない ・利用可能額は個別設定できない ※本会員の限度額内で利用可 ・利用明細は本会員に見られる可能性がある |

| デビットカード | 決済と同時に銀行口座から引き落とされる 口座残高を確認しながら利用できるため一括で管理できる | 現在支払える額の範囲内でしか利用できない |

| プリペイドカード | チャージ式のため、審査なしで利用できる |

審査なしで使える家族カードはあくまでも本会員がメイン・デビットカードやプリペイドカードは現在支払える金額が無ければ利用できません。

デメリットがある一方で、上記3つのカードは審査なしで発行でき支払い滞納防止・利用金額の管理がしやすいメリットもあります。

必要に応じて、審査のない使いやすいカードを利用するといいでしょう。

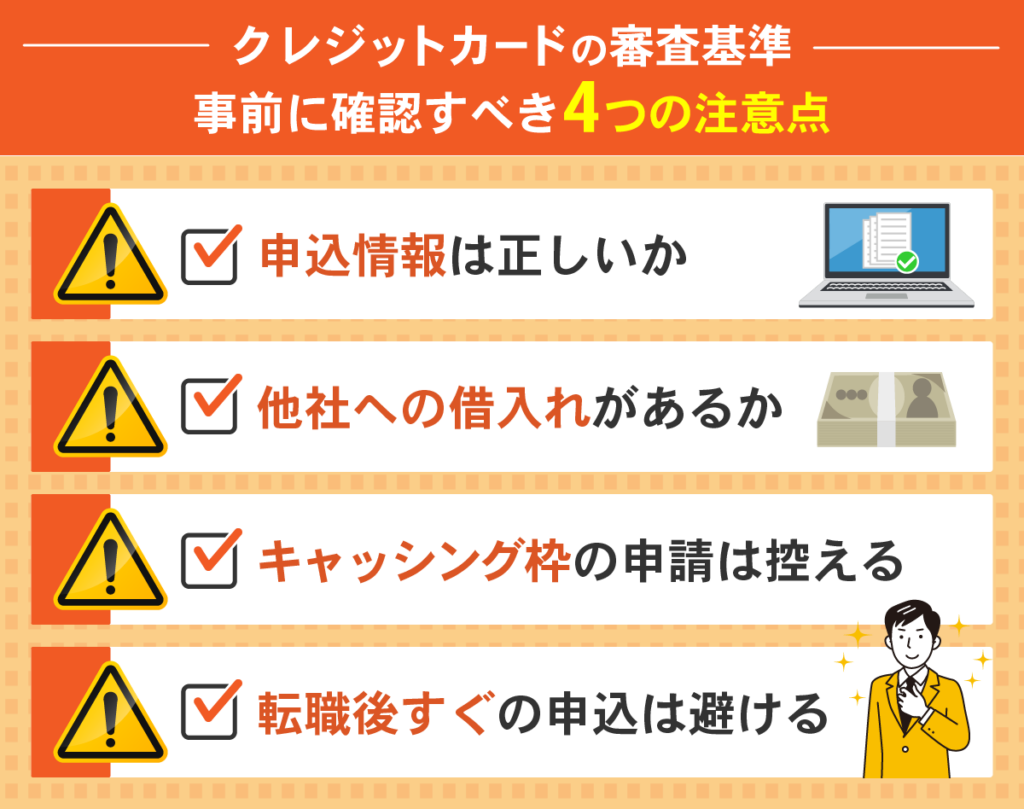

クレジットカードの審査基準で事前に確認すべき4つの注意点

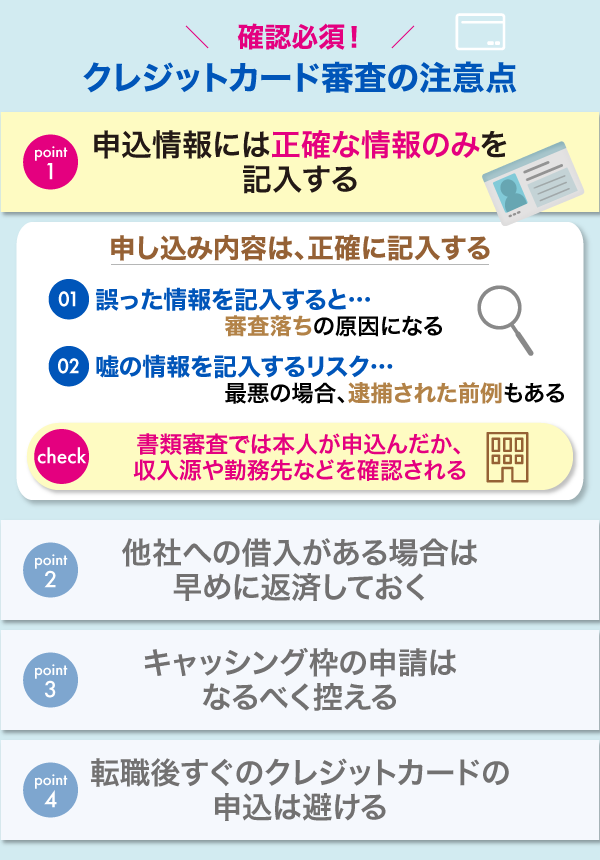

ここからは、クレジットカードの審査前に確認すべき4つの注意点をご紹介します。

クレジットカードは、多くの方が利用できる反面、審査が通らないと発行してもらえません。

審査は必ずあり、ポイントを抑えておくことで、無職の方やアルバイトやパートの方でも持つことができます。

ここでは、クレジットカードの審査前に確認すべき注意点を4つご紹介します。

クレジットカードの審査前に確認すべき注意点

・申込情報は正確に記入する

・他社への借入がある場合は早めに返済

・キャッシング枠の申請はなるべく控える

・転職後すぐのクレジットカードの申込は避ける

クレジットカードの審査に通るためには、お金に関する情報にマイナスなイメージがないことが前提としてあります。

申込前に確認しておくことで、審査に臨みやすくなります。

今回ご紹介した4つの注意点はどれも重要なものばかりなので、しっかり抑えておくようにしましょう。

申込情報には正確な情報のみを記入する

申し込む情報は正確に記入するようにしましょう。

間違えたや虚偽を入力してしまうと、クレジットカードの審査に通らない可能性が高くなります。

申込箇所では、申込者の属性を入力します。

- 氏名

- 住所

- 職業

- 年収

- 勤続年数

- 住居情報

- 家族構成

これらの情報をもとに、審査が行われます。

審査では本人確認書類の提出を元に審査が行われる為、正しい情報かどうかが確認されてしまうのです。

このため入力時は、申込者の名前や勤務先等は漢字なども含めて正しく入力しましょう。

また申込前には最終確認画面で再度確認できますので、二重チェックは欠かさずにおこなうようにしてください。

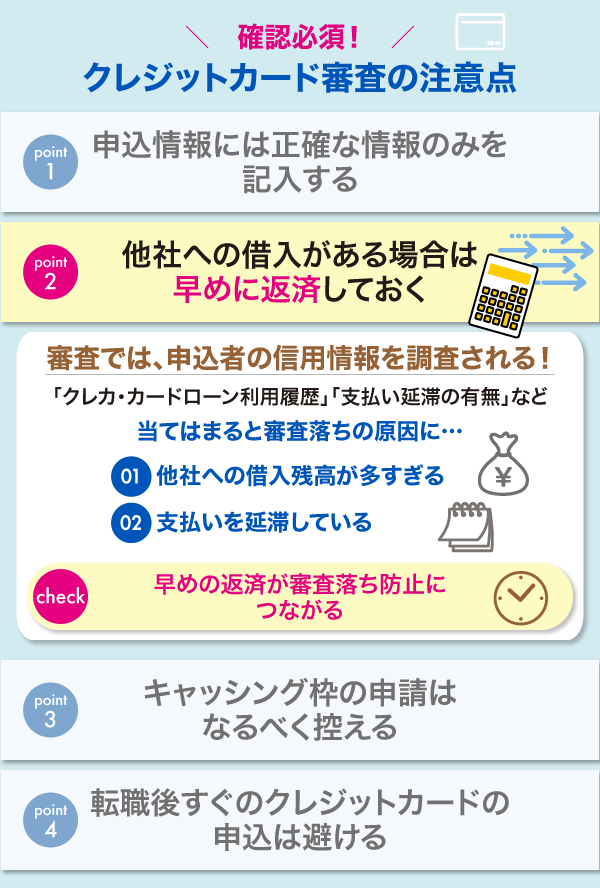

他社への借入がある場合は早めに返済しておく

他社への借入がある場合は、早めに返済しておくのがおすすめです。

よくあるケースでは他社への借入残高が多すぎるため、審査に落ちてしまうことがあります。

信用情報機関では、過去のクレジットカードやカードローンなどの信用履歴を見ることができます。

このため借入の履歴もカード会社で調べられてしまうのです。

更に延滞などしている人も要注意です。

延滞している場合も信用情報に履歴が残っているため、審査に通りません。

もし延滞してしまっている人は、早急に返済しましょう。

他社で借入をおこなっている方は、新規のカード申し込みをする前に先に返済へ力を注ぐようにしましょう。

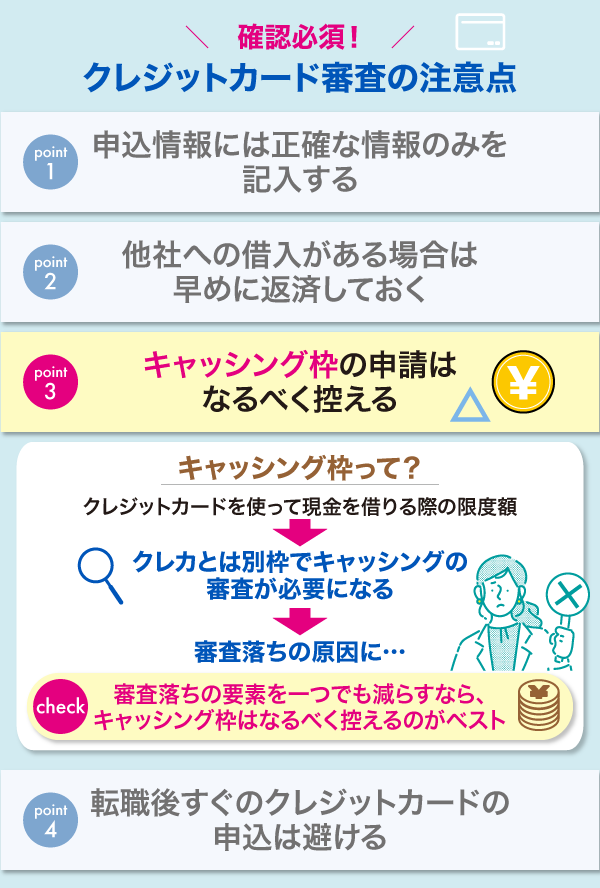

キャッシング枠の申請はなるべく控える

クレジットカードの申し込みをする際は、キャッシング枠の申請はなるべく控えるようにしましょう。

キャッシング枠とは、クレジットカードを使って現金を借りる際の限度額のことを言います。

キャッシング枠の申し込みを同時にできるクレジットカードは多くありますが、申請することで審査が厳しくなってしまうためあまりお勧めできません。

なぜなら、キャッシングはお金を貸すことになるからです。

お金を借りる枠なので、審査では返済能力があるかどうかが見られてしまいます。

キャッシング枠は、申込時に希望額を申請することで利用できます。

しかしクレジットカードの審査通過率を良くしたい方は、キャッシング枠の選択はしないようにしましょう。

どうしてもキャッシングを利用したい人は、後からキャッシングを申請することも可能なので、まずはクレジットカードを発行することを考えて審査の申し込みをしましょう。

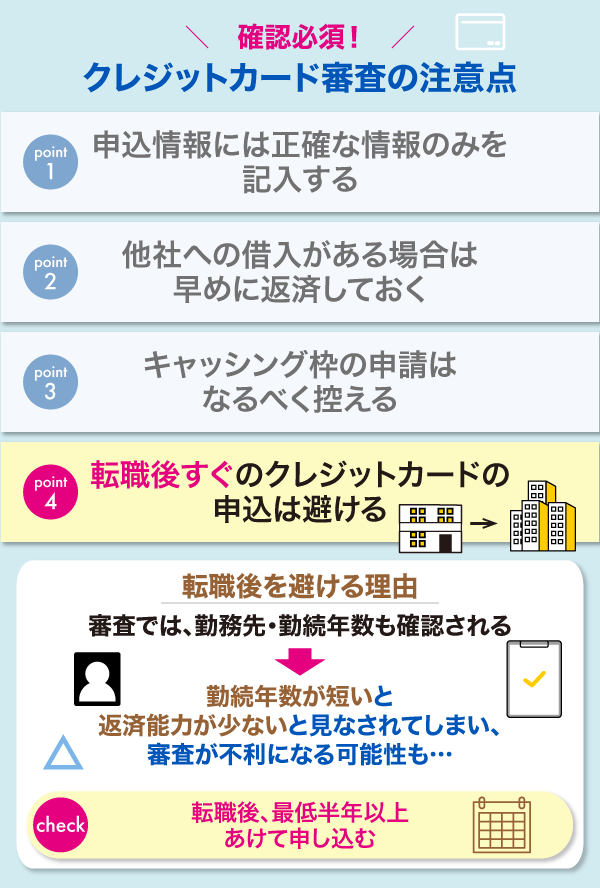

転職後すぐのクレジットカードの申込は避ける

クレジットカードを発行するためにも、転職後すぐにクレジットカードを申し込むのはやめておきましょう。

クレジットカードの申し込みでは、会社情報や勤務年数など仕事についての入力する画面もあります。

クレジットカードの審査では、返済能力があるかどうかの見極めで、会社務めの情報も厳しく審査されます。

勤務年数も審査の対象になり、長年勤務していると審査に有利になるのです。

反対に転職直後の場合は、勤務年数がそれほど経過していないので、返済能力が少ないと見なされてしまう可能性があります。

2〜3ヶ月だけ働いてやめてしまっては、後に払えなくなるのではないかと判断されてしまう可能性もあるのです。

できれば、最低でも半年以上の勤務年数を経てから審査の申し込むようにしましょう。

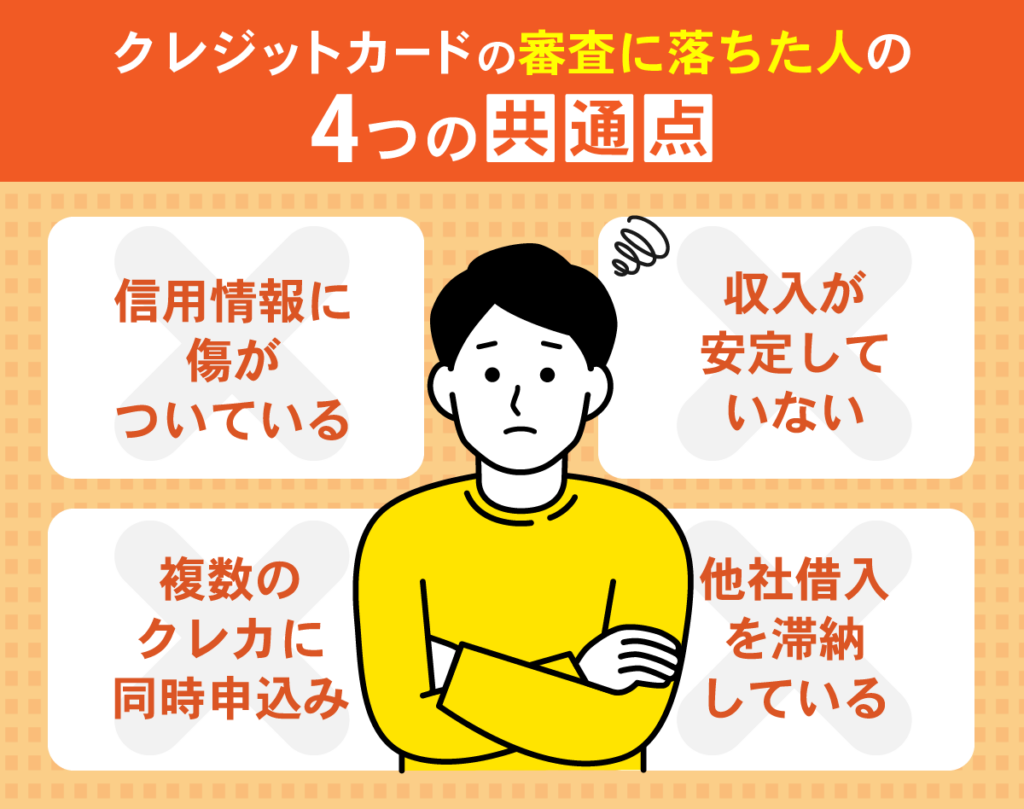

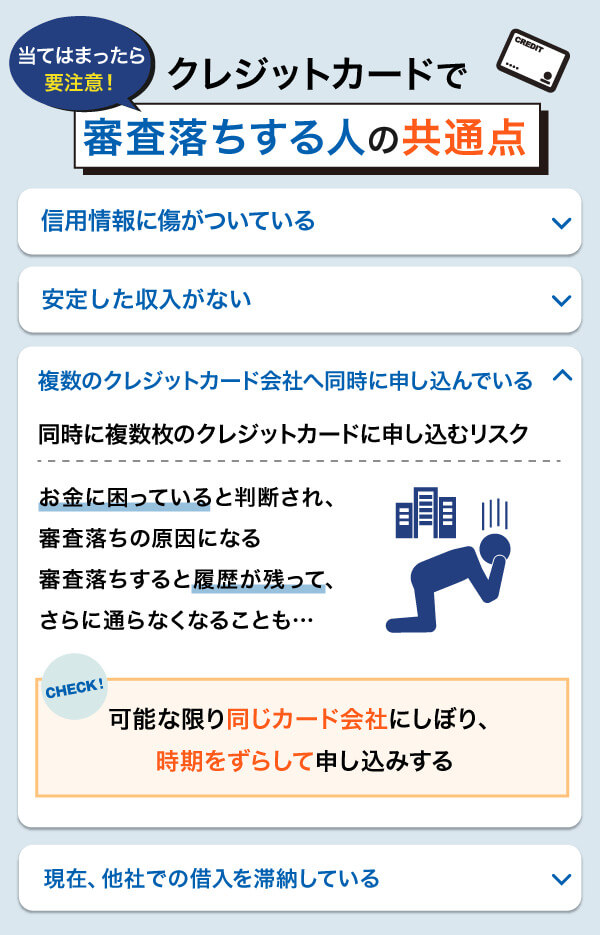

クレジットカードの審査で落ちた人にある4つの共通点

次に、クレジットカードの審査で落ちた人にある4つの共通点についてご紹介します。

クレジットカードでも、必ず審査が通るわけではありません。

クレジットカードの審査で落ちてしまう人の特徴には、ある共通点があります。

そこでここからは、審査で落ちてしまう人の共通点に着目しながら、審査で落ちないためにできる対策を解説していきます。

審査に落ちてしまう4つの共通点は次のとおりです。

審査に落ちる可能性がある4つの共通点

・信用情報に傷がついている

・安定した収入がない

・複数のクレジットカード会社へ同時に申し込んでいる

・現在、他社での借入を滞納している

改善策も踏まえて、一つずつ取り上げて解説します。

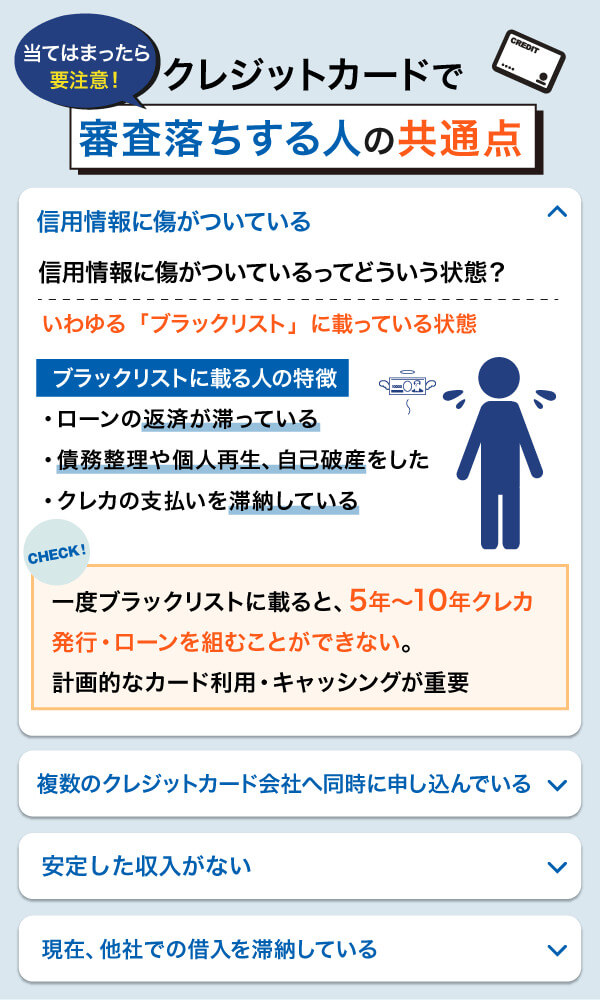

信用情報に傷がついている

信用情報に傷がついていると審査に落ちやすいです。

信用情報に傷がつくとは、俗にいうブラックリストに載ってしまうことです。

ブラックリストに載ってしまう人の特徴は、次のとおりです。

- ローンの返済が滞っている

- 債務整理や個人再生、自己破産をしている

- クレジットカードの遅延をしている

一度ブラックリストに載ってしまうと、5年〜10年程は新規でクレジットカードやローンの審査に通ることができなくなってしまいます。

ブラックリストに載らないためにもお金を借りる際は充分な計画をたてて、返済が滞らないように気をつけましょう。

安定した収入がない

安定した収入がない人もクレジットカードの審査に落ちてしまう人の特徴です。

安定した収入がないというのは、日雇いアルバイトなどです。

日雇いアルバイトの方は、不定期で仕事をしているので、収入が不安定と判断されてしまいます。

一方パートやアルバイトの方は毎月安定した働き方ができるので、安定した収入をしていると見てくれるのです。

多くのクレジットカード会社では、パートやアルバイトの方でも申し込みができると表示しており、安定した収入があると判断しています。

他に安定した収入がない人の特徴として、個人事業主やフリーランスの方も含まれます。

個人事業主やフリーランスの方は、仕事のがんばり次第で自由に動ける反面、リスク面も多く収入が安定しないと判断されやすいのです。

クレジットカードを発行する際は、安定した収入の確保をした上で審査に臨まれることをおすすめします。

複数のクレジットカード会社へ同時に申し込んでいる

複数のクレジットカード会社へ申し込んでいる人も審査に落ちやすい人の特徴です。

クレジットカードへの同時申込はお金に困っていると判断されてしまい、審査に通らなくなってしまう確率も高まるのです。

一度審査に落ちてしまうことで情報機関に一定期間履歴が残ってしまうため、再度申し込みしても審査に通らなくなります。

クレジットカードを発行する際は、できるだけ一つのクレジットカード会社に絞って審査の申し込むようにしましょう。

また2,3枚持っておきたいと考えている人は、時期をずらして審査の申し込みをすることをおすすめします。

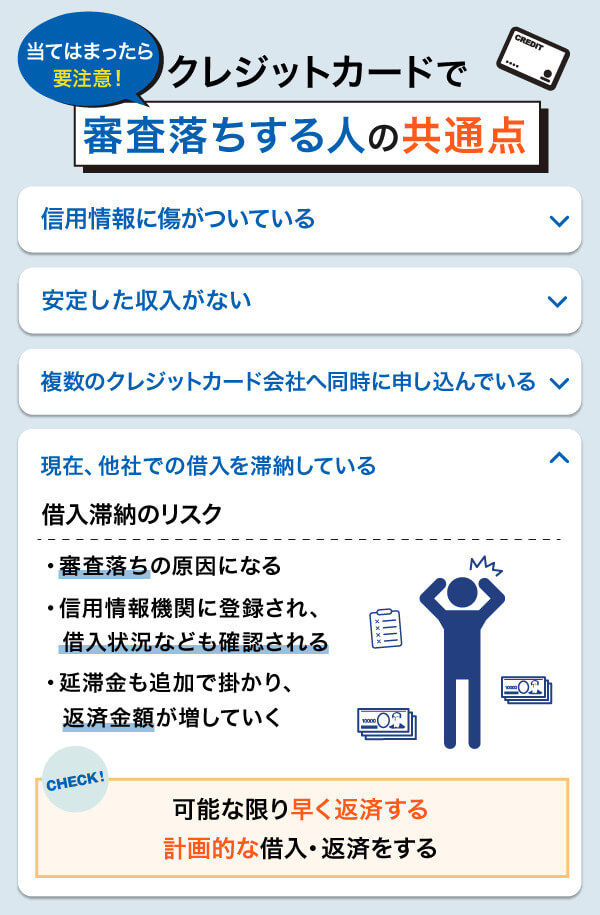

他社での借入を現在滞納している

他社での借入を滞納したままの状態で、新規のクレジットカードを作ろうとすると審査に落とされてしまいます。

クレジットカードやカードローンの情報は、信用情報機関に登録されています。

もちろん他社の借入状況なども見ることができるので、滞納状況もわかってしまうのです。

カード会社も滞納している人にクレジットカードを発行したいとは思いません。

結果、審査に落ちてしまう可能性が高くなるのです。

他社で借入を行っていて、滞納している人は、できる限り早く返済することをおすすめします。

滞納していればもちろん延滞金も発生するので、返済額も多くなってしまいます。

無駄なお金を増やさないためにも、借りたお金は早めに返すようにしましょう。

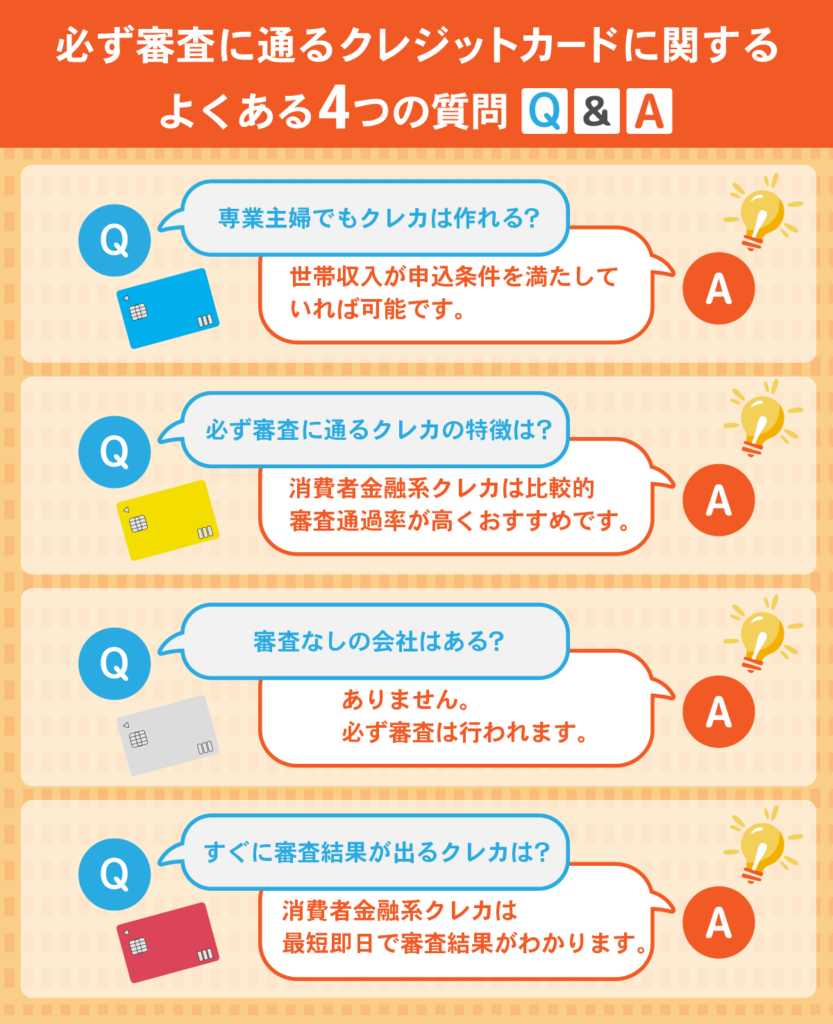

必ず審査が通るクレジットカードに関するよくある4つの質問

最後に、クレジットカードに関するよくある質問を4つご紹介します。

クレジットカードでも、申し込み後に必ず審査があり、その審査に通らない限りはカードを発行することはできません。

ご紹介する質問は次のとおりです。

クレジットカードに関するよくある質問

・専業主婦でもクレジットカードを発行することはできますか?

・必ず審査が通るクレジットカードの特徴はありますか?

・クレジットカードで審査なしの会社はありますか?

・すぐに審査結果が出るクレジットカードはありますか?

・ブラックリストに入っているか確かめる方法はありますか?

一つずつ解説していきます。

専業主婦でもクレジットカードを作ることはできますか?

専業主婦でもクレジットカードを発行することはできます。

収入がなくても、配偶者などの家族情報で世帯収入に関する審査がおこなわれるため、収入源が確保されていればクレジットカードは発行できます。

しかし、審査申し込み時には注意点もあります。

申し込み条件の中に「安定した収入がある人」とある場合は、専業主婦は審査対象外となるので注意しましょう。

もしどうしてもクレジットカードを発行したい場合は、家族カードが作れるカード会社もおすすめです。

必ず審査に通るクレジットカードの特徴はありますか?

クレジットカードの特徴として、消費者金融系のクレジットカードがあります。

消費者金融系のクレジットカードは即日発行できる点がおすすめで、審査通過率も比較的高い傾向にあります。

しかし、クレジットカード発行に際して必ず審査があります。

また必ず審査が通るわけでもないので、正しい情報や提出書類は用意しておくようにしましょう。

クレジットカードで審査なしの会社はありますか?

クレジットカードで審査のない会社はありません。

クレジットカードでは、利用者にお金を立て替えて払うことになるため、返済能力があるかどうかを必ず見極めた上で、カードの発行をおこないます。

返済能力を見るために必要不可欠となるため、必ず審査が行われるのです。

また審査は貸金業法で義務付けられているので、どこのクレジットカード会社でもあると考えておいてください。

すぐに審査結果が出るクレジットカードはありますか?

審査結果がすぐわかるクレジットカードはあります。

すぐに審査結果がわかるおすすめのクレジットカードは、消費者金融系クレジットカードです。

消費者金融系クレジットカードの代表として、いくつかご紹介します。

- ACマスターカード(アコム系クレジットカード)

- プロミスVisaカード(プロミス系クレジットカード)

この2社は大手消費者金融会社が発行しており、即日で審査結果がわかります。

最短で20分ほどで審査結果がわかり、すぐに利用できる点もおすすめです。

ブラックリストに入っているか確かめる方法はありますか?

WEBや郵便などから信用情報機関に申請すれば、情報の開示が可能です。

信用情報機関には「ブラックリスト」と呼ばれるものはありませんが、支払いの延滞や債務整理の履歴は「異動参考情報等」の項目に記載されています。

信用情報機関には、いわゆるブラックリストといわれるリストは存在していません。

開示書に関するよくあるお問い合わせ|JICC

お客さまがクレジットカードを作ったり、ローンを組んだりした際の契約に関する情報が信用情報機関に登録されます。

また、審査結果やその理由は信用情報記録開示書には記載されておりません。

情報開示には手数料として500円~1,500円程度掛かりますが、情報開示が理由で今後の審査が不利になることはありません。

また信用情報機関によって加盟しているカード会社や消費者金融が異なるため、審査時に開示できる情報は多少異なります。

WEBからの申込みなら数分程度で情報開示も可能で、クレジットカードの審査を受ける前に確認したい場合も便利です。

| 信用情報機関 | 申請方法 | 開示できる情報 | 所要時間※ | 手数料 |

|---|---|---|---|---|

| JICC | アプリ・郵送 | 利用金額・残高・遅延・法的手続きの有無など | WEB:数分~数時間 郵送:申込から5~7日 | WEB:1,000円 郵送:1,300円 ※速達:+300円 |

| CIC | 郵送・WEB | ・クレジット情報:請求額・支払い状況 ・クレジットカード・ローン: 利用記録・申込商品・契約予定金額 など | WEB:即時 郵送:申込から10日程度 | WEB:500円 郵送:1,500円 |

| KSC | 郵送・WEB | 金融機関からの借り入れ内容・支払状況など | WEB・郵送 申込から1週間~10日程度 | WEB:1,000円 郵送:1,679円~1,800円 |

まとめ:クレジットカードの審査に通過するには選び方が重要

今回は、必ず審査が通るおすすめのクレジットカードについてご紹介しました。

クレジットカードには種類があり、比較的審査に通りやすいクレジットカードは「一般カード」と呼ばれるカードです。

今回は、14種類の審査基準が低いクレジットカードをご紹介しました。

どのクレジットカードも特徴があり、おすすめポイントも違います。

どれが自分に合っているかどうかを事前に調べておくことで、お得なサービスを受けることも可能です。

またクレジットカードを申し込むときは、必ず審査があることも忘れてはいけません。

審査では、返済能力があるかどうかを見られます。

クレジットカード会社は、信用情報機関などを使って厳密な審査がおこなわれるため、審査に落ちないような対策をしておきましょう。

クレジットカードを新しく発行する場合は、審査以外にも使い過ぎにも気をつけましょう。