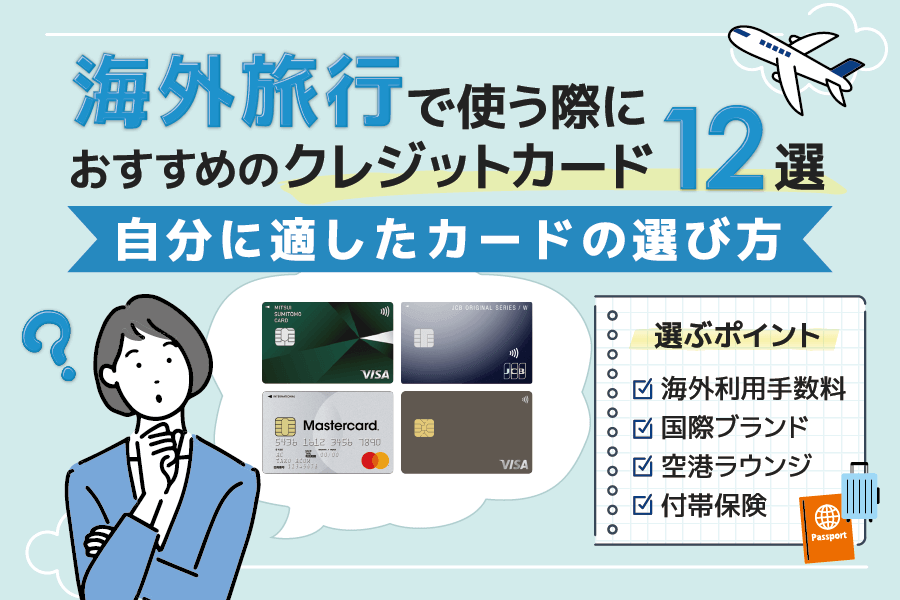

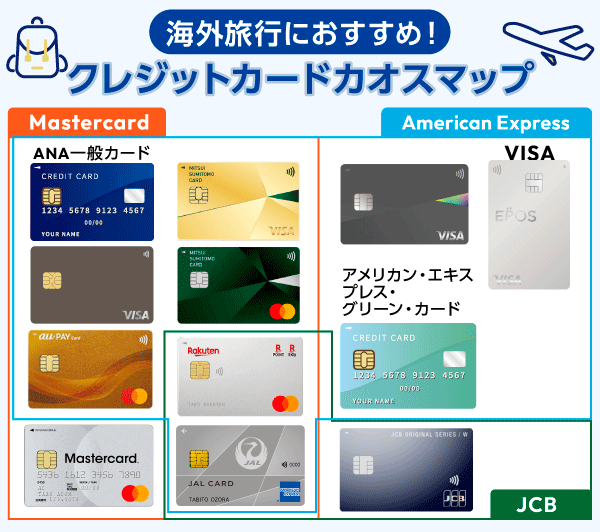

「海外旅行におすすめなクレジットカードは?」

「海外で最強のクレジットカードはある?」

海外旅行の際、どのクレジットカードが良いか悩んでいる方も少なくありません。

海外旅行で利用するクレジットカードは、 海外旅行傷害保険やキャッシュバック制度などサービス充実度・海外事務手数料の安さで選ぶといいでしょう。

目的に応じたクレジットカードを選ぶことで、海外旅行でも便利・お得に利用できます。

付帯サービス充実!海外ATM利用無料~

\海外旅行で最強のクレジットカードおすすめ4選/

| 還元率 | ブランド | 海外事務手数料 | 付帯サービス | セキュリティ | |

|---|---|---|---|---|---|

三井住友カード (NL) \付帯保険充実/ 高セキュリティで安心 詳細はコチラ | 0.5~7%※ | Visa Mastercard | 2.20% | ・海外旅行損害保険 最高2,000万円 (利用付帯) ・選べる7つの無料保険 付帯で変更可能 | 銀行系カードで 高セキュリティ 不正利用検知システム付き |

JCBカードW 高還元率で \海外でもお得/ 詳細はコチラ | 1.0%~10.5%※ | JCB | 1.6% | 海外旅行傷害保険 最高2,000万円付帯 (利用付帯) | ワンタイムパスワードの 設定が可能 |

ACマスターカード 詳細はコチラ | 0.25%※ | Mastercard | 海外ATM 利用手数料無料 | なし | 利用日時・金額が メールで届く |

| Olive フレキシブルペイ  詳細はコチラ | 0.5~7%※ | Visa | デビットモード 払い 3.05% ポイント払い モード 4.07% | 最高2,000万円 自動付帯 | ナンバーレスで カード番号がバレない |

還元率に関する注釈

・JCBカードW

※最大還元率はJCB PREMOに交換した場合

・三井住友カード(NL)

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

・Oliveフレキシブルペイ

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

ACマスターに関する注釈

※毎月ご利用金額から0.25%キャッシュバック。

海外旅行でのクレジットカード払いは万が一の補償がある他、利用履歴が残るためセキュリティ面から見ても管理しやすい点がメリットです。

一方で、カードの不正利用や利用代金の詐称などの危険性もあります。

本記事では、海外でクレジットカードを利用する危険性を回避する方法もご紹介するので、参考にしてください。

| この記事で分かること | |

| 海外旅行で 最強のカード | おすすめの最強クレジットカード10選 |

| 選び方 | サービス・セキュリティ面の充実度で選ぶ |

| 危険性・ 対策方法 | 決済時はカードから目を離さない |

海外旅行で使える最強クレジットカード12選!

クレジットカードには付帯サービスやポイント還元などがあるため、現金よりお得に利用でき万が一の場合も補償が受けられるなどのメリットがあります。

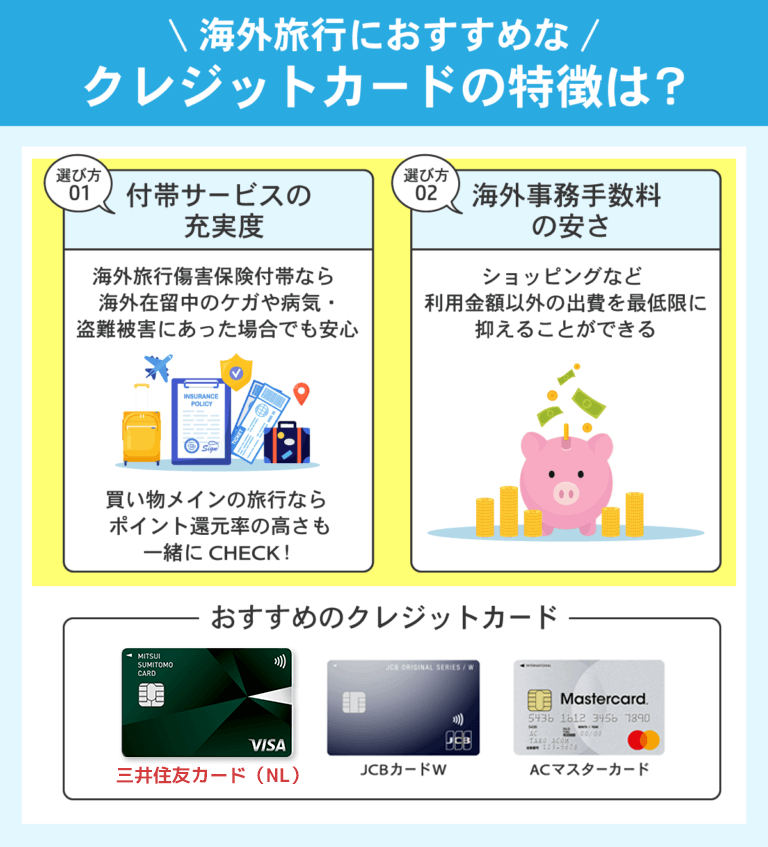

よって海外旅行のクレジットカードは、付帯サービスの充実度や諸費用が安さで選ぶのがおすすめです。

- サービスの充実度

海外旅行傷害保険の有無・

キャッシュバック制度やポイント還元率の高さなど - 諸費用の安さ

海外事務手数料の安さ・年会費の有無

数あるクレジットカードの中から、海外旅行で活躍する最強のカードを10種類まとめました。

| 年会費 | 国際ブランド | 海外利用手数料 | 還元率 | 海外旅行傷害保険 | 申込条件 | 家族会員の年会費 | |

|---|---|---|---|---|---|---|---|

三井住友カード (NL) \付帯保険充実/ 高セキュリティで安心 公式サイトは コチラ | 永年無料 | Visa Mastercard | 2.20% | 0.5~7%※ | 最高2,000万円(利用付帯) | 満18歳以上(高校生は除く) | 永年無料 |

JCBカードW 高還元率で \海外でもお得/ 公式サイトは コチラ | 永年無料 | JCB | 1.6% | 1.0%~10.5%※ | 最高2,000万円 (利用付帯) | 18歳以上39歳以下で 本人または配偶者に 安定継続収入がある人 | 無料 |

ACマスターカード 公式サイトはコチラ | 永年無料 | Mastercard | 海外ATM利用手数料無料 | 0.25%※ | – | 安定した収入がある方 | 無料 |

| Olive フレキシブルペイ  公式サイトはコチラ | 永年無料※2 | Visa | デビットモード払い 3.05% ポイント払いモード 4.07% | 0.5~7%※1 | 最高2,000万円 自動付帯 | 日本国内に在住している方※3 | 無料 |

JALカード 公式サイトはコチラ | 2,200円(税込) 入会後1年間無料 | Visa Mastercard JCB | 2.0%(税別) | 0.5~1.0% | 最高1,000万円 | 高校生を除く 満18歳以上で 日本に生活基盤があり 日本国内での支払いが 可能な人 | 1,100円(税込) |

| 三井住友カード ゴールド(NL)  公式サイトはコ チラ | 通常 5,500円(税込)※ | Visa Mastercard | 2.20% | 0.5~7%※ | 最高2,000万円(利用付帯) | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く)※ | 年会費無料 |

| ライフカードゴールド 公式サイトはコチラ | 11,000円(税込) | Visa Mastercard | 2.2% | 0.5% (初年度1.5倍) | 最高2,000万円 | 23歳以上で安定した 継続収入がある人 | 無料 |

| 楽天カード 公式サイトはコチラ | 無料 | Visa Mastercard JCB American Express | 2.2% | 1.0% | 最高2,000万円 利用付帯 | 高校生を除く18歳以上 | 無料 |

| エポスカード 公式サイトはコチラ | 永年無料 | Visa | 1.63% | 0.5% | 最高3,000万円 利用付帯 | 高校生を除く満18歳以上で 日本国内に居住している人 | – |

| モビット VISA-W 公式サイトはコチラ | 永年無料 | Visa | 1.63% | 0.5~1.5%※ | - | 年齢20歳以上で安定した収入がある方 | – |

| アメリカン・エキスプレス・グリーン・カード 公式サイトはコチラ | 月会費1,100円(税込) 初月1か月分無料 | American Express | 1.0% | 1.0% | 最高5,000万円 | – | 550円(税込) |

| ANA一般カード 公式サイトはコチラ | 2,200円(税込) 初年度無料 | Visa Mastercard | 記載なし | 0.5% | 最高1,000万円 | 高校生・大学生を除く 満18歳以上 | 1,100円(税込) 初年度無料 |

ACマスターに関する注釈

※毎月ご利用金額から0.25%キャッシュバック。

特徴を押さえて、申込の判断基準にしてみてください。

※Oliveフレキシブルペイに関する注釈

※1:還元率

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

※2:年会費

※カードランクによる(カードランク一般は費無料)

※3:申し込み条件

※クレジットモードについては、高校生除く満18歳以上(ゴールド・プラチナプリファードは満20歳以上)から申込可能

※セルフレジなどで「Apple Pay」ボタンを選択した場合はiDでのお支払いとなるため、「クレジットカード」をお選びください。

※Apple Watchでのタッチ決済も対象です。

※Google Pay では、Mastercardタッチ決済を利用できません。

※モビット VISA-Wに関する注釈

※カードローン審査通過後にクレジットカードの審査があります。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※JCBカードWに関する注釈

※最大還元率はJCB PREMOに交換した場合

三井住友カード(NL)と三井住友カード ゴールド(NL)に関する注釈

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※ゴールド独自の審査基準により発行させていただきます。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は強固なセキュリティ対策で海外でも安心して利用可能

- 24時間365日不正利用検知システム作動

- カード無効化システム

- 海外提携数が多いVisa/Mastercardが発行可能

- 最高2,000万円の海外旅行傷害保険

三井住友カード(NL)は、付帯サービスがセキュリティ面において優れておりおすすめのカードです。

海外ではスリなどによる盗難被害が多く、海外旅行を計画するうえで一番の懸念点になるのではないでしょうか。

三井住友カード(NL)では海外で盗難や紛失にあった場合、すぐに利用を停止することができ不正利用の対策があります。

24時間365日で不正利用の監視が行われているため、海外でも安心してクレジットカードを利用することができます。

海外旅行傷害保険が付帯しており、万が一のトラブルにも備えられる!

海外旅行を安心かつ安全に楽しみたい方は、三井住友カード(NL)を検討してみてください。

| 三井住友カード(NL) | |

|---|---|

| 年会費 | 永年無料 |

| 申込条件 | 満18歳以上(高校生は除く) |

| 家族会員の 年会費 | 永年無料 |

| 還元率 | 0.5~7%※ |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| 海外事務手数料 | 2.20% |

| 国際ブランド | Visa・Mastercard |

三井住友カード(NL)に関する注釈

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCB CARD Wは提携店舗の利用でポイント還元率が増える

- 海外旅行傷害保険が最高2,000万円(利用付帯)

- 海外事務手数料が1.6%と低い

- 提携店舗なら海外利用でもポイント2倍

JCB CARD Wは条件を満たすと、海外旅行傷害保険が最高2,000万円(利用付帯)まで補償してもらえます。

また海外旅行中に買い物した物が保証期間内に被害にあった場合、ショッピングカード保険が適用され100万円まで補償可能です。

万が一の場合は海外からでも問い合わせ可能な窓口があり、付帯する保険が充実しているJCB CARD Wなら海外旅行も安心できるでしょう。

旅行中にケガや病気をされたとき、損害賠償の請求をされたり、携行品の損害が生じたりしたとき等の事故について、保険についてのさまざまな相談を、年中無休、通話料無料で24時間いつでも受け付けています。

24時間日本語相談 海外ホットライン|JCBのおすすめ保険

日本語を話せるスタッフが応対しますので安心してご利用ください。

またJCB CARD Wは提携店舗を利用すると、ポイント還元率が増えます。

海外で使ってもポイントが2倍で、パートナー店を利用すればさらにポイントがアップする仕組みです。

例えばスターバックスで「Starbucks eGift」を購入すると、21倍のポイントが貯まります。

国際ブランドは日本で発行されたJCBのため、海外旅行先で対応しているお店がVisaやMastercardより少なめです。

| JCB カード W | JCB カード W plus L | JCB カード S | JCBゴールド | JCBプラチナ | JCB一般カード※ | |

|---|---|---|---|---|---|---|

| 年会費 | 永年無料 | 無料 | 無料 | 11,000円(税込) ※インターネット新規入会限定初年度無料 | 27,500円(税込) | 1,375円(税込) 初年度年会費無料 (オンライン入会の場合のみ) 下の2つの条件を満たすと、翌年の年会費無料 ①MyJチェックの登録 (年会費お支払い月の前々月19日まで) ②年間合計50万円(税込)以上のショッピングの利用 |

| 申込条件 | 18歳以上39歳以下で本人 または配偶者に安定継続収入がある人 | 18歳以上39歳以下で本人または配偶者に安定継続収入がある人 | 高校生を除く18歳以上で本人または配偶者に安定継続収入のある人 | 学生を除く20歳以上で本人に安定収入のある人 | 学生を除く20歳以上で本人に安定継続収入のある人 | 高校生を除く18歳以上で本人または配偶者に安定継続収入のある人 |

| 家族会員の 年会費 | 無料 | 無料 | 無料 | 本会員支払い型:1名様無料 2人目より1名様につき1,100円(税込) ※本会員の年会費が無料の場合、家族会員も無料 | 1名様無料 2人目より1名様につき3,300円(税込) | 440円(税込) ※本会員の年会費が無料の場合、家族会員も無料 |

| 還元率 | 1.0%~10.5%※1 | 1.0%~10.5% | 0.5~10.0% | 0.5~10.0% | 0.5~10.0% | – |

| 海外旅行 傷害保険 | 最高2,000万円 (利用付帯) | 最高2,000万円 (利用付帯) | 最高2,000万円 (利用付帯) | 最高1億円 (利用付帯) | 最高1億円 (利用付帯) | 最高3,000万円 (利用付帯) |

| 海外事務手数料 | 1.6% | 1.6% | 1.6% | 1.6% | 1.6% | 1.6% |

| 国際ブランド | JCB | JCB | JCB | JCB | JCB | JCB |

※1:最大還元率はJCB PREMOに交換した場合

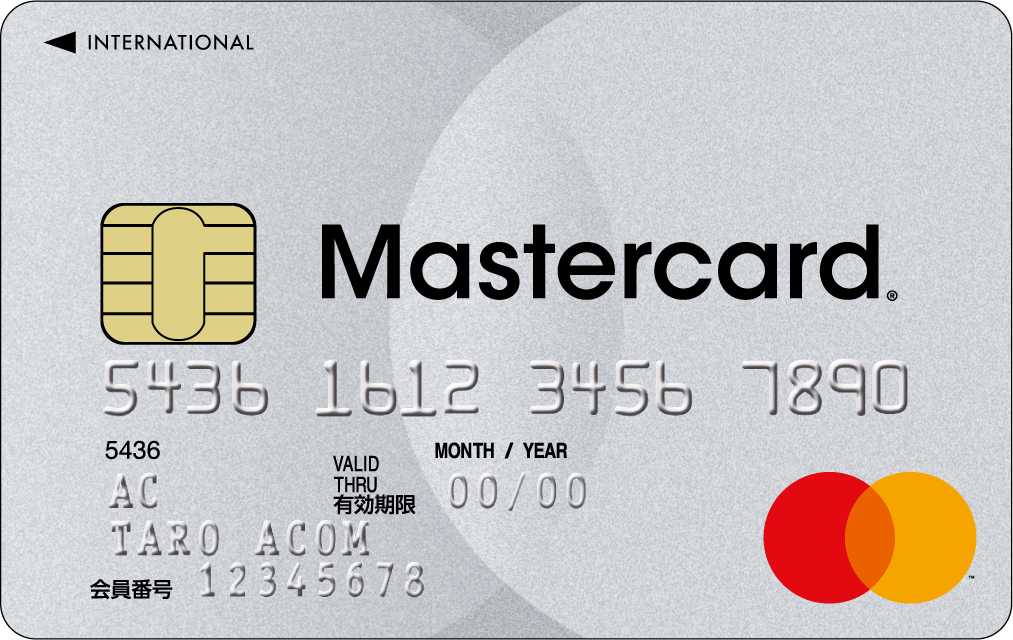

ACマスターカードは全世界1億3,000万以上の店舗で利用できる

- 毎月ご利用金額から0.25%キャッシュバック。

- 最短即日カード発行が可能

- キャッシング機能付き

- 海外旅行中、万が一の資金不足にも備えられる

ACマスターカードは、さまざまな国を旅行する方におすすめなクレジットカードです。

「Mastercard」は有名な国際ブランドの一つであり、さまざまな国で利用されています。

2023年9月時点で、加盟店数は全世界で1億3,000万件以上です。

他ブランドのクレジットカードが利用できない国や地域でも、Mastercardなら安心して利用できます。

はい。Mastercard®取扱い加盟店であれば、世界中どこでもご利用いただけます。

アコムのクレジットカードは海外でも利用できますか?|よくあるご質問

またACマスターカードは、自動契約機(むじんくん)で最短即日カード発行が可能です。

近くに自動契約機(むじんくん)があれば、すぐにクレジットカードを用意できます。

キャッシング機能も付帯されているので、海外旅行中の資金不足が心配な方にも最適なクレジットカードです。

参照:世界で最も多くの場所で使えるMastercard | Mastercard®公式サイト

| ACマスターカード | |

|---|---|

| 年会費 | 永年無料 |

| 申込条件 | 安定した収入がある方 |

| 家族会員の 年会費 | – |

| 還元率 | 0.25%(自動キャッシュバック)※ |

| 海外旅行 損害保険 | – |

| 海外事務手数料 | 海外ATM利用手数料無料 |

| 国際ブランド | Mastercard |

ACマスターに関する注釈

※毎月ご利用金額から0.25%キャッシュバック。

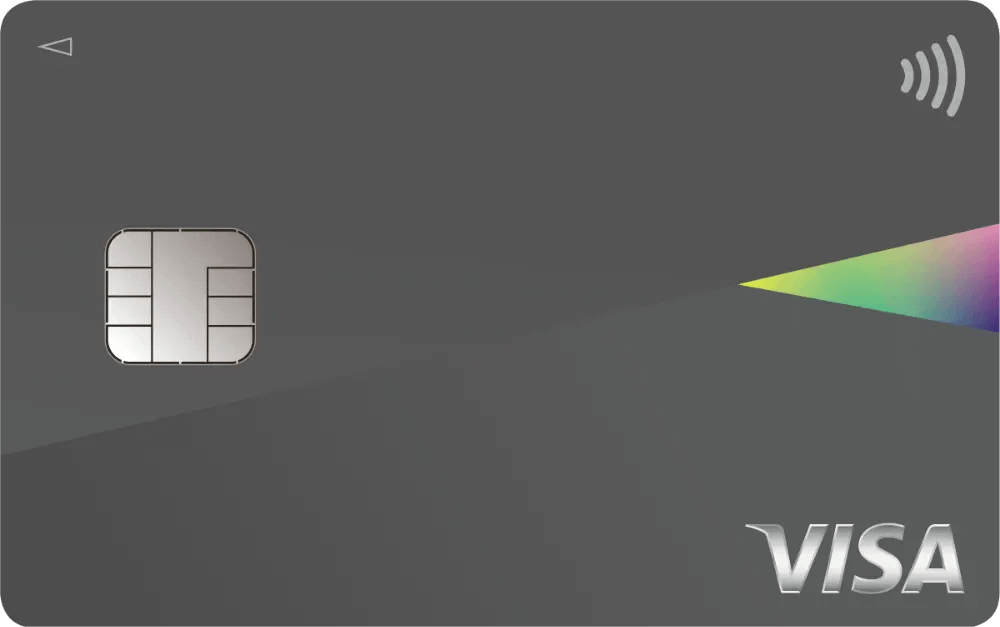

Oliveフレキシブルペイは3種類の支払いモードが利用できる

- 海外旅行傷害保険が最高2,000万円(利用付帯)

- 選べる無料保険で帰国後でも好きな保険を付帯できる

- ポイント還元率0.5%~7%とショッピングメインの方におすすめ※1

- 3つの支払いモードで利用を管理・調節できる

Oliveフレキシブルペイには、初期設定で海外・国内旅行傷害保険が付帯しており、最高2,000万円まで補償されます。

選べる無料保険は切り替えも可能で、弁護士への相談費用補償や個人賠償責任保険など様々な保険が選べるため、帰国後も好みの保険が付帯可能です。

24時間365日対応の日本語サポートサービスもあり、万が一のアクシデントでも相談できるため安心して海外旅行が楽しめます。

カード付帯保険をお客さまのライフスタイルに合わせて、別の補償プランに変更することができます。

選べる無料保険|三井住友カード

またOliveフレキシブルペイは、1枚のカードで複数の支払い方法を使い分けたい方におすすめなクレジットカードです。

このカードには、以下3つの支払いモードが設定されています。

- クレジットモード

- デビットモード

- ポイント払いモード

利用金額や収入などに合わせて、クレジット払い・デビッド払い・ポイント払いを自由に使い分けることが可能です。

発行ブランドも全世界で利用可能な「Visa」であるため、海外旅行中に使えなくなるリスクもありません。

安全な海外旅行を楽しみたい方にもおすすめなクレジットカードです。

| 一般カード | ゴールド (2デザイン) | プラチナプリファード (2デザイン) | |

|---|---|---|---|

| 年会費 | 永年無料 ※カードランクによる(カードランク一般は費無料) | 5,500円(税込) ※年間100万円以上の利用で翌年以降永年無料 | 33,000円(税込) |

| 申込条件 | 日本国内に在住している方※ | 日本国内在住で満18歳以上の個人のお客さま | 日本国内在住で満18歳以上の個人のお客さま |

| 家族会員の 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 還元率 | 0.5%~7%※1 | 0.5%~7%※1 | 0.5%~7%※1 |

| 海外旅行損害保険 | 最高3,000万円 利用付帯 | 最高2,000万円 (国内旅行傷害保険も付帯) | 最高5,000万円 (国内旅行傷害保険も付帯) |

| 海外事務手数料 | デビットモード払い 3.05% ポイント払いモード 4.07% | デビットモード払い 3.05% ポイント払いモード 4.07% | デビットモード払い 3.05% ポイント払いモード 4.07% |

| 国際ブランド | Visa | Visa | Visa |

※Oliveフレキシブルペイに関する注釈

※1:還元率

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

※通常のポイント分を含んだ還元率です。

※一般カード申込み条件

※クレジットモードについては、高校生除く満18歳以上(ゴールド・プラチナプリファードは満20歳以上)から申込可能

※セルフレジなどで「Apple Pay」ボタンを選択した場合はiDでのお支払いとなるため、「クレジットカード」をお選びください。

※Apple Watchでのタッチ決済も対象です。

※Google Pay では、Mastercardタッチ決済を利用できません。

JALカードは提携できる国際ブランドが豊富にある

- プラチナカードの海外旅行傷害保険は最高1億円

- 国際ブランドカードが3種類から選べる

- 最大100円で2マイル貯まる

旅が好きな人は、JALカードの利用がおすすめです。

最大100円で2マイルが貯まり、貯まったマイルで特典航空券の交換ができます。

マイルは日常の買い物や公共料金の支払いでも貯まるため、旅をしない日でもマイルをもらえるのが強みです。

| JALカード 普通カード | JALカード CLUB-Aカード | JALカード CLUB-Aゴールドカード | JALカード プラチナ | |

|---|---|---|---|---|

| 年会費 | 2,200円(税込) 入会後1年間無料 | 11,000円(税込) | 17,600円(税込) | 34,100円(税込) |

| 申込条件 | 高校生を除く満18歳以上で、日本に生活基盤があり日本国内での支払いが可能な人 | 高校生を除く満18歳以上で、日本に生活基盤があり日本国内での支払いが可能な人 | 日本に生活基盤があり日本国内での支払いが可能な人 ※国際ブランドの選択次第で条件が変更 | 日本に生活基盤があり日本国内での支払いが可能な人 ※国際ブランドの選択次第で条件が変更 |

| 家族会員の 年会費 | 1,100円(税込) | 3,850円(税込) | 8,800円(税込) | 17,050円(税込) |

| 還元率 | 0.5~1.0% | 0.5~1.0% | 0.5~1.0% | 0.5~1.0% |

| 海外旅行傷害保険 | 最高1,000万円 | 最高5,000万円 | 最高5,000万円~1億円 | 最高1億円 |

| 海外事務手数料 | 2.0%(税別) | 2.0%(税別) | 2.0%(税別) | 2.0%(税別) |

| 国際ブランド | Visa Mastercard JCB | Visa Mastercard JCB | Visa Mastercard JCB | JCB |

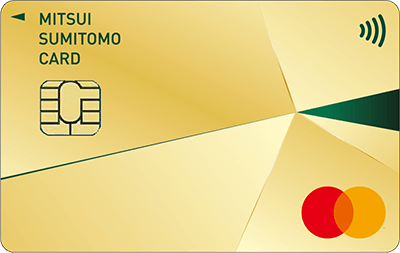

三井住友カード(NL) ゴールドは空港ラウンジ利用可能!

- 最高2,000万円の海外旅行傷害保険付帯(利用付帯)

- ショッピング補償が利用可能

- 年会費が安い

- 会員保障制度が充実しており海外でも安心利用

三井住友カード(NL) は会員保障制度が充実で海外でも安心利用できます。

紛失・盗難の届け出日から60日前までの損害補償や海外傷害保険も付帯しており、海外旅行の不安要素をなくすことができます。

ゴールドカードなのに年会費が安く、最短10秒でカード発行可能※という部分もおすすめ

※即時発行ができない場合があります。

ゴールドでは通常、年会費が1万円以上発生する場合がほとんどです。

三井住友カード ゴールド(NL)は年会費が5500円(税込)と安いだけでなく、年間100万円のご利用で翌年以降の年会費が永年無料※になるというメリットもあります。

ゴールドカード以上が無料で利用できる空港ラウンジも付帯しているので、海外旅行に行く方は是非検討してみてください。

| 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード | |

|---|---|---|---|

| 年会費 | 永年無料 | 通常 5,500円(税込) ※年間100万円以上の利用で翌年以降永年無料※3 | 通常33,000円(税込) |

| 申込条件 | 満18歳以上の方 (高校生は除く) | 原則として、満18歳以上 (高校生を除く)で、ご本人に 安定継続収入のある方 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 家族会員の 年会費 | 永年無料 | 無料 | 無料 |

| 還元率 | 0.5%~7%※1 | 0.5%~7%※1 | 1%~15% ※2 |

| 海外旅行傷害保険 | 最高2,000万円の 利用付帯 | 最高2,000万円の 利用付帯 | 最高5,000万円の 利用付帯 |

| 海外事務手数料 | 2.20% | 2.20% | 2.20% |

| 国際ブランド | Visa・Mastercard | Visa・Mastercard | Visa・Mastercard |

三井住友カード(NL)、三井住友カード ゴールド(NL)、三井住友カード プラチナプリファードに関する注釈

※1

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2

※プリファードストア(特約店)利用で 通常還元率+1~14%

※スマホのVisaのタッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円分にならない場合があります。

※即時発行ができない場合があります。

※3

※年間100万円のご利用で翌年以降の年会費永年無料

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ライフカードゴールドは傷害保険が自動付帯だから安心できる

- 海外・国内の旅行傷害保険が自動付帯

- LIFE DESK(日本語サービス)で海外旅行をサポート

ライフカードゴールドは旅行傷害保険が自動付帯になっているため、万が一のときでも安心できます。

空港ラウンジサービスの利用ができて、充実した会員特典が揃っているのが強みです。

「LIFE DESK(日本語サービス)」で、慣れない地でも海外旅行をサポートしてくれます。

なお、ライフカードには海外旅行傷害保険が付いていません。

海外旅行に行く人は、ライフカード以外のカードへの申し込みを検討してください。

| ライフカード | ライフカードゴールド | 学生専用ライフカード | ライフカード Stella | |

|---|---|---|---|---|

| 年会費 | 無料 | 11,000円(税込) | 無料 | 初年度無料 翌年度以降1,375円(税込み) |

| 申込条件 | 日本国内在住で 電話連絡が可能な18歳以上 | 23歳以上で安定した 継続収入がある人 | 満18歳以上満25歳以下で、 大学・大学院・短期大学・専門学校に 現在在学中の人 | 日本国内在住で 電話連絡が可能な18歳以上 |

| 家族会員の 年会費 | 無料 | 無料 | 無料 | 初年度無料 ※翌年度以降440円(税込) |

| 還元率 | 0.5% | 1.5倍 | - | - |

| 海外旅行傷害保険 | なし | 最高2,000万円 | 最高2,000万円 | 最高2,000万円 |

| 海外事務手数料 | 2.20% | 2.20% | 2.20% | 2.20% |

| 国際ブランド | Visa Mastercard JCB | Visa Mastercard | Visa Mastercard JCB | JCB |

楽天カードは楽天が提供するサービスとポイント還元率との相性が良い

- 最高2,000万円の海外旅行傷害保険付帯(利用付帯)

- 楽天の提供サービス利用でポイント還元率アップ

- 帰国後も頻繁にクレジットカードを利用したい方におすすめ

楽天カードを利用すると、楽天が提供するサービスとポイント還元率との相性が良いです。

全国の楽天マークがあるお店で支払いができて、ポイントがどんどん貯まります。

楽天グループサービスで貯まったポイントは1ポイントにつき1円相当として、月々の支払いに充当できるのが強みです。

楽天トラベルや楽天市場など、貯まったポイントを自由に使えます。

| 楽天カード | 楽天PINKカード | 楽天ゴールドカード | 楽天プレミアムカード | 楽天ANAマイレージクラブカード | 楽天カード アカデミー | |

|---|---|---|---|---|---|---|

| 年会費 | 無料 | 永年無料 | 2,200円(税込) | 11,000円(税込) | 550円(税込) ※初年度無料 ※1回の利用で翌年以降無料 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 | – | – | – | – | 18歳以上28歳以下の学生 |

| 家族会員の 年会費 | 無料 | – | – | – | 無料 | なし |

| 還元率 | 1.0% | 1.0% | 1.0% | 1.0% | 1.0% | 1.0% |

| 海外旅行傷害保険 | 最高2,000万円 利用付帯 | 最高2,000万円 利用付帯 | 最高2,000万円 | 最高5,000万円 自動付帯 | – | – |

| 海外事務手数料 | 2.2% | 2.2% | 2.2% | 2.2% | 2.2% | 2.2% |

| 国際ブランド | Visa Mastercard JCB American Express | Visa Mastercard JCB American Express | Visa Mastercard JCB | Visa Mastercard JCB American Express | Visa Mastercard JCB | Visa JCB |

エポスカードは保険やサポートがしっかりしている

- 海外旅行傷害保険が最高3,000万円(利用付帯)

- プラチナカードは最高1億円の海外旅行傷害保険(利用付帯)

- 紛失・盗難時は過去61日間の不正利用額を全額保証

エポスカードは保険やサポートがしっかりしているため、海外旅行でも安心です。

自分に適した保険がわからなくても、プロに相談したりシミュレーションで選んだりができます。

エポスで保険を選ぶと、保険料の支払いがカードで引き落とされ、200円の利用で1ポイントが付くためお得です。

ゴールド・プラチナ会員の場合、対象ショップを登録するとポイントが3倍になります。

貯まったポイントは保険料の支払いに充当できるため、結果的に保険料の支払額を抑えられるのが強みです。

| エポスカード | エポスゴールドカード | エポスプラチナカード | |

|---|---|---|---|

| 年会費 | 永年無料 | 5,000円(税込) ※年間利用額50万円以上で翌年以降永年無料 ※エポスからの招待またはゴールド・プラチナ会員の家族からの紹介で永年無料 | 30,000円(税込) ※年間利用額100万円以上で翌年以降20,000円(税込) ※エポスからの招待で20,000円(税込) |

| 申込条件 | 高校生を除く満18歳以上で日本国内に居住している人 | 学生を除く既にエポスカードを持っている20歳以上 | 学生を除く既にエポスカードを持っている20歳以上 |

| 家族会員の 年会費 | – | – | – |

| 還元率 | 0.5% | 0.5~1.5% | 0.5~2.0% |

| 海外旅行損害保険 | 最高3,000万円 利用付帯 | 最高5,000万円 | 最高1億円 |

| 海外事務手数料 | 1.63% | 1.63% | 1.63% |

| 国際ブランド | Visa | Visa | Visa |

モビット VISA-Wはセキュリティ性に優れている

- 最高100万円のショッピング補償あり

- 24時間対応の不正利用検知システム付き

モビット VISA-Wは、不正利用などのトラブルが心配な方におすすめなクレジットカードです。

このカードには、24時間対応の不正利用検知システムが適用されています。

海外旅行中にカードを不正利用されても、専用デスクと相談しながら迅速に対応することが可能です。

キャッシング機能も付帯されているので、急な出費でお金が不足した時などでも役立ちます。

またモビット VISA-Wには、最高100万円のショッピング補償も用意されています。

旅行中に買った商品の破損・盗難が不安な方も、このカードがあれば大丈夫です。

海外旅行を安心して楽しみたい方には、とてもありがたいクレジットカードといえます。

| モビット VISA-W | |

|---|---|

| 年会費 | 永年無料 |

| 申込条件 | 年齢20歳以上で安定した収入がある方 |

| 家族会員の 年会費 | – |

| 還元率 | 0.5~1.5% |

| 海外旅行 損害保険 | – |

| 海外事務手数料 | 1.63% |

| 国際ブランド | Visa |

※モビット VISA-Wに関する注釈

※カードローン審査通過後にクレジットカードの審査があります。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

アメリカン・エキスプレス・カードは旅行を想定して作られている

- 最高5,000万円の海外旅行傷害保険が自動付帯

- プラチナカードはコンシェルジュが24時間365日サポート

アメリカン・エキスプレス・カードは、旅行を想定して作られているカードです。

アメリカン・エキスプレス・グリーン・カードのみ月額費で、それ以外は年会費で支払う必要があります。

初月1か月分無料のため、始めの1年間に支払う会費は12,100円(税込)です。

入会特典と合わせると会費がほとんどかからず、お得に利用できます。

また、プラチナカードはコンシェルジュサービスが充実していて、旅先でのストレスがほとんどありません。

旅行の切符や宿泊の手配までしてくれて、24時間365日サポートしてくれます。

年会費は高めですが、メンバーシップ・リワードや海外利用ボーナスポイントプログラムなどを利用するとポイントが貯まりやすいです。

貯まったポイントは次の旅費に充てたり、商品の購入に使えたりすることができます。

| アメリカン・エキスプレス・グリーン・カード | アメリカン・エキスプレス・ゴールド・カード | プラチナカード | |

|---|---|---|---|

| 年会費 | 月会費1,100円(税込) 初月1か月分無料 | 31,900円(税込) | 165,000円(税込) |

| 申込条件 | - | - | - |

| 家族会員の 年会費 | 550円(税込) | 1枚目無料 2枚目以降13,200円(税込) | 4枚まで無料 |

| 還元率 | 1.0% | 1.0% | 1.0% |

| 海外旅行傷害保険 | 最高5,000万円 | 最高1億円 | 最高1億円 |

| 海外事務手数料 | 2.0% | 2.0% | 2.0% |

| 国際ブランド | American Express | American Express | American Express |

ANAカードは入会・搭乗によりマイルがもらえる

- 最高5,000万円の海外旅行傷害保険付帯

- マイルが貯まりやすい

- 飛行機によく乗る方におすすめ

ANAカードに入会・搭乗すると、マイルがもらえます。

フライトや日常の買い物でもマイルが貯まり、特典航空券やショッピングの支払いに利用可能です。

会員限定の特典が豊富にあり、海外旅行をお得に楽しめます。

ANAマイレージモールを経由すれば、さらにショッピングでマイルが貯まります。

| ANA一般カード | ANAゴールドカード | ANAプラチナプレミアムカード | ソラチカ一般カード | ANAワイドカード | ANAカード(学生) | |

|---|---|---|---|---|---|---|

| 年会費 | 2,200円(税込) 初年度無料 | 15,400円(税込) | 88,000円(税込) | 2,200円(税込) 初年度無料 | 7,975円(税込) | 在学期間中なら無料 |

| 申込条件 | 高校生・大学生を除く満18歳以上 | 原則満20歳以上で安定継続収入のある人 | 原則満20歳以上で安定継続収入のある人 | 高校生を除く18歳以上で本人または配偶者に安定継続収入のある人 | 高校生・大学生を除く満18歳以上 | 高校生を除く満18歳以上 |

| 家族会員の 年会費 | 1,100円(税込) 初年度無料 | 4,400円(税込) | 4,400円(税込) | 1,100円(税込み) 本会員が無料のとき、家族会員も無料 | 1,650円(税込) | なし |

| 還元率 | 0.5% | 0.5% | – | – | 0.5% | 0.5% |

| 海外旅行傷害保険 | 最高1,000万円 | 最高5,000万円 | – | 最高1,000万円 | 最高5,000万円 | 最高1,000万円 |

| 海外事務手数料 | 記載なし | 記載なし | 記載なし | 記載なし | 記載なし | 記載なし |

| 国際ブランド | Visa Mastercard | Visa Mastercard | Visa | Visa Mastercard | Visa Mastercard | Visa Mastercard |

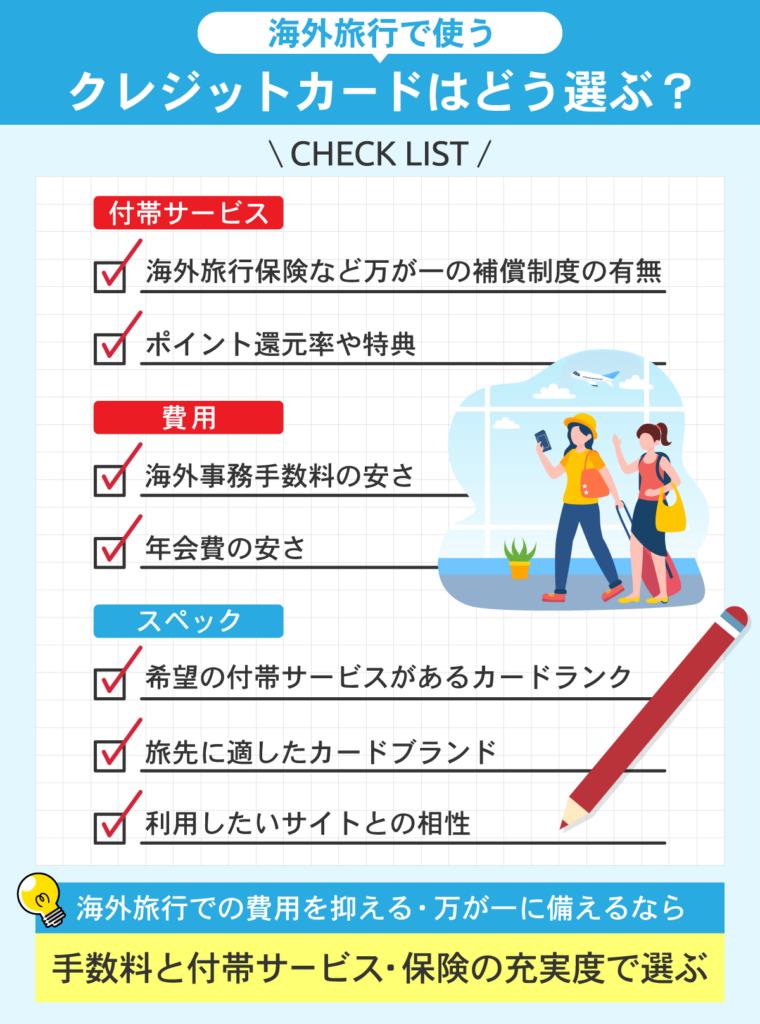

海外旅行で使うクレジットカードの選び方!手数料と保険の充実度で選ぶ

海外旅行で利用するクレジットカードは付帯サービスやポイント還元率など、目的に応じて選ぶと良いでしょう。

付帯サービスは、海外在留中にケガや病気・盗難などの被害にあった際に補償してもらえるため、万が一に備えたい方は必須です。

また、国外でクレジットカードを利用するには手数料が発生するため、諸費用を抑えたい場合は手数料が安い・年会費が掛からないカードが向いています。

自分の中で優先すべき基準を決め、最強のクレジットカード選びに役立ててください。

海外事務手数料が安いクレジットカードを選ぶ

国外でクレジットカードを利用すると、海外事務手数料が発生します。

海外事務手数料は各カード会社が定めた手数料・VisaやMastercardなど国産ブランドが定めた基準レートの2種類です。

よって、実際の利用金額に2種類の手数料が上乗せされた金額が請求金額となります。

利用金額×国際ブランド基準レート×各カード会社が定めた海外事務手数料

国産ブランドは為替レートを基に基準を定めるため、市場の状況によって金額が変動します。

そのため海外旅行で出費を抑えて生活するには、海外事務手数料が安いクレジットカードを選ぶことが得策です。

万が一のときでも対応してくれる保険の充実性で選ぶ

海外では、日本と比べて商品の破損や盗難・不慮の事故など、トラブルが起きる可能性が高い国が多いです。

そのため、万が一の場合に手厚く補償してくれる保険があると海外在留中も安心です。

海外旅行傷害保険や補償などのサービスが充実しているカードがあれば、旅先でアクシデントが起きても冷静に対処できます。

ただし、各カード会社によって保険対象外になるケースもあるため、よく確認しておきましょう。

- 募集型企画旅行に含まれない海外旅行ツアー

- 国内・海外宿泊料金

- 空港利用税

海外旅行で利用したいサービスに適したカードランクで選ぶ

クレジットカードはランクによってサービスの質が異なるため、利用したいサービスに適したランクのカードを選ぶのが最適です。

ランクが低い順から高い順に並べると、クレジットカードには以下4種類のカードランクがあります。

・一般

・ゴールド

・プラチナ

・ブラック

一般カードより質の高いサービスを受けるなら、ゴールドカードがおすすめです。

ブラックカードはカードランクの中でもっとも高く、コンシェルジュや高級レストランへの優待などサービスの質が高いです。

快適な海外旅行をしたい人は、ハイステータスなカードを選ぶと良いでしょう。

カードランクが高いと、デザイン性が高くかっこいいカードを持てるため海外旅行者にぴったりです。

年会費の安さで選ぶ

クレジットカードの年会費は大きく分けて無料と有料の2つですが、中には条件付きで無料になる場合があります。

条件付きの場合、初年度無料・年間100万円以上の利用で翌年度から無料になるケースが多いです。

カードによって条件が異なるため、実際に達成できる条件なのかを確認しましょう。

一方でランクが高いカードほど年会費も高くなる傾向がありますが、相応のポイント還元率や特典・サービスが受けられます。

海外旅行から帰ってきた後も国内でクレジットカードを使用するなら、年会費無料のカードがおすすめです。

ポイント還元率や特典で選ぶ

海外旅行の目的がショッピングや食事なら、ポイント還元率や特典を基準にするのも1つの手です。

年会費が高いほどポイント還元率が高く設定されており、効率よくポイントを獲得できます。

一般的なランクのクレジットカードのポイント還元率は0.5%が多いですが、ランクが高いと1.0%の傾向が高いです。

- 年会費が高いカード

- カードランクの高いカード

一般的なランクのカードでも、クレジットカード会社が指定する特約店や専用サイトなどで買い物をすると多くのポイントが得られます。

またポイントだけではなくマイルが貯まりやすい最強のクレジットカードや入会特典・継続特典があるカードも多いです。

利用条件によってポイント還元率や特典が変動する場合もあるため、条件を確認してお得に利用しましょう。

海外旅行先に適したカードブランドで選ぶ

海外旅行に限らず「Visaは使えるけどMastercardは使えない」など、国際ブランドによってクレジットカードが利用できない店舗も少なくありません。

そのため加盟店舗数が多いカードブランドを選ぶと、買い物をしたときに問題なく支払える可能性が高いです。

- Visa

- Mastercard

- JCB

- American Express

- Diners Club

また、国際ブランドに加盟している店舗数は以下のとおりです。

| 国際ブランド | 加盟店数 |

|---|---|

| Visa | 1億店 |

| Mastercard | 1億店 |

| JCB | 4,300万店 |

| American Express | 不明 |

| Diners Club | 5,000万店 |

表を見ると、加盟店舗数が多いVisaおよびMastercardの利用がおすすめです。

海外旅行でクレジットカード払いをしたいとき、支払えなくてトラブルが起きるリスクを抑えられます。

利用したいサイトとの相性で選ぶ

海外旅行後、国内で通販を利用するならクレジットカードに関連するサイトでカード利用するとポイント還元率が高くなります。

そのため、利用したいサイトとの相性でクレジットカードを選ぶのがおすすめです。

| クレジットカード | 関連するサイト |

|---|---|

| JCBカード | JCBオリジナルシリーズ |

| エポスカード | エポスポイントUPサイト |

| 楽天カード | 楽天市場 楽天マガジン 楽天トラベル 楽天モバイル 楽天ふるさと納税 楽天ペイ 楽天銀行 楽天証券 ラクマ |

| ライフカード | L-Mall(エルモール) |

| アメリカン・ エキスプレス・カード | メンバーシップ・リワード メンバーシップ・リワード・プラス |

| JALカード | JAL Mall JALとっておきの逸品 JALふるさと納税 JALマイレージモール |

| ANAカード | ANA Mall ANAショッピング A-style ANAマイレージモール ANAセレクション ANAふるさと納税 |

利用したいサイトがある場合は、カード選びの判断基準にしてみると良いでしょう。

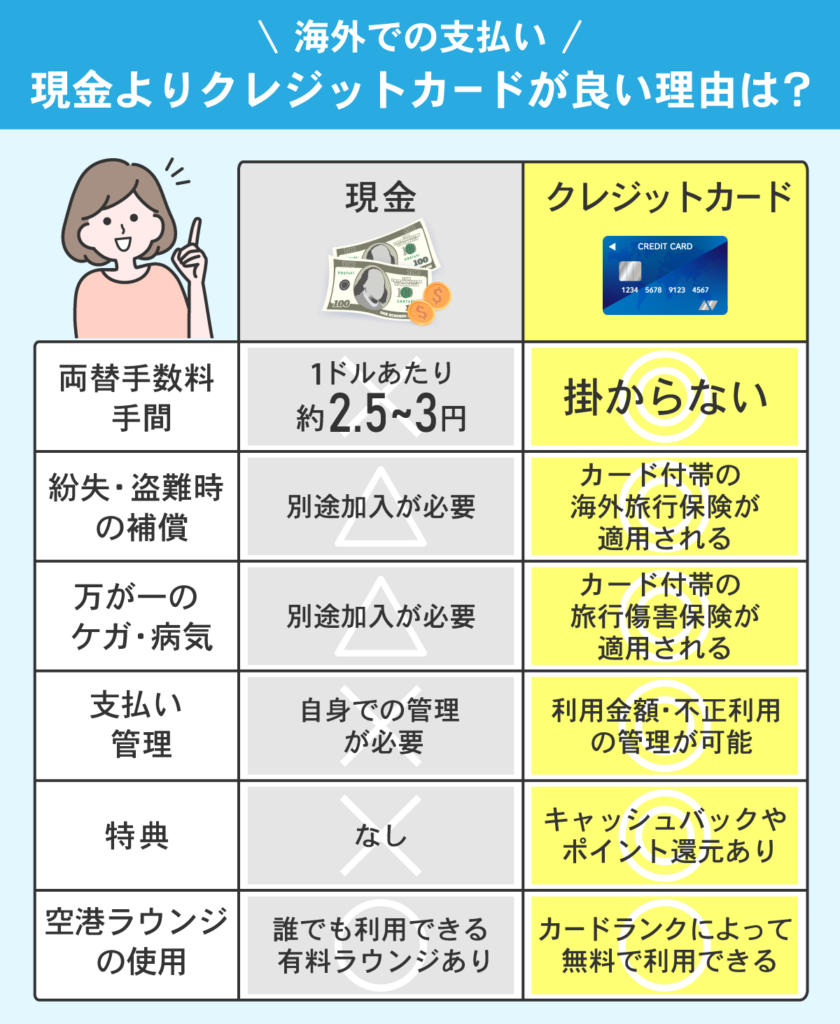

海外旅行でのクレジットカード払いが現金払いよりもおすすめな理由

現金払いよりも良い理由

- 現地のお金に両替する手間・手数料がかからない

- カード紛失や盗難の際もすぐに利用ストップできる

- 購入品の盗難や破損に対して補償してくれる

- 空港のラウンジを無料で利用できる

- 病気や怪我の治療費用などが発生しても旅行傷害保険が適用される

- 特定の航空会社やホテルチェーンでのポイントを獲得しやすい

- 支払いの履歴がオンラインに残って管理しやすい

海外での現金払いは、両替の手間や手数料が掛かり盗難などの被害に遭いやすいです。

クレジットカードなら万が一の補償やポイント還元・支払い管理ができるなどのメリットがあります。

しかしながら付帯サービスは全てのクレジットカードに共通する内容ではありません。

クレジットカード候補が決まったら、解説するサービスが適用されるかを確認しましょう。

現地のお金に両替する手間・手数料がかからない

海外でクレジットカードを使えば、現地のお金に換える必要がほとんどありません。

両替には手数料が発生します。

両替時のレートによって毎日手数料が変わり、高いレートで両替すると多額の手数料が掛かるため注意が必要です。

日本円から現地のお金の両替だけではなく、現地のお金から日本円に両替するときも同様に手数料が掛かる

海外で安全に両替をする場合、空港やATMを利用するのがおすすめです。

またお店や国によってクレジットカード払いが非対応の場合があるため、商品・サービスを購入する前に確認しておきましょう。

クレジットカード払いが対応している一部のお店では、チップの支払いもクレジットで支払いが可能です。

カードの紛失や盗難の被害にあってもすぐにカードをストップできる

クレジットカードで支払えば、紛失や盗難の被害にあってもすぐにストップできます。

海外の一部の国および地域ではスリが頻繁に起きている他、現金払いをすると人目について盗まれてしまう可能性が高いです。

特に銃や刃物など、日本ではありえない盗まれ方が現地で起こります。

現地のお金がなくなれば、両替をしない限り無一文です。

もしクレジットカードが紛失したり盗難されたりした場合は、即座にカード会社に連絡してください。

連絡をするとすぐに利用停止の手続きをしてくれて、被害を抑えられます。

購入品の盗難や破損に対して補償してくれる

買った商品が壊れたり盗まれたりしても、補償してくれる場合があります。

限度額はありますが、自己負担が0円になることが多いです。

しかしながら補償額は数百万円ほどですが、一部補償対象外があるため全ての商品が該当するわけではありません。

各カードの商品概要で補償対象外のケースを確認しましょう。

また、補償を受けるには期間があり、期間を過ぎれば補償の対象外です。

購入品が盗難・破損したのがわかった場合は、速やかにカード発行会社へ連絡してください。

カード発行会社の連絡先は、カード裏面に記載されています。

空港のラウンジを無料で利用できる

クレジットカードがあると、空港のラウンジを無料で利用できます。

軽食・ドリンクのサービスや、Wi-Fiが利用可能です。

空港ラウンジを利用するには、一般的にカードランクがゴールド以上でなければなりません。

当日に搭乗する敏のチケットを持ち、クレジットカードの提示をすれば空港ラウンジを利用できます。

同伴者1名まで空港ラウンジの利用が無料になるクレジットカードがあれば、搭乗までゆったりと過ごせるでしょう。

サービス内容によっては料金がかかる場合があるため、事前に確認しておくと快適に利用できます。

病気や怪我の治療費用などが発生しても旅行傷害保険が適用される

海外で病気や怪我をしたとき、クレジットカードがあれば海外旅行傷害保険を利用できます。

カードランクが一般でも、国内旅行傷害保険がなくて海外旅行傷害保険が備わっているケースがほとんどです。

また、旅行傷害保険には自動付帯と利用付帯があります。

自動付帯はクレジットカードを持っているだけで保険が適用され、利用付帯は特定の条件を満たすと適用される仕組みです。

条件を満たすのが面倒な人は、自動付帯の旅行傷害保険が備わっているクレジットカードを選ぶのが向いています。

| 補償内容 | 詳細 |

|---|---|

| 傷害死亡・ 後遺傷害 | 事故や怪我で死亡・後遺傷害が生じたときに適用 |

| 傷害治療費用 | 怪我の治療を受けたときに適用 |

| 賠償責任 | 他人や他人の物に損害を与えたときに適用 |

| 携行品損害 | 携行している物が破損したり盗難されたりしたときに適用 |

| 航空機遅延 | 予定通りに航空機が動かなかったときに適用 |

| 救援者費用等 | 被保険者が怪我や病気で入院・死亡して、家族に渡航費が必要なときに適用 |

特定の航空会社やホテルチェーンでのポイントを獲得しやすい

現金で商品やサービスを購入しても、ポイントを得られません。

クレジットカードを利用すると、特定の航空会社やホテルチェーンでのポイントを獲得しやすいです。

例えばエポスカードの場合、エポトクプラザ経由のHISウェブサイトを利用するとポイントが付きます。

海外航空券や海外ツアーを利用するとエポスポイントが3倍、ゴールド・プラチナ会員は5倍になって魅力的です。

ボーナスポイントもあるため、上手に活用してお得に貯められます。

支払いの履歴がオンラインに残って管理しやすい

専用のアプリをインストールしてクレジットカードと紐づけしておけば、支払いの履歴がわかります。

オンラインで確認できるため、履歴を見られるのが強みです。

現金払いでは履歴が残らず、もしスリの被害に遭ってお金が減っても、気付かなければ意味がありません。

しかし、クレジットカード払いでは不正利用されたときに通知が来るため、お金が減るのがすぐにわかります。

なるべく被害額を最小限に留めるには、現金払いよりもクレジットカード払いの方が安心です。

他にも使い過ぎや口座残高をアプリで教えてくれるため、管理を徹底できます。

海外旅行でクレジットカードを使うときの危険性は?対処法も紹介

ここでは海外旅行先でありがちな、クレジットカードを使うときの注意点を解説します。

使うときの注意点

- スキミングの被害に遭わないようにカードから目を離さない

- 万が一に備えてカード会社の連絡先をメモする

- サインをする前に利用代金が正しいかをチェックする

- クレジットカードが使えない商品・施設・サービスがある

海外ではクレジットカード自体だけでなく、カード情報を盗まれて不正利用をされるケースも少なくありません。

そのため、海外旅行でのクレジットカード利用時は、常に警戒しておく必要があります。

クレジットカードは肌身離さず管理し、利用履歴をこまめに確認しましょう。

またクレジットカード払いができない店舗もあるため、現金も用意しておくと安心です。

スキミングの被害に遭わないようにカードから目を離さない

スキミングの被害に合う際、目を離したすきに偽造のクレジットカーとすり替えられて専用の読取機「スキマー」で情報が抜き取られます。

直接カードを盗まれたり、非接触で情報を読み取ったりするため油断は禁物です。

手口の例として、ATMに暗証番号を読み取るためのカメラが設置してある場合があります。

ATMで暗証番号を入力するときやカードを挿入するとき、手元を隠しておくと対策として効果的です。

スキミングが不安な人は、こまめに明細を確認し身に覚えのない利用履歴がないかを確認しましょう。

カード会社の連絡先をメモして保管する

海外旅行中にクレジットカードが盗まれたとき、カード会社の連絡先を把握しておけばすぐにカードをストップできます。

万が一を想定しカード会社の連絡先をメモを用意、カードと別の場所に保管しておくと早急に対処可能です。

さらに、日本語で対応可能なカードを選んでおけば、スピーディーにカードをストップできます。

サインをする前に利用代金が正しいかをチェックする

海外では、利用金額にチップの代金をプラスした料金を請求される場合があります。

よって、サインや暗証番号を入力する前に利用代金が正しいかの確認が必須です。

利用控えは保管し、カード会社の利用明細と同じかを確認してください。

アプリをダウンロードしている人は、すぐに利用履歴に反映されて確認できます。

もし身に覚えのない金額が支払われていた場合、すぐにカード会社に連絡しましょう。

クレジットカードが使えない商品・サービス・施設がある

クレジットカード払いはすべての支払いに対応しているわけではありません。

商品やサービスの購入・施設の利用などをする際、現地のお金でしか受け付けていない場合があります。

例えば日本ではトイレの利用が無料ですが、海外のトイレは有料になっている国や地域が多いです。

トイレの利用はクレジットカード払いができず、現地のお金で支払わないと利用できません。

その他にもクレジットカードでしか対応していないケースがあるため、現地のお金にある程度両替しておくと良いでしょう。

ダミーのスマホも用意しておくと良い

国によってはクレジットカードだけではなく、銃を向けられながらスマホも要求してくる場合があります。

そこでダミーのスマホを用意しておけば、本物のスマホを盗まれる心配が少ないです。

本物のスマホまで盗まれてしまうと、カード会社の窓口に連絡する手段が限られてしまいます。

スマホが入ったカバンごと盗まれるケースがあるため、本物のスマホは盗まれにくいように工夫しておくと良いでしょう。

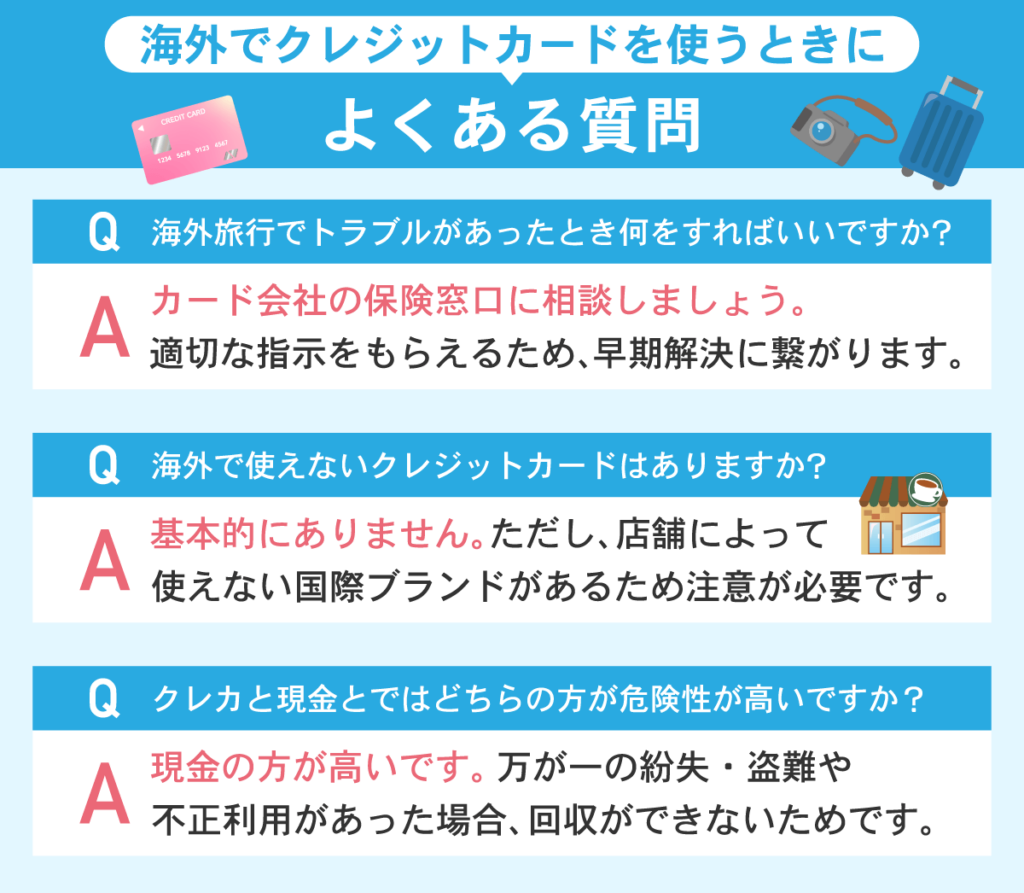

海外旅行でクレジットカードを使うときによくある質問

海外旅行に行く機会がほとんどない人は、クレジットカードを手に入れても不安な点が多々あることでしょう。

海外旅行中のクレジットカード利用は、万が一の場合でもカード会社に対応・補償してもらえます。

海外在留中にトラブルが合った場合の対処法や現金払いの危険性などをまとめたので、参考にしてみてください。

海外旅行でトラブルがあったとき何をすればいいですか?

カード会社の保険窓口に連絡して、トラブルの詳細を伝えてください。

オペレーターが適切な指示をしてくれるため、自分で必要な解決方法を探すより早く解決できます。

保険の適用に必要な書類を求められた場合は、トラブルの状況に応じて対応してください。

例えば入院をしたときは病院から医師の診断書、事故が起きたときは警察から事故証明書をもらいましょう。

海外で使えないクレジットカードはありますか?

国際ブランドによって使えるかどうかが決まるため、基本的にありません。

例えばエポスカードと楽天カードには、Visaの国際ブランドが付いています。

同じお店で決済するとき、エポスカードが使えて楽天カードが使えない状況はありません。

もし使えない場合は、不正利用や延滞などで自動的にロックされている可能性があります。

クレジットカードと現金とではどちらの方が危険性が高いですか?

現金の方が危険性が高いです。

万が一盗まれた場合でも現金は回収するのが困難ですが、カードは利用を停止できます。

こまめに利用明細を見ておけば、被害を最小限に抑えられるでしょう。

また、海外ではサービスをしたときに、チップを要求してきます。

クレジットカードなら「チップを持っていない」と言って断れますが、現金を持つと断りにくいです。

海外旅行での支払いはクレジットカードの利用がおすすめ!

海外旅行で支払いをするとき、現金よりもクレジットカードを利用する方が得られるメリットが多いです。

- 両替の手間・手数料が掛からない

- 利用明細がデータで残るため管理しやすい

- 万が一のケガや入院、カードの盗難や不正利用も補償してもらえる

- 空港のラウンジを利用可能

- ポイントを貯められる

クレジットカード選びで悩んだ場合は、利用したいサービスや年会費などで決めてみるとあなたにとって最強のクレジットカードになるでしょう。

質の高いサービスを受けたい人は、カードランクが高いクレジットカードの利用がおすすめです。

クレジットカードの被害に遭わないように注意しつつ、海外旅行を楽しんでください。